【有色早评】海外降息打开国内货币政策空间,有色延续反弹

有色早评 | 2024年9月20日

品种:铜、铝、锌、镍、不锈钢、碳酸锂

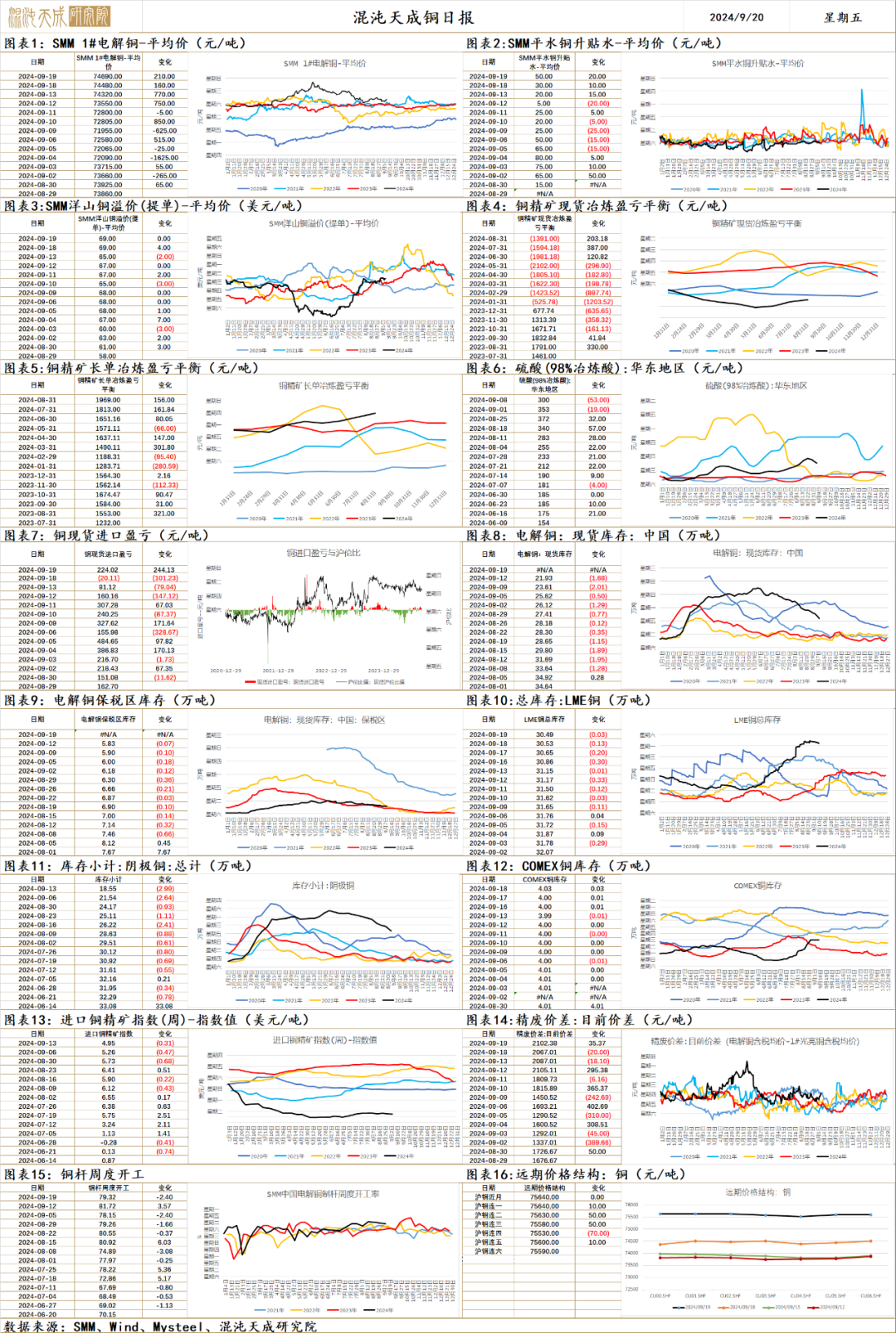

铜

一、市场观点

宏观方面,对于本次美联储降息,目前市场的交易方向有两个重点:1)市场维持软着陆不衰退的交易,2)后续降息节奏偏缓。本次50bp的大幅降息只是预防性的,并不是经济出现衰退迹象而导致的紧急性降息;且本周的首申也在强化软着陆的预期。此外,鲍威尔表示本次50bp的降息并不代表之后降息路径的步长,偏鹰的点阵图给出的是较缓的降息节奏。

这种宏观预期对铜价的支撑比较中性,短期维持震荡。1)软着陆的预期不会对铜价形成新的利空;2)但同时利多的逻辑不顺畅:慢节奏的降息路径意味着对于企业而言融资成本回落的速度也会相对较慢,短期降息对需求扩张的支持也相对有限。

长期还是偏向于中美共振衰退,国内需要大力度的政策出台才能扭转当前的现状,政策从酝酿到出台到形成实物工作量是个季度到年度级别尺度的事情,看不到实质性的数万亿级别的财政或者100bp级别降息的货币政策,是很难扭转当前的局面的。后面如果美国就业数据或者基本面数据有走弱再往衰退交易的话铜价可能会重回下跌。

基本面对铜价有所支撑。8月中国精炼铜的产量回落,供给端偏紧。8月中国精炼铜月度产量112.1万吨,当月同比回落至0.9%,1-8月累计增速6.2%,较7月的7.1%有较大幅度的下行,反映加工费大跌后冶炼厂整体的产量有放缓。终端需求方面,以旧换新的政策带动家电销售反弹,根据奥维数据,第37周白电、厨卫电器的周度销量基本都是同比超80%的增长。库存方面,全国主流地区库存在下降,社会库存回落速度较快。

二、消息与数据

【Titan收购厄瓜多尔Linderos铜矿项目80%的权益】外媒9月18日消息,总部位于澳大利亚的Titan Minerals宣布与Hancock Prospecting的子公司达成一项具有约束力的协议,收购厄瓜多尔Linderos铜矿项目80%的权益。Titan将通过支付201万美元获得Linderos项目最初5%的权益,并通过实现特定的勘探里程碑并做出开采决定或单独提供高达1.2亿美元的资金,获得铜项目高达80%的权益。公司首席执行官表示,Titan和Hancock之间的技术讨论已取得很大进展,可以开始该项目的勘探活动,首要任务是扩建营地,以确保钻探开始后高效作业。(上海金属网编译)

【巴里克两个重要的铜金项目预计在2028年首次投产】外媒9月17日消息,巴里克黄金公司首席执行官Mark Bristow在美洲黄金论坛上表示,公司致力于发展其铜业务,以应对全球对关键金属的需求增长。公司有两个重要的铜金项目预计在2028年首次投产。位于巴基斯坦的Reko Diq项目计划在其第二阶段年产40万吨铜和50万盎司黄金。而在赞比亚的Lumwana Super Pit项目预计将在2025年开始建设,计划在超过30年的矿山寿命内将产量翻倍。(上海金属网编译)

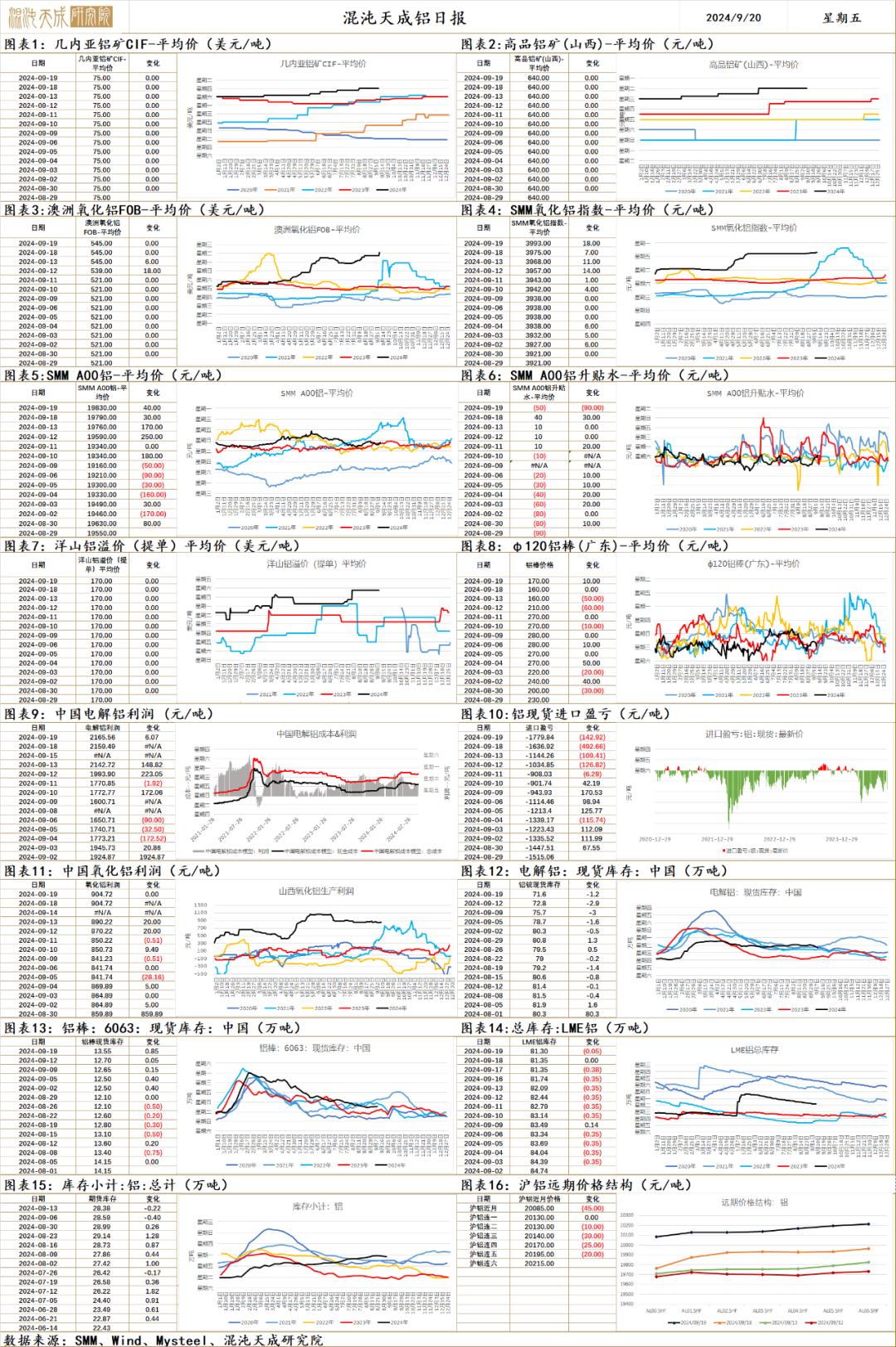

铝

铝 2024.9.20

一、市场观点

中国8月制造业pmi环比下滑至49.1,美国8月标普全球制造业PMI环比下行至47.9低于预期,我国财政端政策持续加码,维持国内经济稳中向好发展主基调不变。美联储9月降息50BP,符合CME预期,但超出华尔街预测,降息周期开启。

供给端,据百川盈孚,云南已复产120万吨,占总供给的3%。国务院发文推进有色金属行业节能降碳改造,供给端受限,电解铝供给约束增强。新西兰Tiwai Point电解铝厂因能源短缺进一步减产,涉及产量约12.5万吨,占全球总供给的0.2%。马来西亚齐力铝业发生火灾导致电解铝出现减产,涉及产能约10万吨,总减少产量约4万吨,影响较小。

需求端,下游开工率环比上行。铝锭社库环比-1.2至71.6万吨。光伏2024年7月新增装机21.1GW,同比增速下滑至12%。政治局会议定调,房地产持续“化风险”,收储或加速落地,房地产需求有望企稳。

原料端,海外力拓氧化铝厂因天然气短缺压降产能120万吨,澳大利亚氧化铝产量超过80%用于出口,我国是其主要出口国之一,7月氧化铝进口仍低位运行,主要系澳大利亚出口的减少,或将持续到12月。三季度氧化铝供需缺口仍存,流通现货紧张,氧化铝现货价格高位运行。澳洲氧化铝FOB价格持续上行,海外氧化铝供需偏紧。

整体来看,美联储降息周期开启,50BP略超预期,铝价偏强震荡。氧化铝现货价格高位上行,对期货近月价格仍有支撑。

二、消息面

1.【8月中国氧化铝产量同比增3.5%,铝材产量同比增长4.9%】2024年8月中国氧化铝产量733.6万吨,同比增长3.5%;1-8月累计产量5588.1万吨,同比增长2.4%。8月电解铝产量372.6万吨,同比增长2.5%;1-8月累计产量2890.9万吨,同比增长5.1%。8月铝材产量582.0万吨,同比增长4.9%;1-8月累计产量4445.6万吨,同比增长8.5%。8月铝合金产量134.6万吨,同比增长5.5%;1-8月累计产量1016.1万吨,同比增长8.7%。(国家统计局)

2.【快讯】伦敦金属交易所(LME):将伦敦金属交易所上市仓库公司的最低资本充足率要求提高至500万英镑,最低保险赔偿额提高到100万英镑。(金十数据)

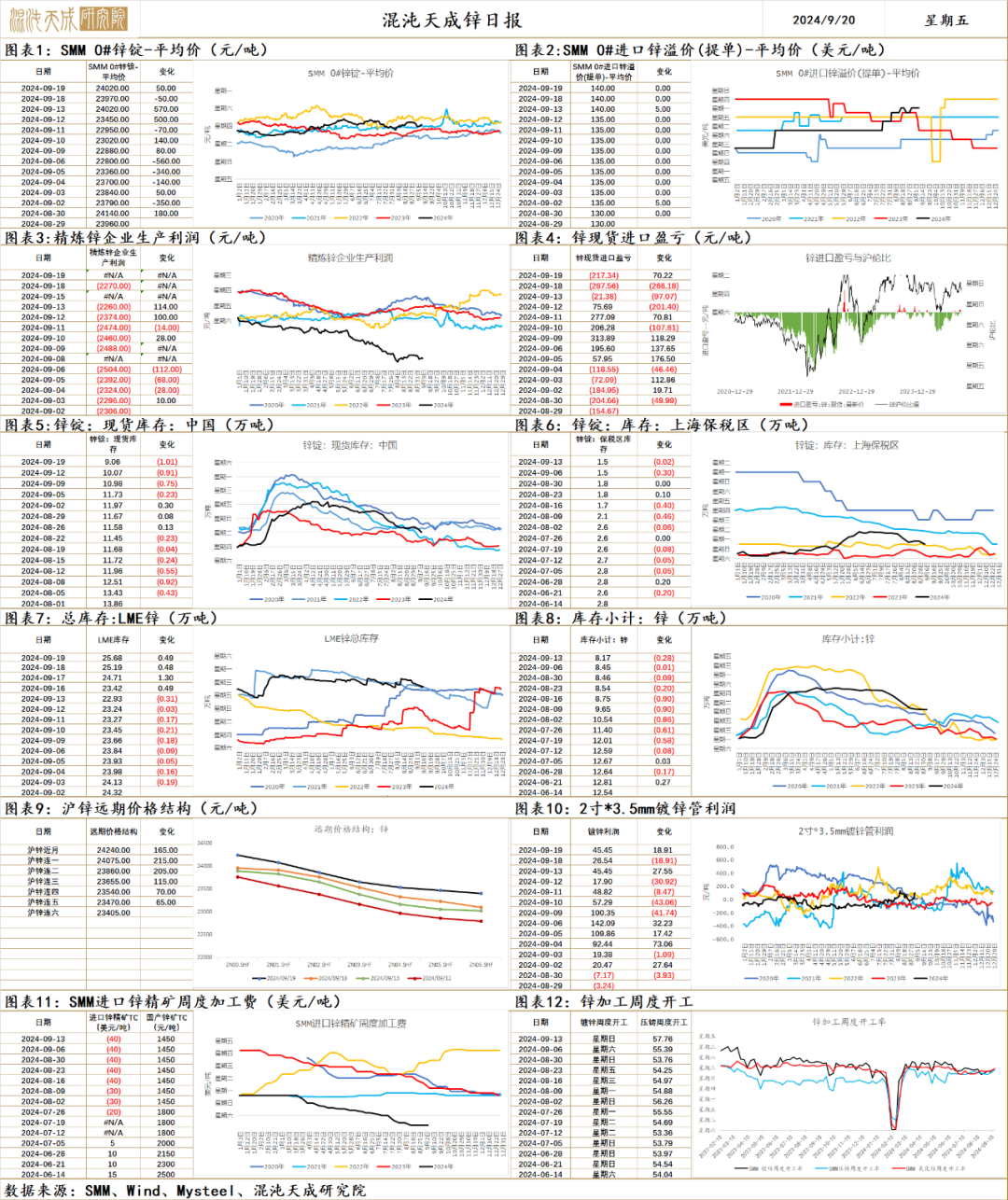

锌

锌 2024.9.20

一、市场观点

中国8月制造业pmi环比下滑至49.1,美国8月标普全球制造业PMI环比下行至47.9低于预期,我国财政端政策持续加码,维持国内经济稳中向好发展主基调不变。美联储9月降息50BP,符合CME预期,但超出华尔街预测,降息周期开启。

供给端,俄罗斯Ozernoye锌矿投产,涉及产能60万吨,约占全球锌矿总供给4.5%,锌元素环比大幅增加。据百川盈孚,9月锌产量环比预减约1万吨,占国内供给2%,下半年锌产量有望维持低位。7月进口锌1.85万吨,同比-76%。

需求端,2024年万亿级特别国债蓄势待发,电网建设投资总规模超5000亿元,特高压工程仍是重中之重,基建有望拉动锌需求。政治局会议定调,房地产持续“化风险”,收储或加速落地,房地产行业持续迎来利好政策,需求有托底。库存环比-1至9.1万吨,库存持续去库。

总体来看,美联储降息周期开启,50BP略超预期,锌价偏强运行,俄罗斯Ozernoye锌矿投产,锌矿远期增量可观,国内持续去库,结构上可以考虑正套,单边短期锌价偏强。

二、消息面

1.【8月中国锌产量同比减3.8%,铅产量同比增1.7%】2024年8月中国锌产量为52.4万吨,同比减少3.8%;1-8月锌产量为455.9万吨,同比增长2.7%。8月份铅产量为64.3万吨,同比增加1.7%;1-8月铅产量为508.1万吨,同比减少8.9%。(国家统计局)

2.【ILZSG:7月全球锌市场过剩收窄至14000吨】据外电9月18日消息,国际铅锌研究小组(ILZSG)周三的数据显示,2024年7月份全球锌供应过剩量缩减至14000吨,低于6月份的36400吨。前7个月,全球锌供应过剩量为254000吨,而去年同期过剩466000吨。(文华财经编译)

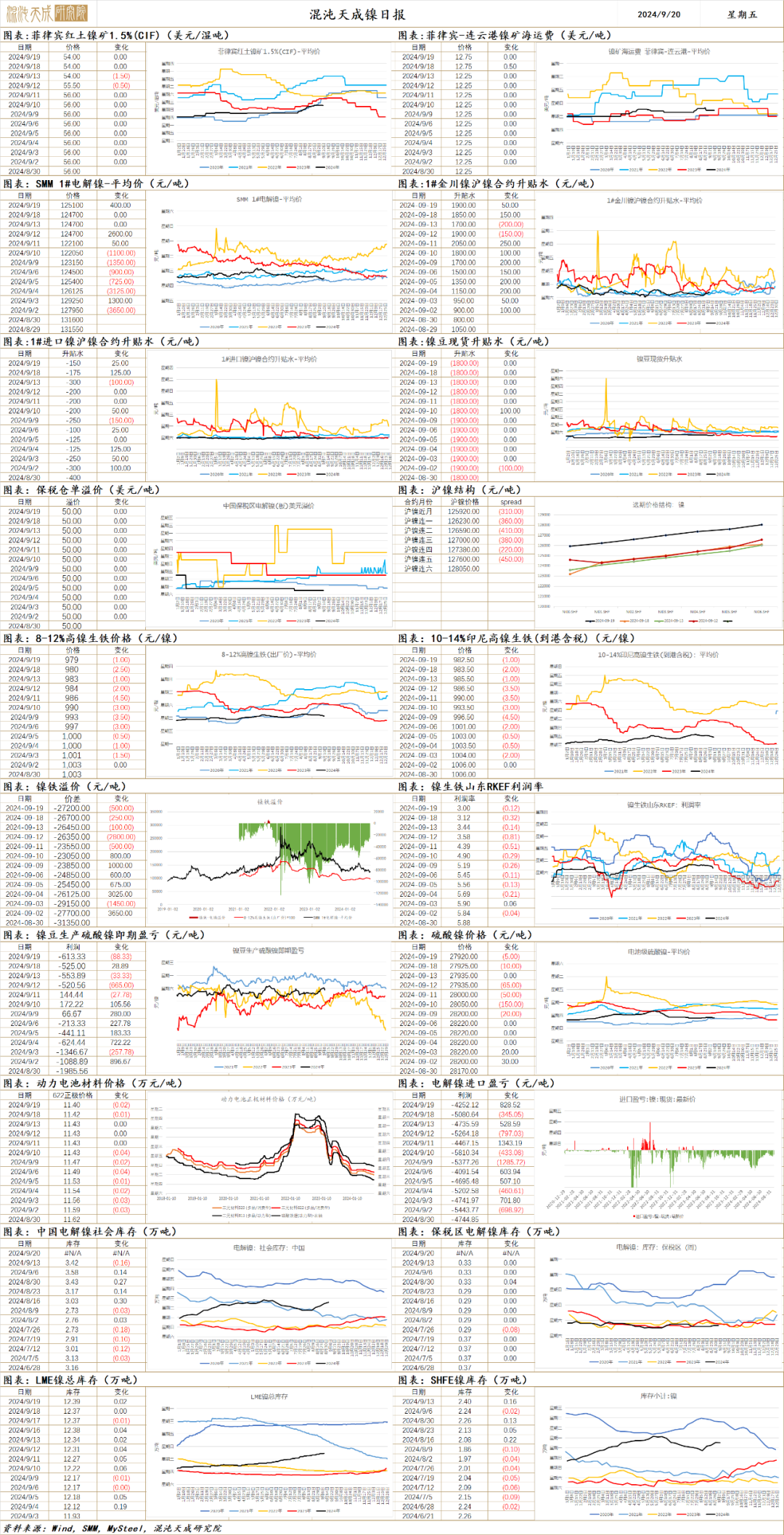

镍

镍 2024.09.20

一、市场观点

美联储降息落地后,我国货币政策空间打开,市场整体情绪在观望一天后转为乐观,证券与大宗商品引来普涨。基本面方面,原料端,当前印尼镍矿供应仍偏紧张,镍矿进口数量持续增长,镍矿价格高位持稳,镍矿紧张问题缓解的进度略不及预期,不过印尼协调部副部长表示政府将召集镍业讨论矿石供应问题,加之印尼天气有所好转,之后紧张问题或有所缓解。供应方面,2024年8月国内精炼镍总产量28310吨,环比减少2.45%,同比增加23.86%;2024年1-8月国内精炼镍累计产量205986吨,累计同比增加35.87%。国内精炼镍8月有检修动作,产量环比降低,但整体产能释放的趋势未发生改变。需求端,不锈钢产量位于相对高位,对镍需求有直接拉动,8月的新能源汽车销量同比增速较高,或因以旧换新补贴政策,整体来看需求增速中长期预期有一定回调。库存方面国内精炼镍显性库存延续累库。综合来看,随着美联储降息的落地,市场进入下游需求能否伴随降息回暖的验证期,在降息短期预期影响交易完后,宏观走向仍待后续具体数据确定。在供需过剩的格局下,镍下游需求能否伴随降息出现明显回暖是决定镍价走势的关键因素之一。短期来看,市场情绪回暖,镍价小幅反弹。

供应端,8月国内精炼镍总产量28310吨,环比减少2.45%,同比增加23.86%;2024年1-8月国内精炼镍累计产量205986吨,累计同比增加35.87%。目前国内精炼镍企业设备产能34034吨,运行产能30134吨,开工率88.54%,产能利用率83.18%。8月中国和印尼镍生铁实际产量金属量总计14.71万吨,环比降0.84%,同比减2.75%。

需求端,2024年8月国内43家不锈钢厂粗钢产量335.91万吨,月环比增加5.09万吨,增幅1.54%,同比增加3.19%,其中:200系102.32万吨,月环比增加1.3万吨,增幅1.29%,同比增加0.98%;300系168.6万吨,月环比增加5.01万吨,增幅3.06%,同比减少3.65%;400系64.99万吨,月环比减少1.22万吨,减幅1.84%,同比增加32.04%。不锈钢供应仍处于同时期高位。硫酸镍方面,7月中国硫酸镍实物产量14.86万吨,金属产量3.28万吨,环比减3.60%。三元产业链虽然海外需求有所增加,但硫酸镍整体需求仍在下降中。

库存方面,周6地社会库存下降2066吨,保税区库存持平,国内期货库存上升1571吨,国内显性库存共计下降495,降幅为0.85%。LME库存增加1571吨。本周全球显性库存上升3吨,与上周几乎持平。

价格方面,上周SMM印尼1.2%品位镍矿-0.5至24.1美元/湿吨,1.6%品位镍矿+0.15至51.75美元/湿吨,中高品镍矿价格仍维持涨势。昨日高镍生铁指数-1.13元/镍点至981.20元/镍点,不锈钢价格的偏弱,下游钢厂补库意愿不强,镍铁价格继续下跌。昨日港口MHP价格+16.5至12940美元/镍吨,LME折价系数维持81,MHP比价持续偏强。

二、消息与数据

1、【安塔姆在Pongkeru区块成立镍矿业合资公司】PT Aneka Tambang Tbk.(Antam) 已成立一家合资企业,管理南苏拉威西省东卢武Pongkeru区块的镍矿开采。 此次合作是通过PT Sulsel Citra Indonesia (SCI) 和PT Luwu Timur Gemilang (LTG) 与南苏拉威西和东卢武地区所有企业 (BUMD) 进行的。 Antam将成为该合资公司的大股东,SCI和LTG将作为支持者并持有少数股份。该合资公司将根据能源和矿产资源部长令管理Pongkeru区块特别采矿业务许可证(WIUPK)区内的矿区。(我的钢铁网)

2、【印尼8月镍产品出口数据一览】据印尼贸易部最新信息,2024年8月份印尼镍产品出口总计909971实物吨,其中,出口中国827395吨,占比93.45%;印度4880吨,占比2.07%;日本8470吨,占比0.89%;1-8月份出口总计7339181实物吨,其中NPl5783654吨,FeNi60755吨,MHP912972吨,高冰镍196385吨,硫酸镍122709吨,电解镍31399吨。其中:出口中国6858644吨,占比93.45%;印度152092吨,占比2.07%;日本65263吨,占比0.89%;韩国107012吨,占比1.46%。(老杜在印尼)

3、【【Magna Mining提出初步经济评估以重振前Inco镍铜矿】Magna Mining已提交一份最新的初步经济评估 (PEA) ,以重振位于萨德伯里的一座前Inco的镍铜矿。周二公布的Crean Hill项目的初步经济评估报告预计该项目还将进行13年的地下开采,Magna两年前收购了该项目。作为棕地项目,经过15个月的高级勘探计划,Crean Hill的预生产资本成本为2770万加元。PEA基于平均地下生产率2200吨/天。PEA基准情况产生的税后净现值为1.941亿加元,内部回报率为129%。(上海金属网)

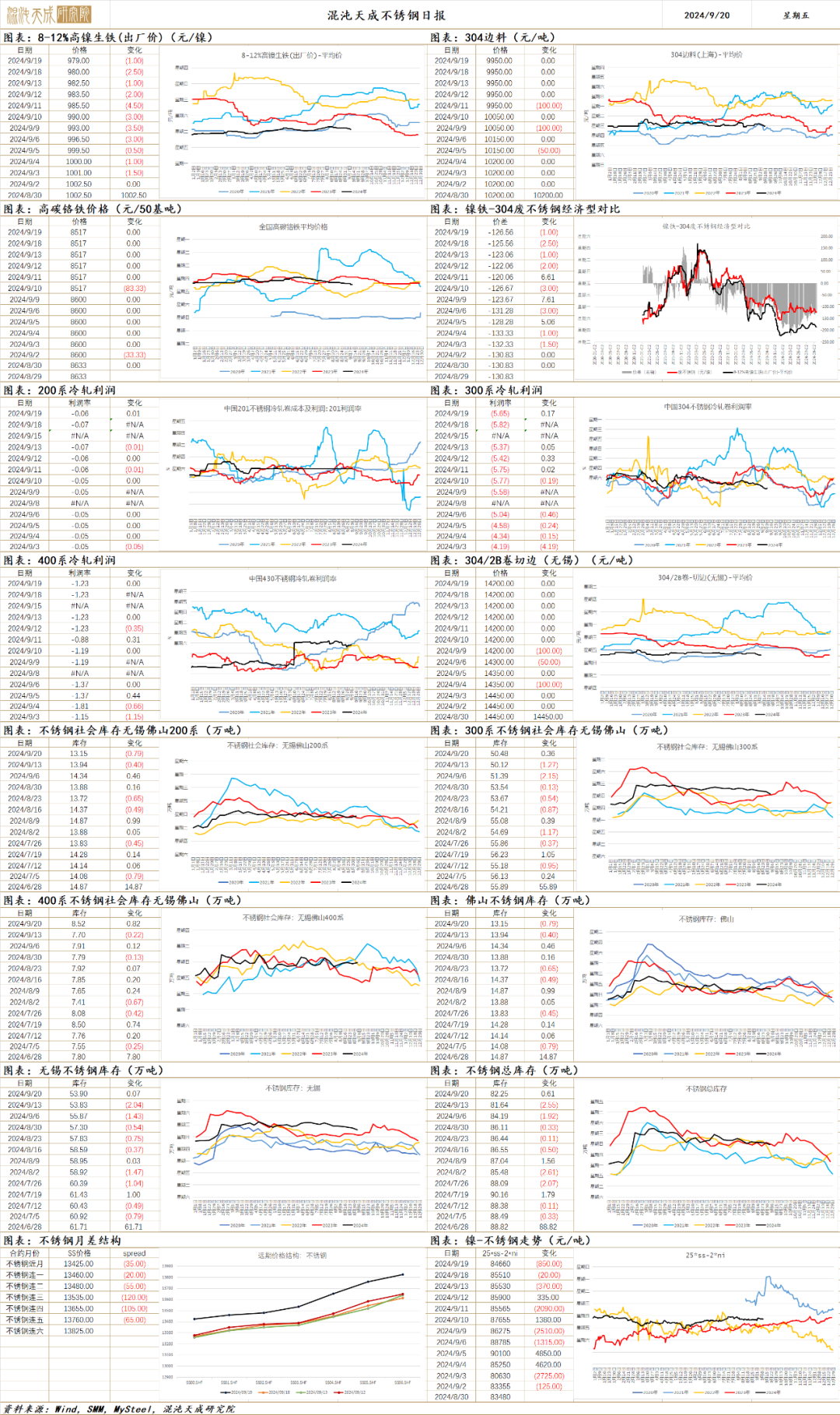

不锈钢

不锈钢 2024.09.20

一、市场观点

昨夜美联储降息周期正式开启,但传导至下游需求尚需时日,国内货币政策空间打开,市场对此反应积极。基本面上,原料端,镍铁价格逐渐回落,市场观望情绪较浓。供应端,国内不锈钢产量持续释放,排产仍处高位,且我国与印尼陆续皆有不锈钢产能投放,预计供给压力较难缓和。需求端,对比供给增速,当前下游需求增速相对偏弱,目前需求好转的预期也更多着眼于中长期,因此现货市场仍未回暖。整体来看,不锈钢供需格局偏宽松,现货市场采购需求平淡,维持低价出货的局面。现货压制下,盘面反弹力度非常有限。后续继续观察不锈钢减产程度、原料供应恢复速度以及降息周期开启后下游需求的情况。

基本供需方面:

供应端, 据Mysteel统计,国内43家不锈钢厂粗钢产量335.91万吨,月环比增加5.09万吨,增幅1.54%,同比增加3.19%,其中:200系102.32万吨,月环比增加1.3万吨,增幅1.29%,同比增加0.98%;300系168.6万吨,月环比增加5.01万吨,增幅3.06%,同比减少3.65%;400系64.99万吨,月环比减少1.22万吨,减幅1.84%,同比增加32.04%。不锈钢供应仍处于同时期高位。

原料端,2024年8月中国&印尼镍生铁实际产量金属量总计14.71万吨,环比降幅0.84%,同比减少2.75%。中高镍生铁产量14.04万吨,环比减少1.18%,同比减少2.1%。2024年1-8月中国&印尼镍生铁总产量116.77万吨,同比减少1.68%,其中中高镍生铁镍金属产量111.69万吨,同比减少1.12%。昨日高镍生铁指数-2.28元/镍点至982.33元/镍点,钢厂观望情绪较浓,成交并未回暖,镍铁价格继续回落。

库存方面,2024年9月19日,全国主流市场不锈钢89仓库口径社会总库存103.13万吨,周环比上升0.68%。其中冷轧不锈钢库存总量67.3万吨,周环比上升0.88%,热轧不锈钢库存总量35.83万吨,周环比上升0.29%。本期全国主流不锈钢89仓库口径社会总库存呈现增量,主要以300系、400系资源增加为主。本周钢厂到货正常,由于中秋假期市场买卖双方多休假2-3日,下游采购备货行为减缓,整体买卖氛围平静,成交略少,因此本周全国不锈钢社会库存呈现增库态势。

现货方面,下游需求仍寡淡,加之节间台风影响,现货市场维持冷清,价格走势偏弱,利润情况依旧较为严峻,SMM昨日304不锈钢冷轧利润+26至-816元/吨。

二、消息与数据

1、【浙江久立特材年产30000吨高品质不锈钢耐蚀合金管项目环评获审批意见】9月18日,浙江久立特材科技股份有限公司年产30000吨高品质不锈钢耐蚀合金管和20000吨核电用高温耐蚀合金管项目环境影响评价获审批意见。(湖州市生态环境局)

2、【鼎信实业RKEF不锈钢冶炼装备技术及配套项目优化改造报告书获受理】9月18日,福建鼎信实业有限公司鼎信实业RKEF不锈钢冶炼装备技术及配套项目优化改造报告书获受理公示。(宁德市生态环境局)

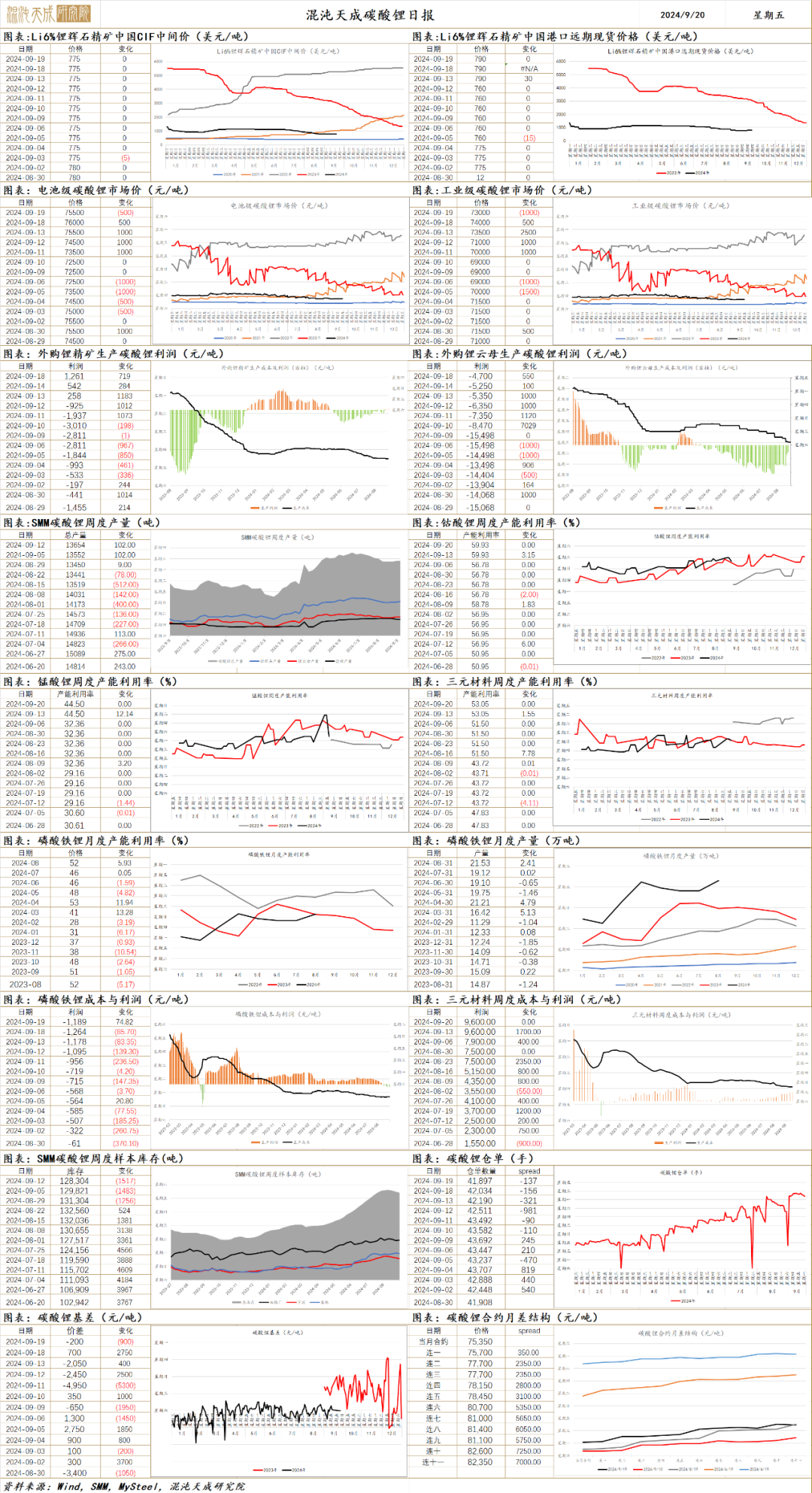

碳酸锂

碳酸锂 2024.09.20

一、市场观点

供给端,。需求端,8月新能源汽车产线同比增速分别达30%与40%,动力电池产量同比增长29%,对碳酸锂需求有所提振。综合来看,短期供给扰动的幅度未能扭转碳酸锂整体过剩的局面,盘面反弹乏力。长期来看,海外与我国低成本的碳酸锂项目逐渐投产,而新能源电车的海外需求前景不明,增速或不及预期,整体供需的平衡还须更多的产能出清才能实现。

原料端,8月国内样本云母矿山总产量1.09万吨LEC,同比增长94.64%。国内样本锂辉石产量0.43万吨LEC,同比增长48.27%。7月锂精矿进口量54.96万吨,同比增长47.76%,1-7月累计进口量336.05万吨,同比增长46.58%。碳酸锂原料端供应充分,港口远期锂辉石报价低位运行,昨日6%锂辉石精矿远期报价为790美元/吨。

供给端,碳酸锂周度产量1.37万吨,环比+0.01万吨。其中锂辉石产碳酸锂0.62万吨,环比+0.01万吨;锂云母产碳酸锂0.34万吨,盐湖产碳酸锂0.30万吨,回收产量0.10万吨,环比持平。上周周虽有江西项目减产消息,但对产量影响尚未体现。

需求端,8月新能源乘用车生产达到105.1万辆,同比增长32.6%。1-8月生产657.2万辆,同比增长28.5%。新能源乘用车批发销量达到105.2万辆,同比增长31.7%。1-8月批发662.2万辆,同比增长30.2%。新能源乘用车市场零售102.7万辆,同比增长43.2%。1-8月零售601.6万辆,同比增长35.3%。新能源乘用车出口9.9万辆,同比增长23.7%。1-8月出口78.7万辆,同比增长20.1%。动力电池方面,8月动力电池月度产量117.6GWh,环比增长9.70%,同比增长29.22%。其中磷酸铁锂电池产量78.98GWH,环比+15.37%,同比+37.09%;三元电池产量33.02GWH,环比+3.84%,同比+23.21%。储能方面,7月储能项目中标总量10.43GWH,其中EPC中标量2.98GWH。1-7月储能项目中标总量达70.03GWH,同比增长103.52%。其中EPC中标量40.26GWH,同比增长141.80%。

库存端,9月12日,碳酸锂样本库存128304吨,环比-1.17%,同比+91.65%。其中冶炼厂库存58192吨,环比+0.84%,同比+644.40%;下游库存31219吨,环比-3.92%,同比+114.95%;其他环节库存38893吨,环比-0.18%,同比+163.95%。本周碳酸锂冶炼厂库存小幅累积,中间环节与下游去库,整体库存小幅降低。

价格方面。碳酸锂现货市场价格近期持稳,昨日电池级碳酸锂市场价+500至75000元/吨,工业级碳酸锂市场价+500至74000元/吨。

二、消息与数据

1、【赣锋锂业:内蒙古磷酸铁锂一体化项目建设高质量推进】江西赣锋锂业集团股份有限公司投资建设的镶黄旗新宝拉格镇锂资源综合利用项目二期磷酸铁锂项目预计总投资将超过100亿元。该项目于5月份开工,计划于2025年7月底完成土建工作,当年10月完成设备安装工作,11月进行设备单机调试和热态调试,12月进行试生产。据了解,该公司利用锂云母精矿生产2万吨碳酸锂,8万吨磷酸铁锂、硫酸钠、铷铯盐生产线,项目分两期建设。一期拟投资6.5亿元,建设年产2万吨碳酸锂项目,计划2024年10月带料调试;二期拟投资5亿元,建设年产8万吨磷酸铁锂项目,预计2025年底前投产。(锡盟融媒)

2、【雅化集团将再建10万吨锂盐项目】原则同意雅化锂业(雅安)有限公司高等级锂电新能源材料生产线建设项目节能报告。(项目代码2306-511850-07-02-625273)项目概况。项目总投资204887万元。项目分两个阶段建设,一阶段建设一条年产3万吨氢氧化锂和一条年产2.7万吨碳酸锂生产线,建设转型焙烧、酸化焙烧、冻硝及氢氧化锂等车间及配套锅炉房等公辅设施,二阶段建设一条年产3万吨氢氧化锂和一条年产2万吨碳酸锂生产线。项目建成后,形成年产6万吨电池级氢氧化锂、4.7万吨电池级碳酸锂的生产能力。(四川省经信厅)

3、【年产18万吨!又一废旧电池综合利用项目年底投产】江西龙晟新材料有限公司年处理18万吨废旧三元锂电池综合利用项目八个车间都在有序地进行改建当中,其中萃取车间土建已完成80%,溶解车间土建已完成70%,施工人数300人左右,设备计划本月进场,计划今年12月底试水试产。据悉,该项目2023年签约落户龙南,项目总投资16亿元,主要生产经营电池级硫酸钴、硫酸镍、硫酸锰、碳酸锂等锂电池材料。项目全面建成投产后,预计可实现销售收入55亿元以上,可提供1000人左右的直接和间接就业机会,将成为龙南锂电池回收利用产业的头部企业。(旺材钴锂镍)

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点