【油脂周报】贸易保护措施,加剧了棕榈油市场所面临的不确定性

2024年9月21日 农产品-油脂

贸易保护措施,加剧了棕榈油市场所面临的不确定性

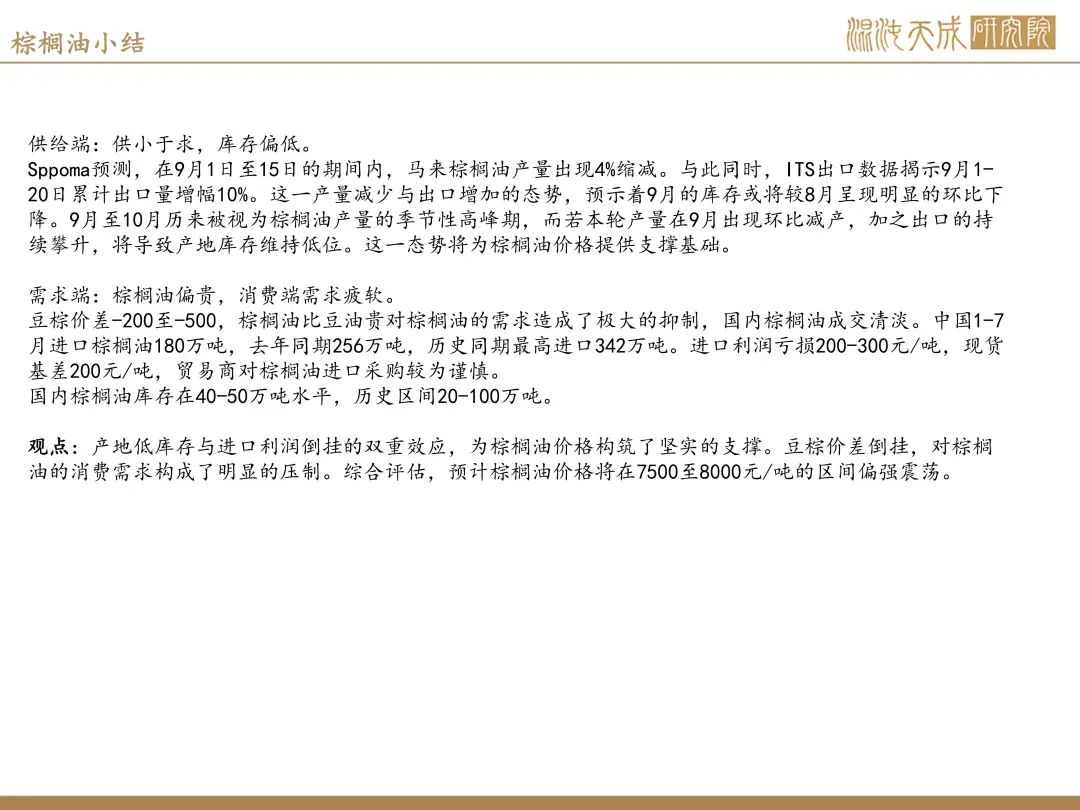

棕榈油:

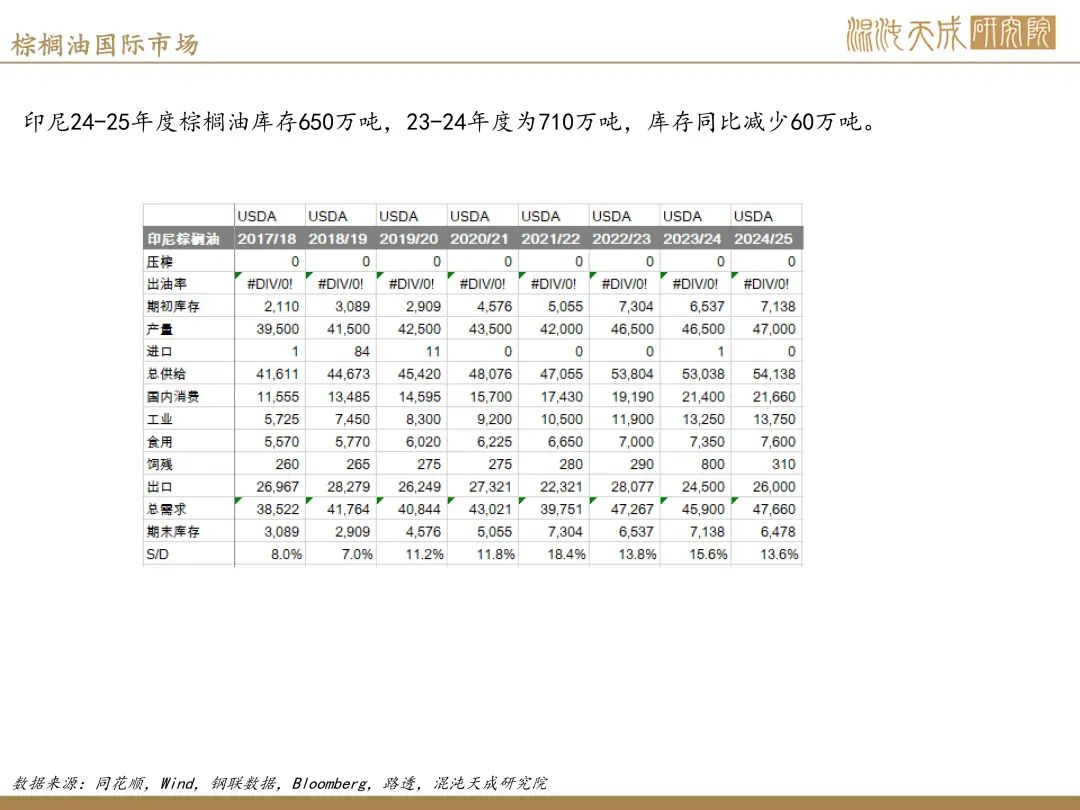

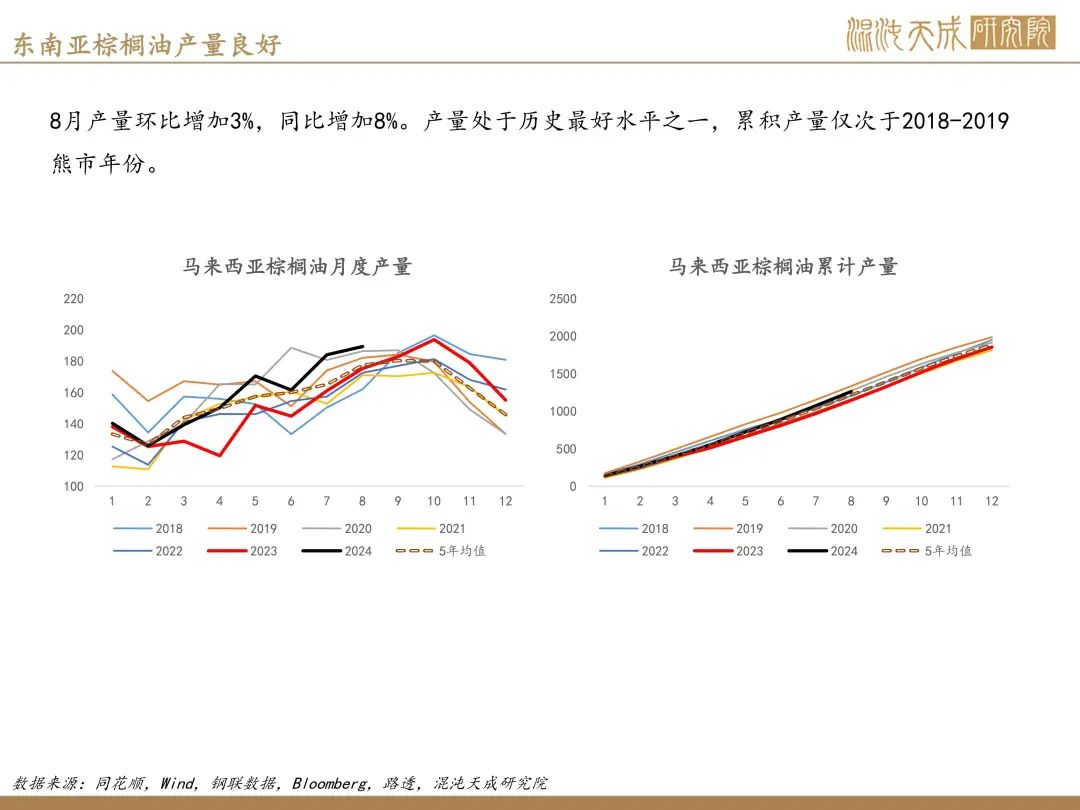

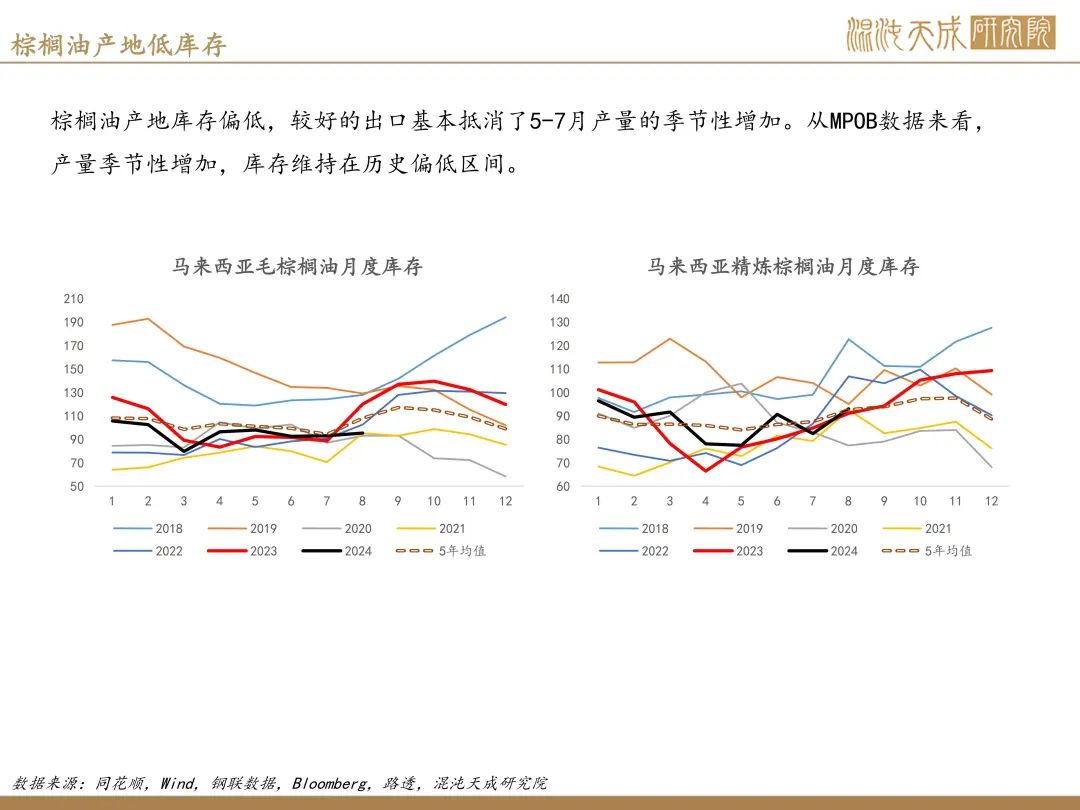

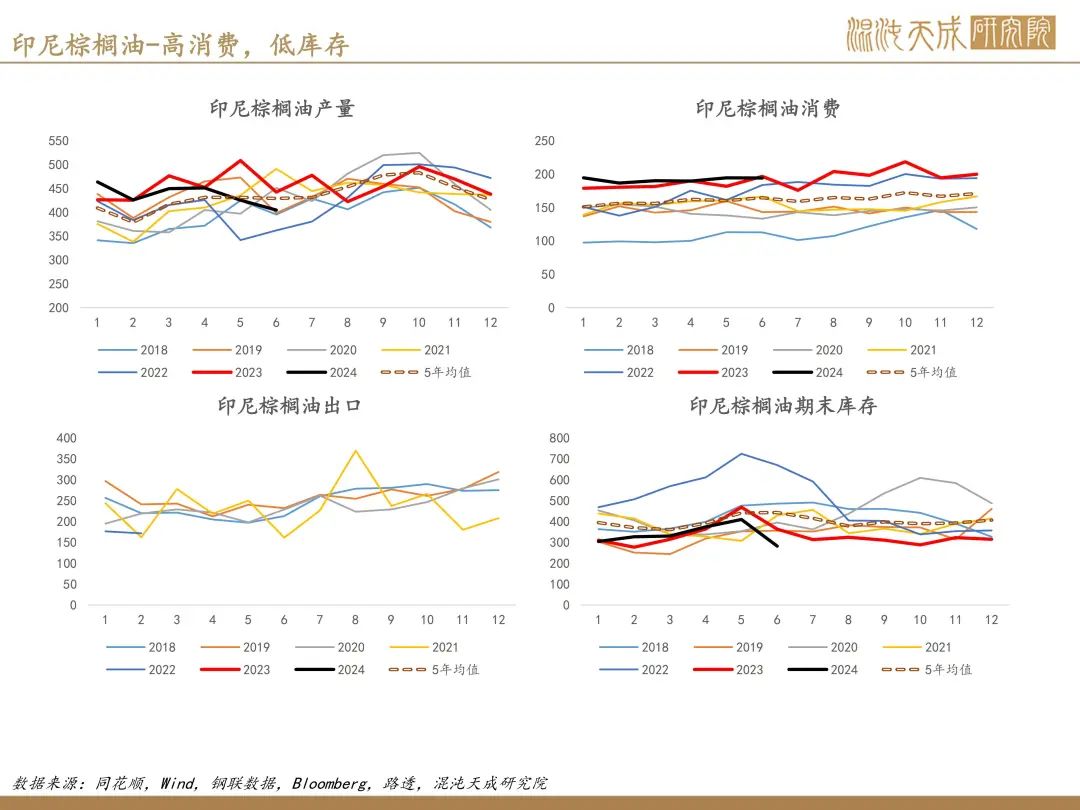

供给端:供小于求,库存偏低。Sppoma预测,在9月1日至15日的期间内,马来棕榈油产量出现4%缩减。与此同时,ITS出口数据揭示9月1-20日累计出口量增幅10%。这一产量减少与出口增加的态势,预示着9月的库存或将较8月呈现明显的环比下降。9月至10月历来被视为棕榈油产量的季节性高峰期,而若本轮产量在9月出现环比减产,加之出口的持续攀升,将导致产地库存维持低位。这一态势将为棕榈油价格提供支撑基础。

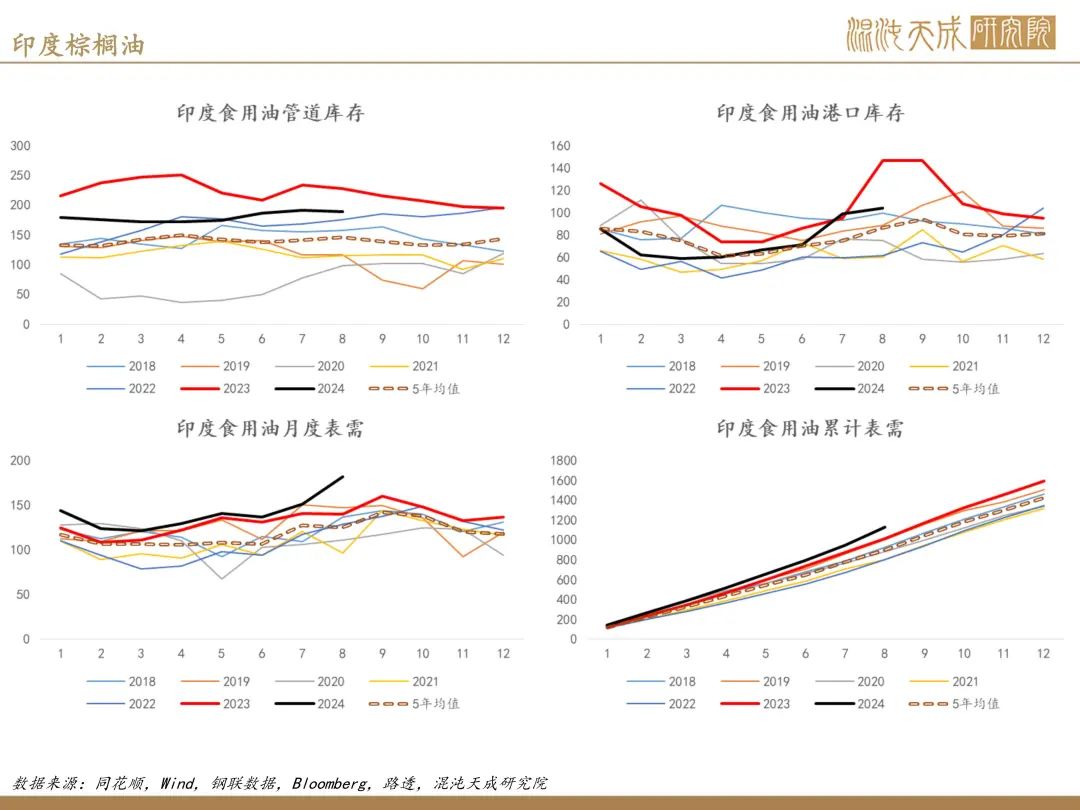

印尼于9月21日起宣布降低出口levy至30美元/吨,旨在促进棕榈油出口并捍卫种植农户的权益。从需求层面分析,此举有望进一步提振棕榈油的出口需求。与此同时,印度则宣布将棕榈油进口关税上调20%,以保护国内油料种植产业的健康发展,这无疑将对出口国的棕榈油出口需求构成一定压制。综合考虑印度与印尼的政策动向,二者间的多空因素相互抵消,预计对整体市场造成的波动幅度将保持在有限范围内。

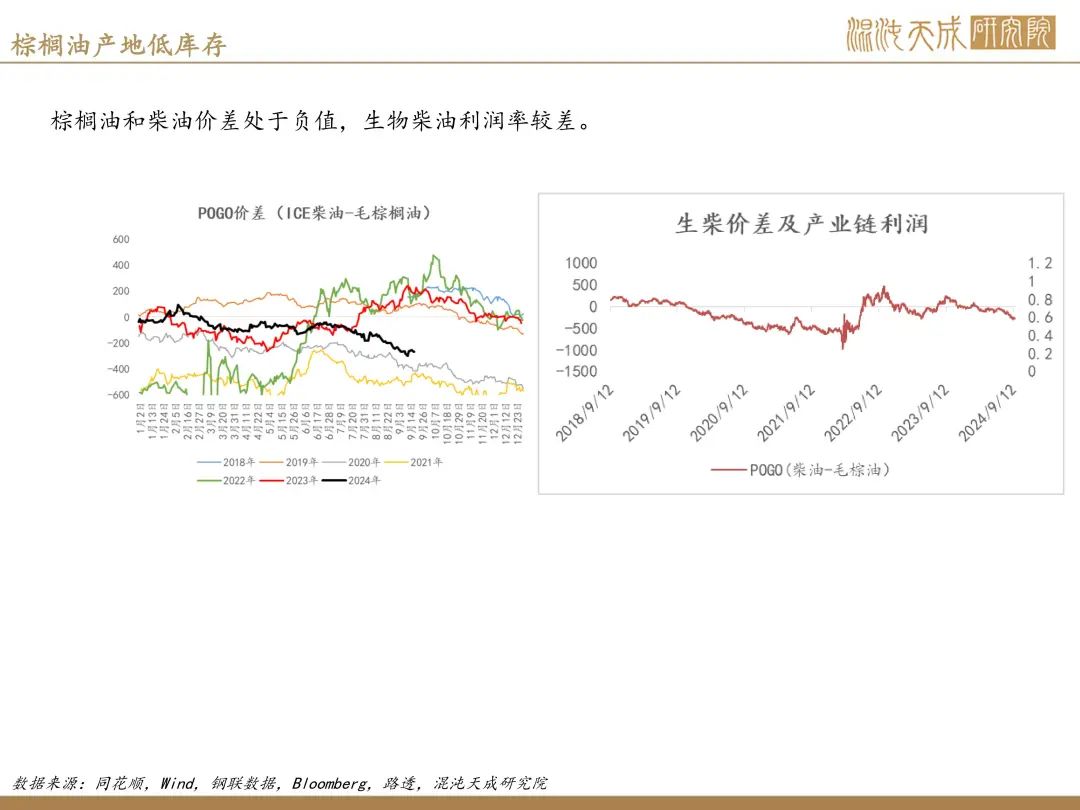

需求端:棕榈油偏贵,消费端需求疲软。

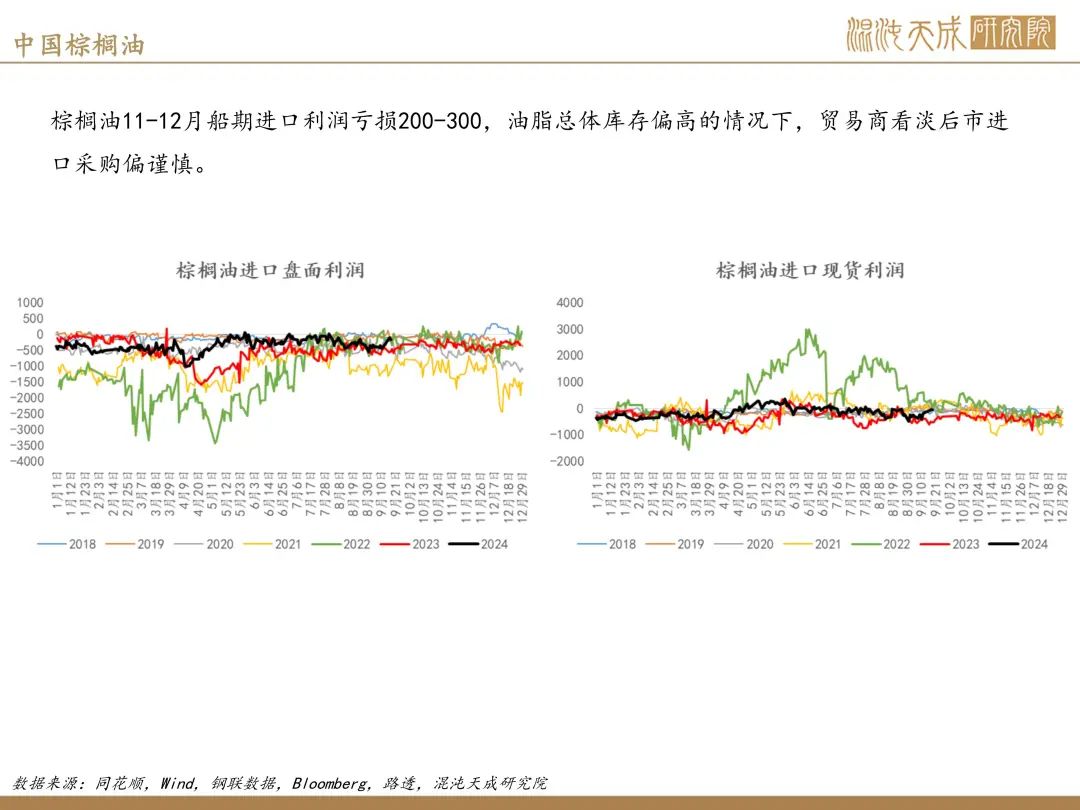

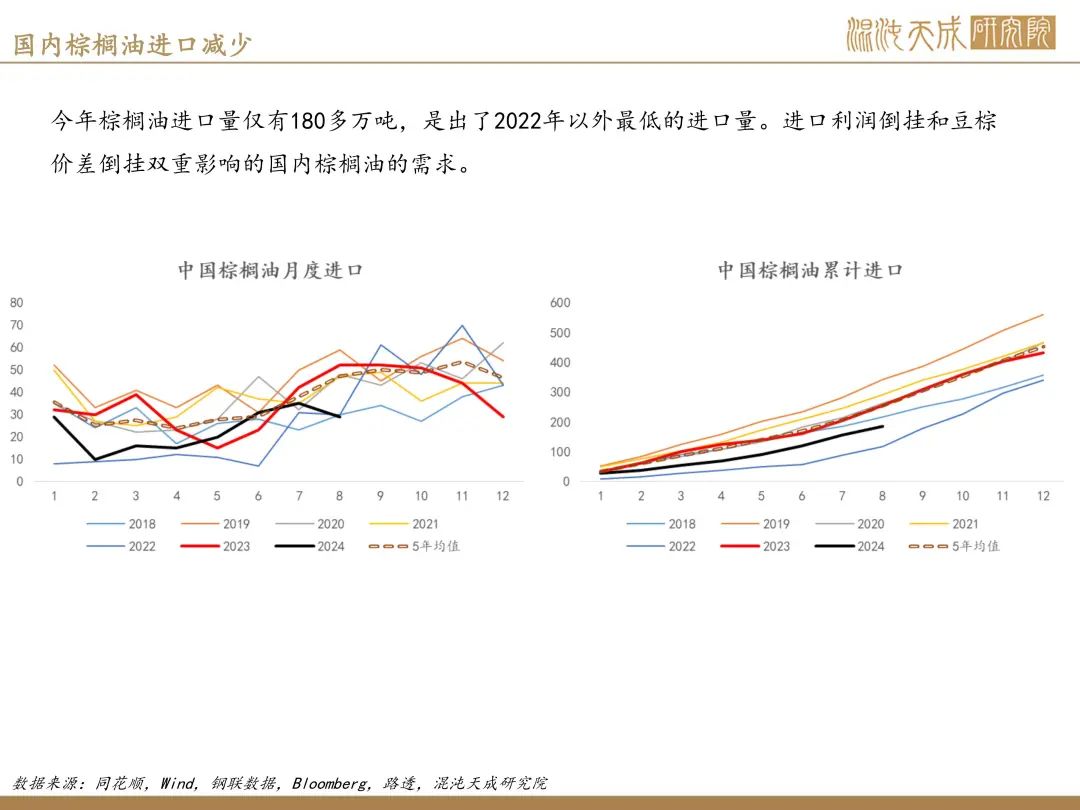

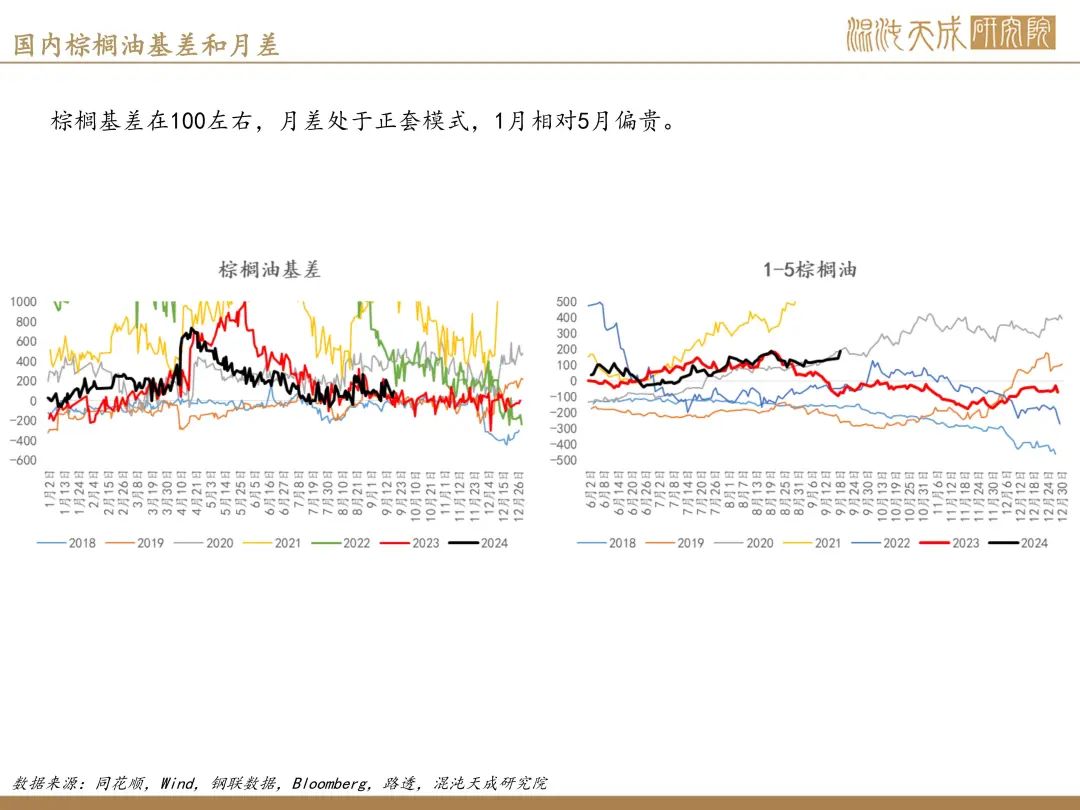

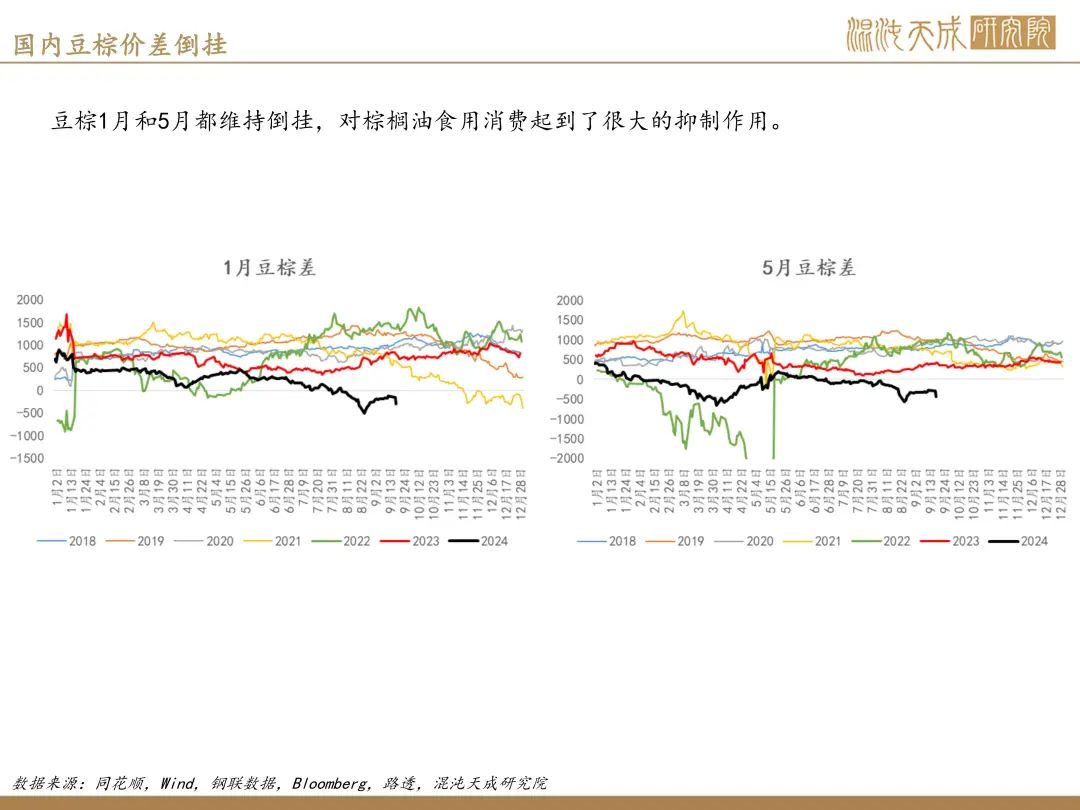

豆棕价差-200至-500,棕榈油比豆油贵对棕榈油的需求造成了极大的抑制,国内棕榈油成交清淡。中国1-7月进口棕榈油180万吨,去年同期256万吨,历史同期最高进口342万吨。进口利润亏损200-300元/吨,现货基差200元/吨,贸易商对棕榈油进口采购较为谨慎。

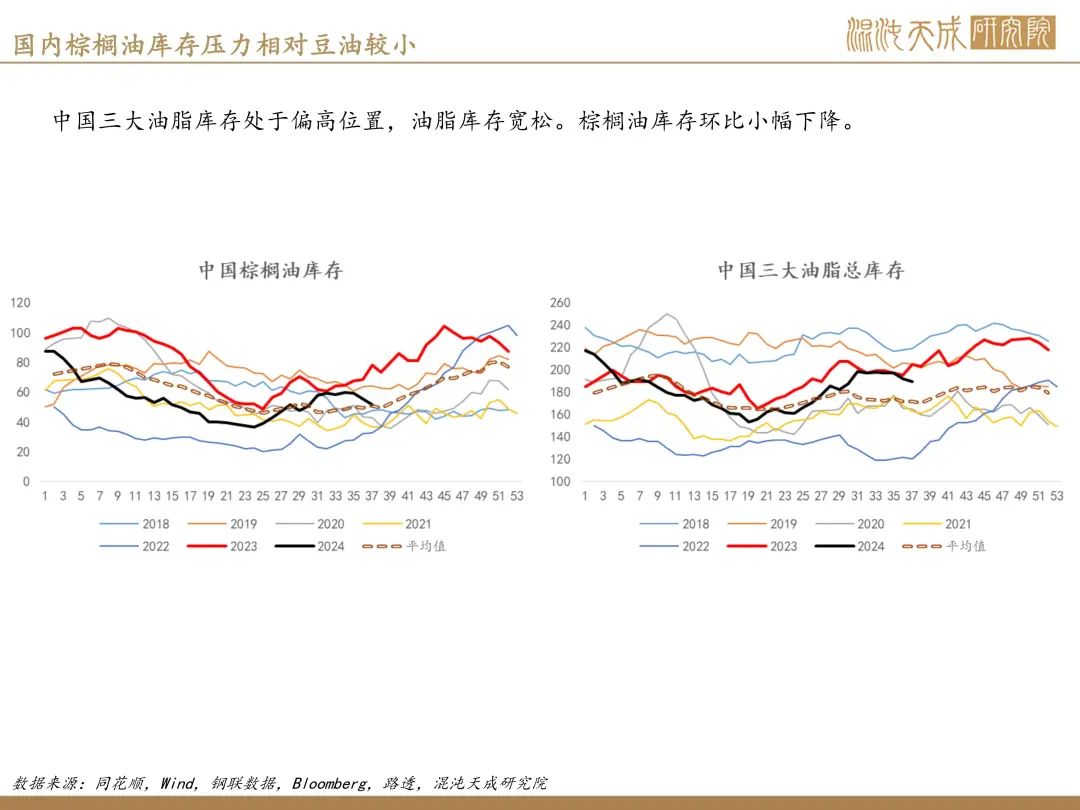

国内棕榈油库存在40-50万吨水平,历史区间20-100万吨。

观点:产地低库存与进口利润倒挂的双重效应,为棕榈油价格构筑了坚实的支撑。豆棕价差倒挂,对棕榈油的消费需求构成了明显的压制。综合评估,预计棕榈油价格将在7500至8000元/吨的区间偏强震荡。

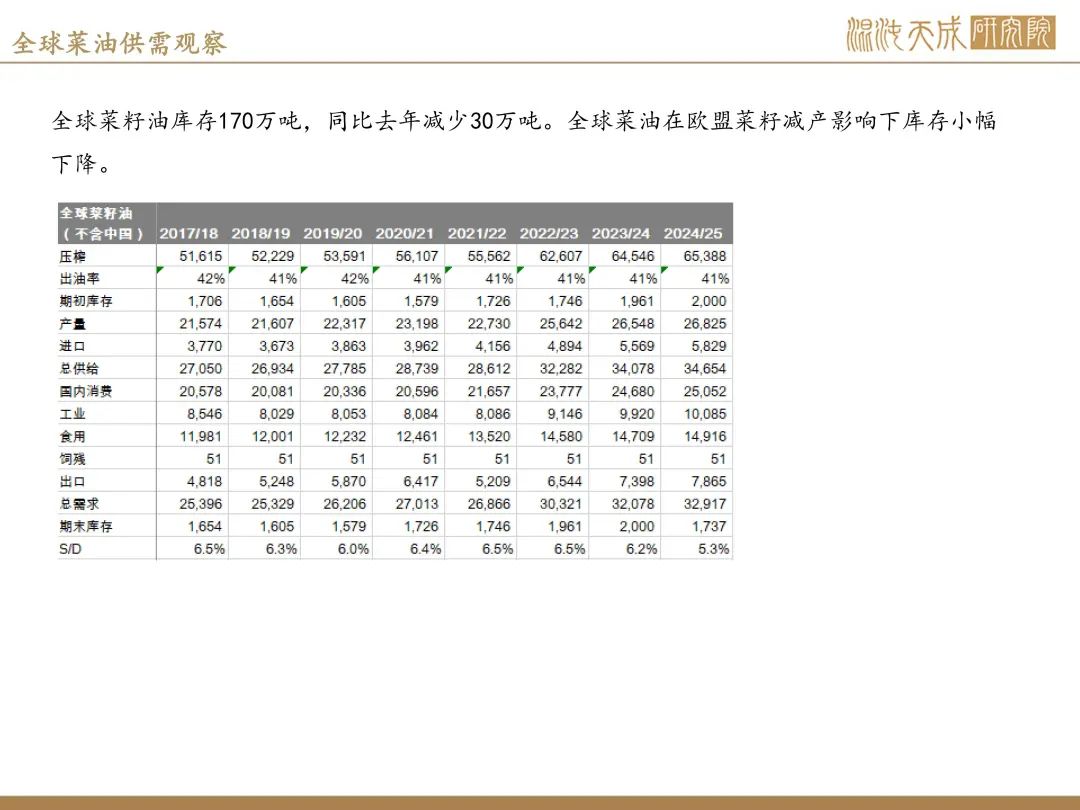

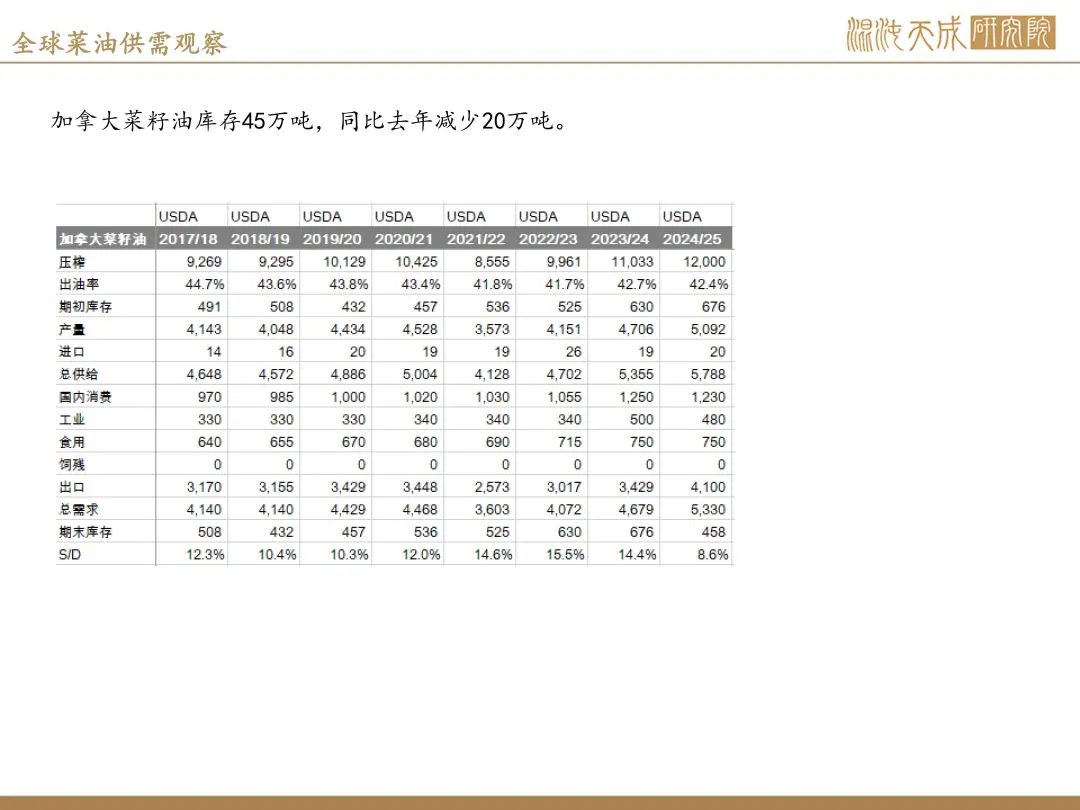

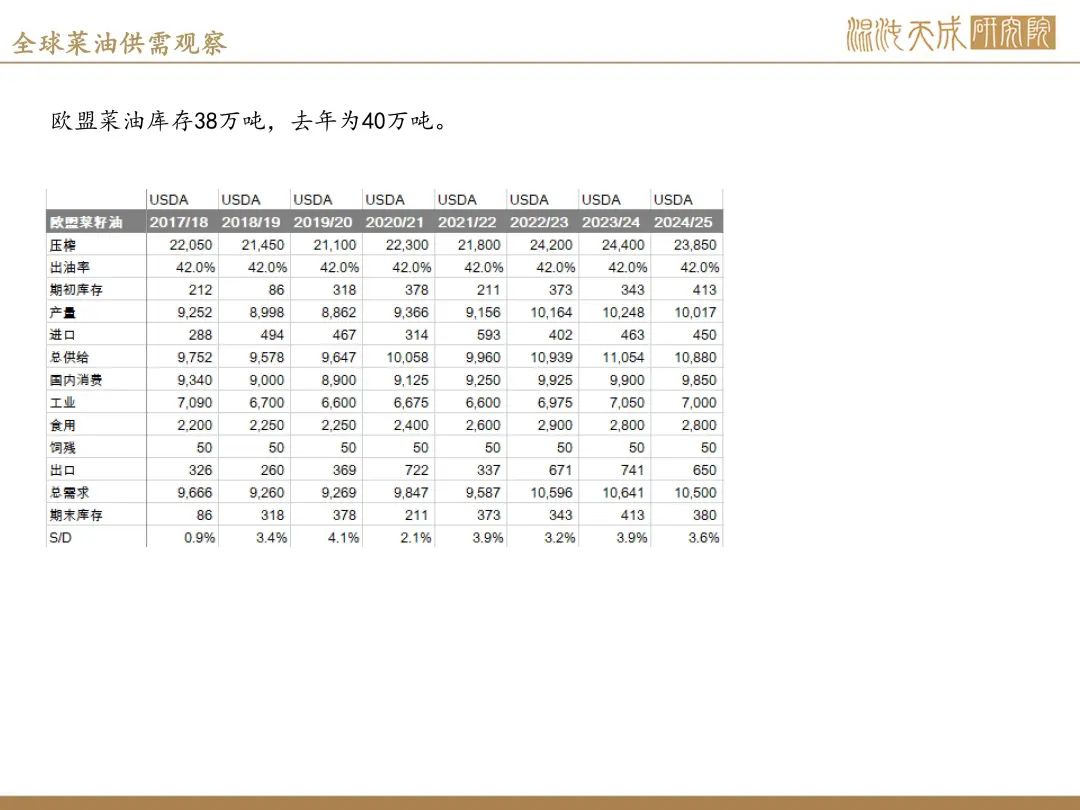

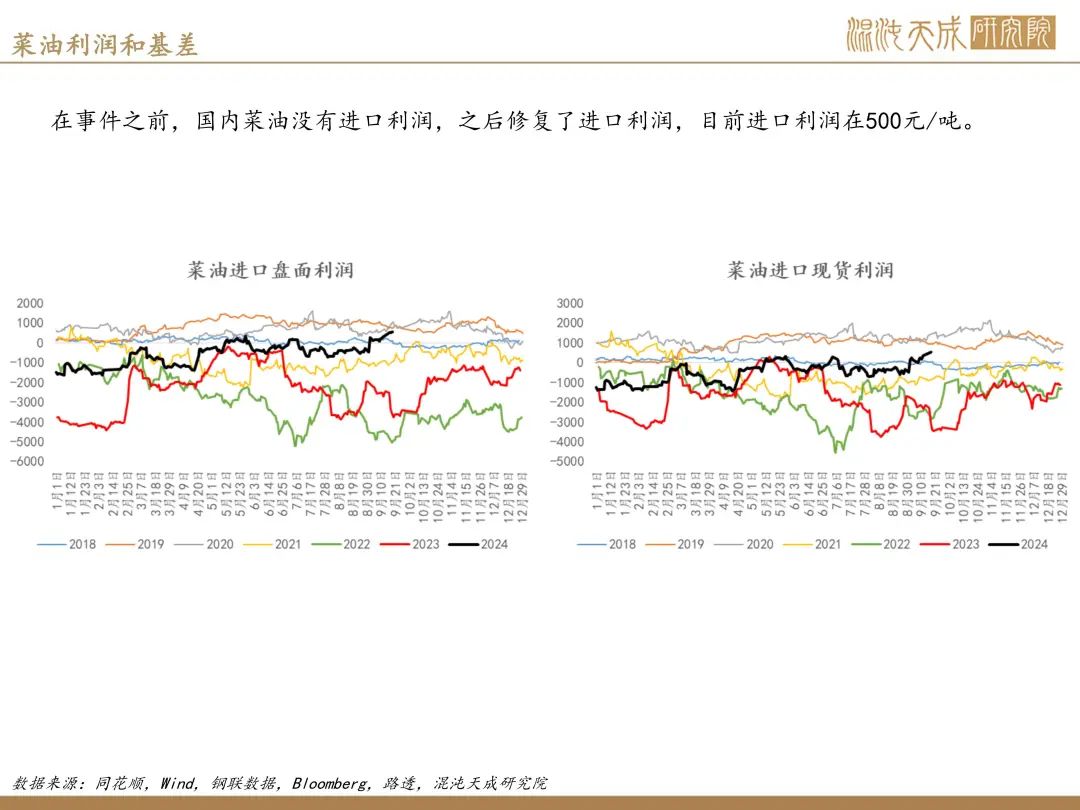

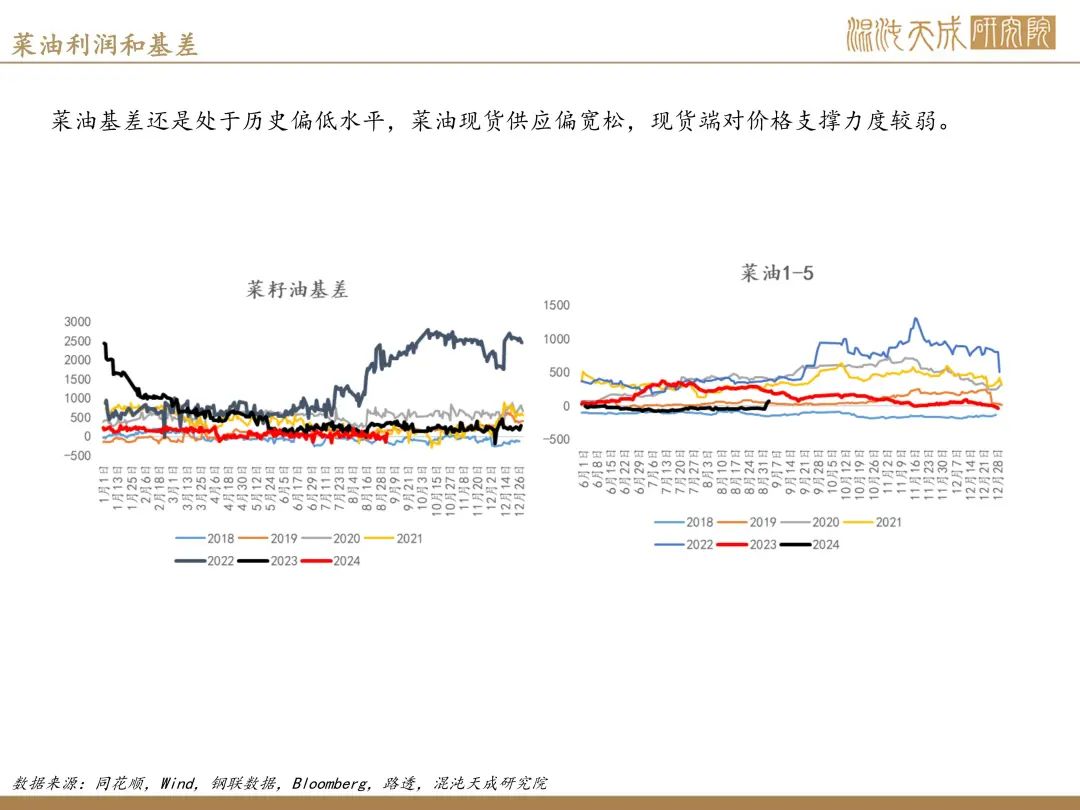

菜油:

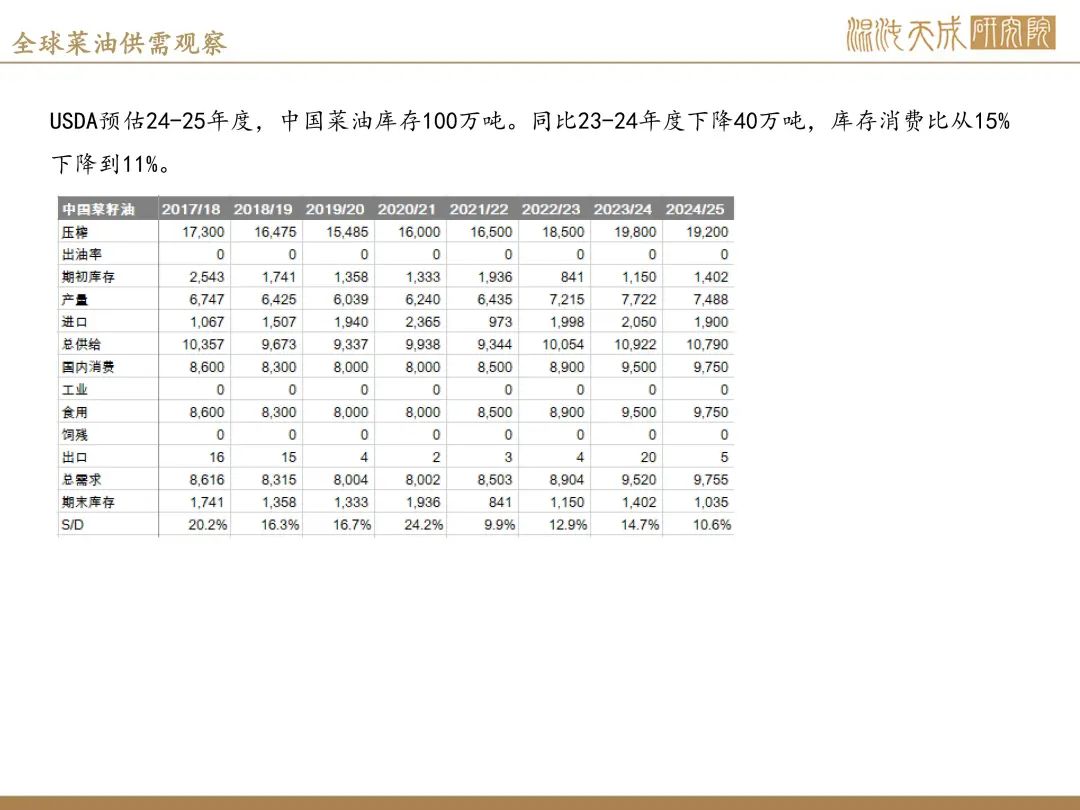

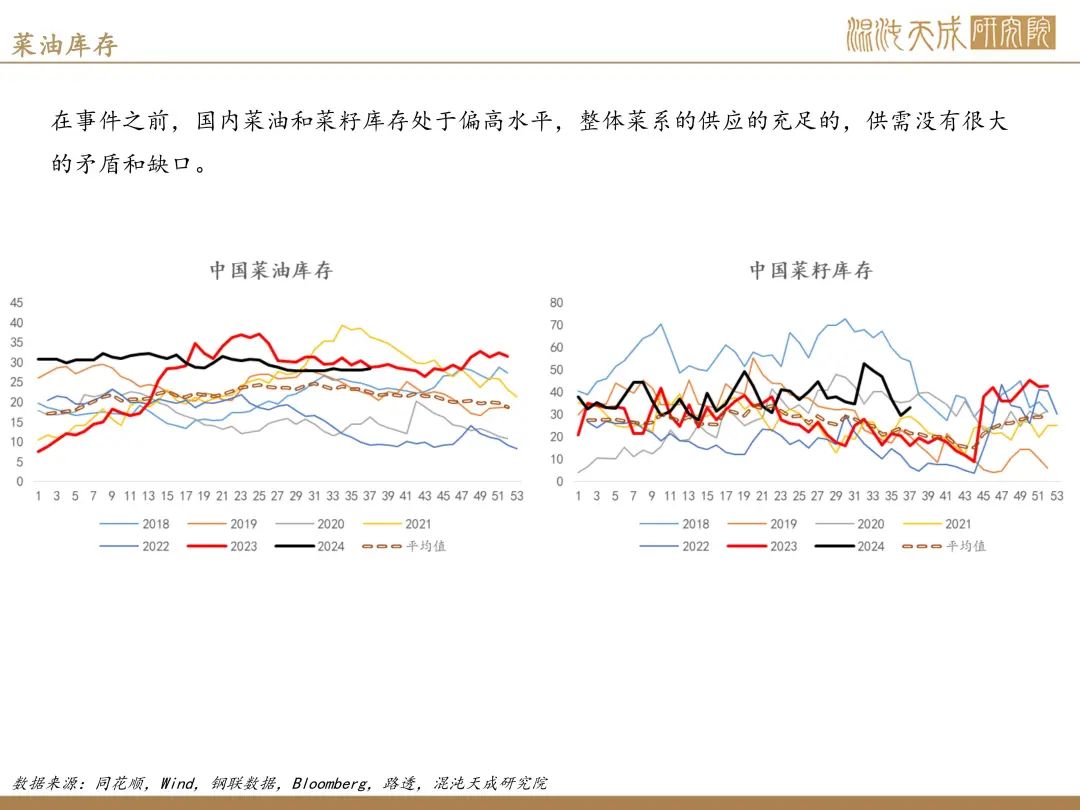

供给端:本周加拿大统计局下调菜籽产量100万吨至1900万吨。与此同时,澳大利亚的菜籽库存从原先预估的数值中削减了30万吨,仅余18万吨,库存消费比更是低至3%,欧盟菜籽产量的大幅下调证实了4月那场霜冻灾害对欧洲菜籽影响。欧盟菜籽产量预计从去年的2000万吨锐减至1760万吨,减少了近300万吨,直接导致库存降至100万吨,库存消费比也随之下滑至4%的低点。鉴于中国今年菜油的主要进口来源正是欧洲地区,此番欧盟菜籽供应的紧张态势无疑将波及到中国的进口菜油市场。

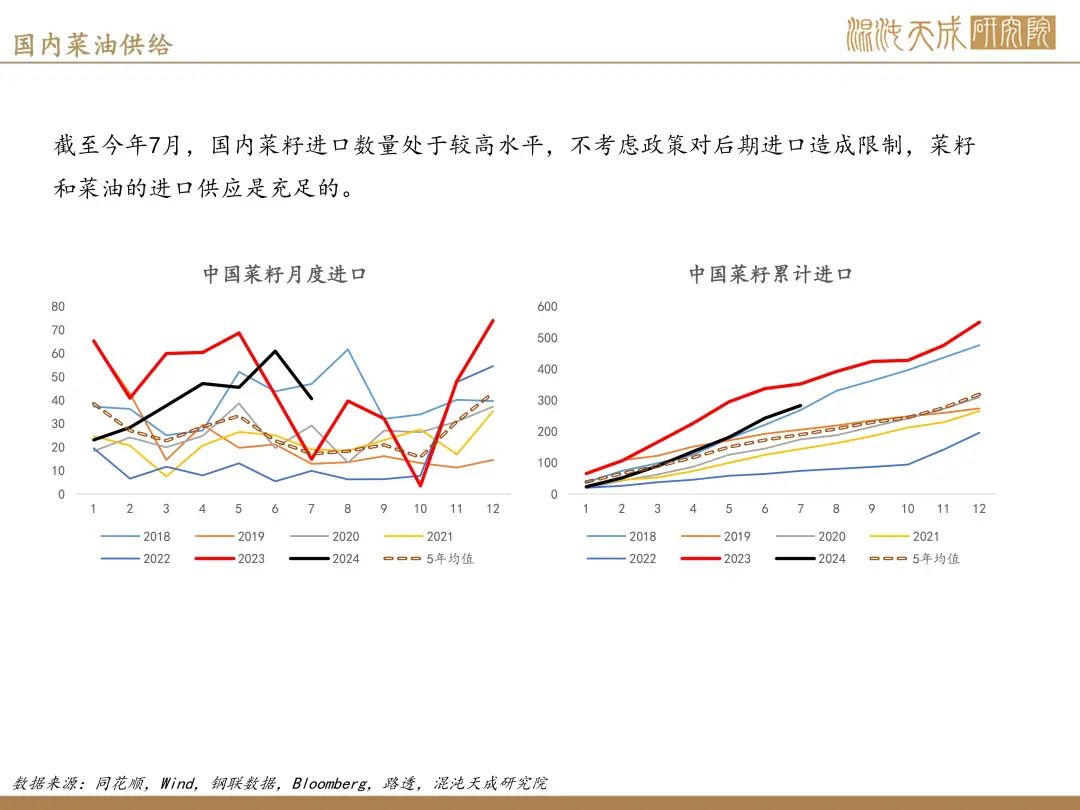

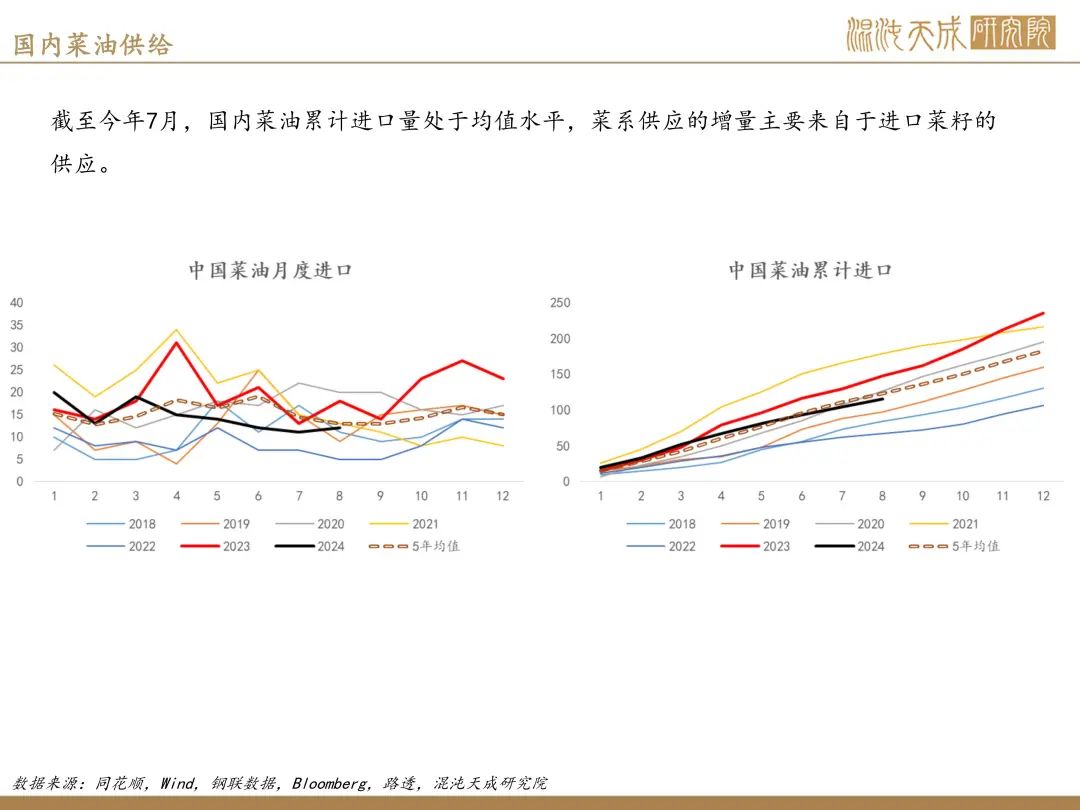

需求端:国内,中国1至7月期间的菜籽进口量达到了280万吨,超过了过去五年的平均水平180万吨。同期的菜油进口量却有所回落,仅为100万吨,相较于去年同期的130万吨有所减少。预计四季度中国还将迎来约100万吨的菜籽进口,2024年四季度的菜籽和菜油供应保持充裕。

值得关注的是,商务部近期已对加拿大菜籽启动了反倾销调查。根据以往案例的经验,这一调查过程从立案到初步裁定可能会持续90天至11个月不等。鉴于这一因素,预计2025年的菜籽进口将受到显著影响。参考2019至2021年的进口数据,预计菜籽进口量可能减少20%至30%,为市场带来一定的不确定性。

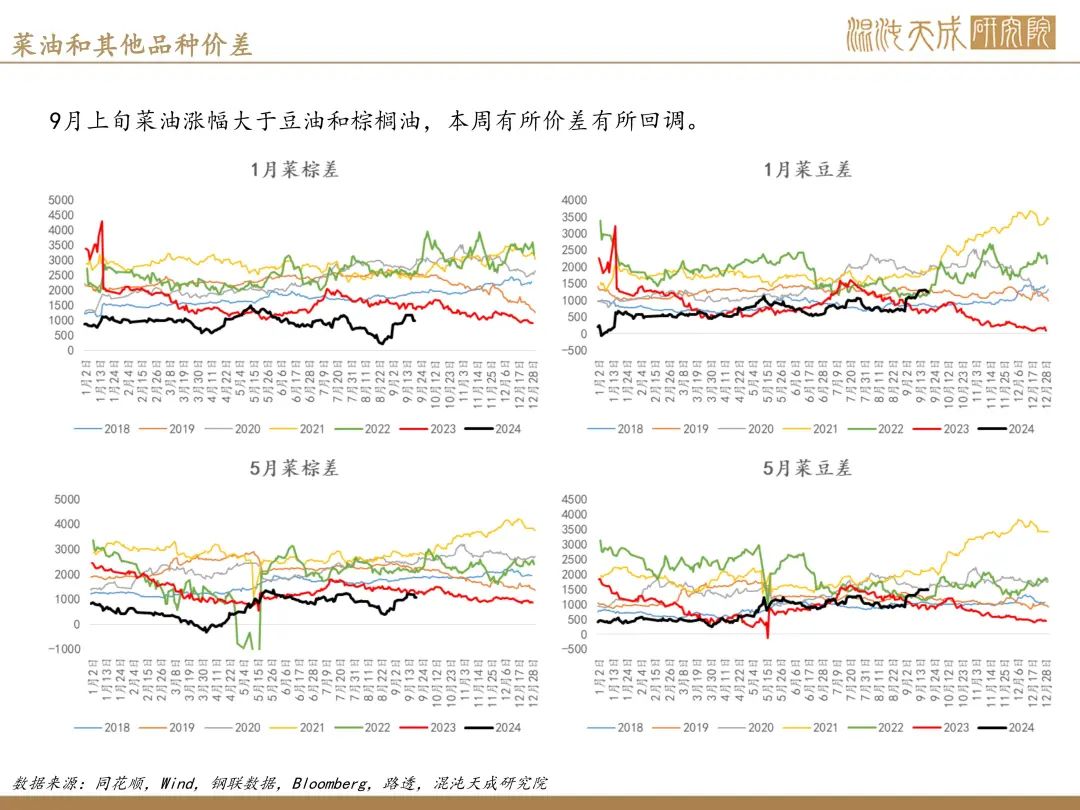

观点:2025年菜籽进口存在政策的不确定性,市场对菜油注入风险溢价,综合剖析,我们预计菜籽价格将呈现偏强震荡的态势,其价格中枢有望从原先的8000-8000区间上移至8800-9500的更高区间。寻找菜油-豆油价差逢低做多的机会。

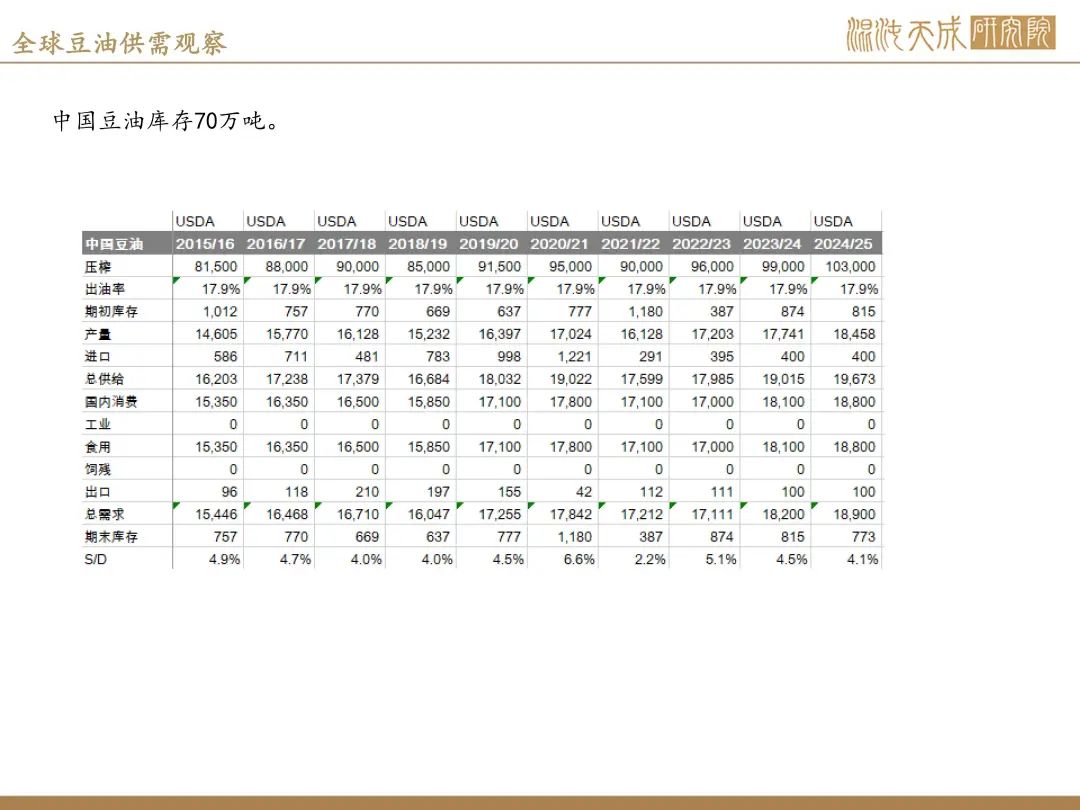

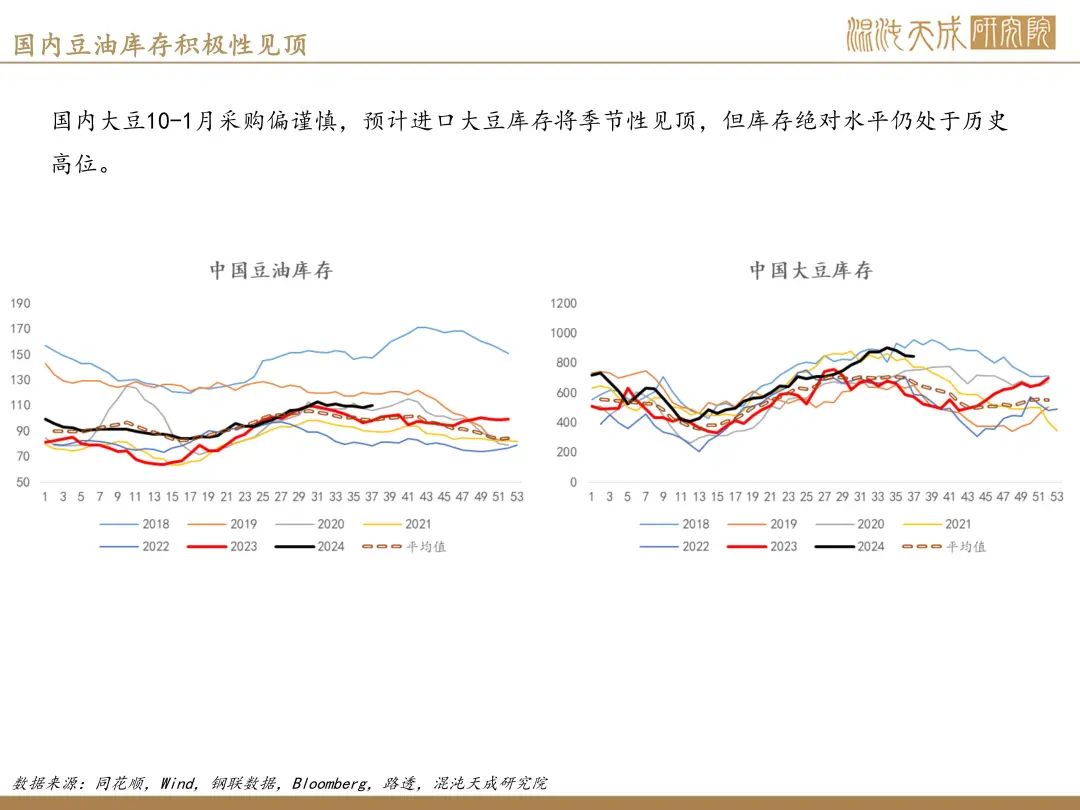

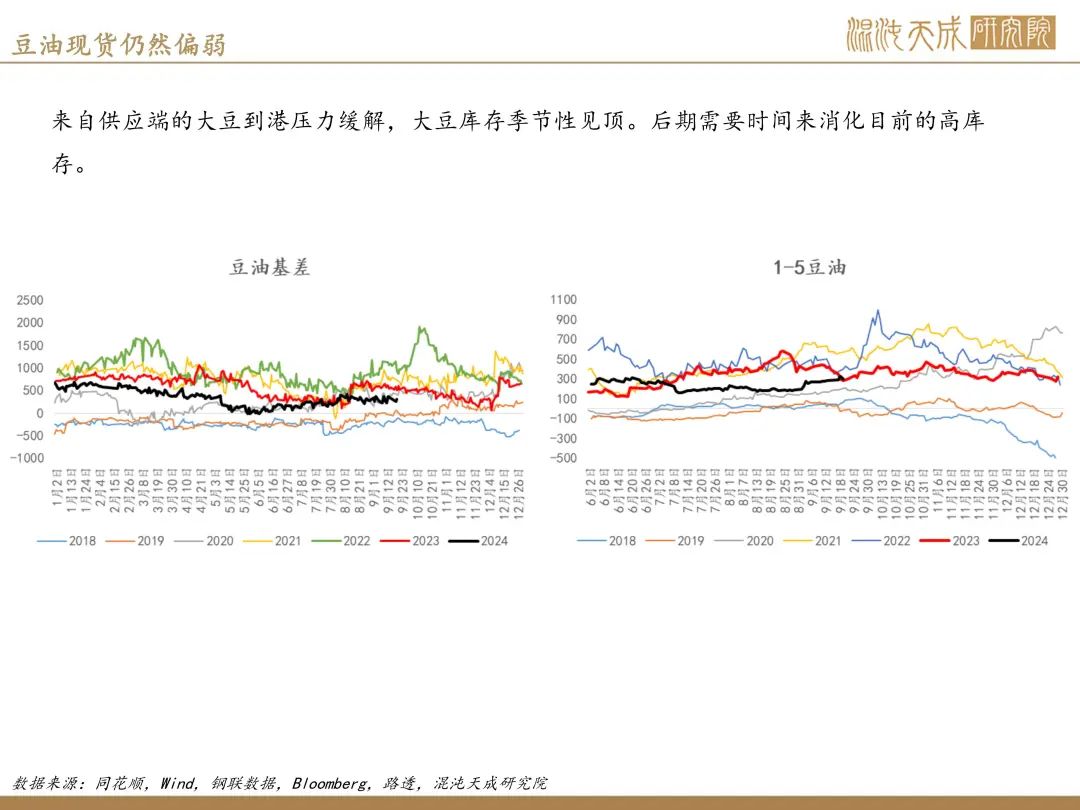

豆油:

供给端:全球大豆供给过剩,国内大豆库存高位,豆油供给偏宽松。

需求端:豆油现货基差处于5年最低的水平,下游需求表现一般。

观点:短期受到美联储降息和中美关税摩擦刺激,价格反弹。中期来看国内大豆仍处于供大于求的格局,高库存对豆油价格造成了压力。豆油现货端基差稳定,需求成交一般。预计价格在7600-7900偏弱震荡。

本周观点:

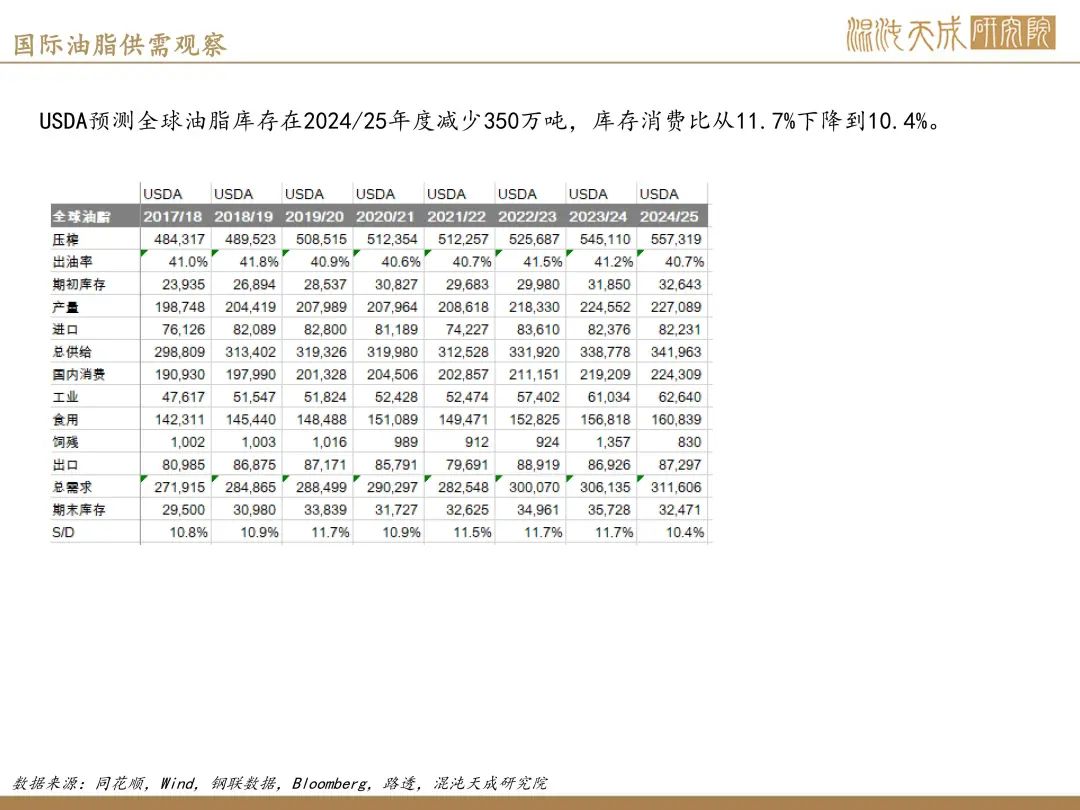

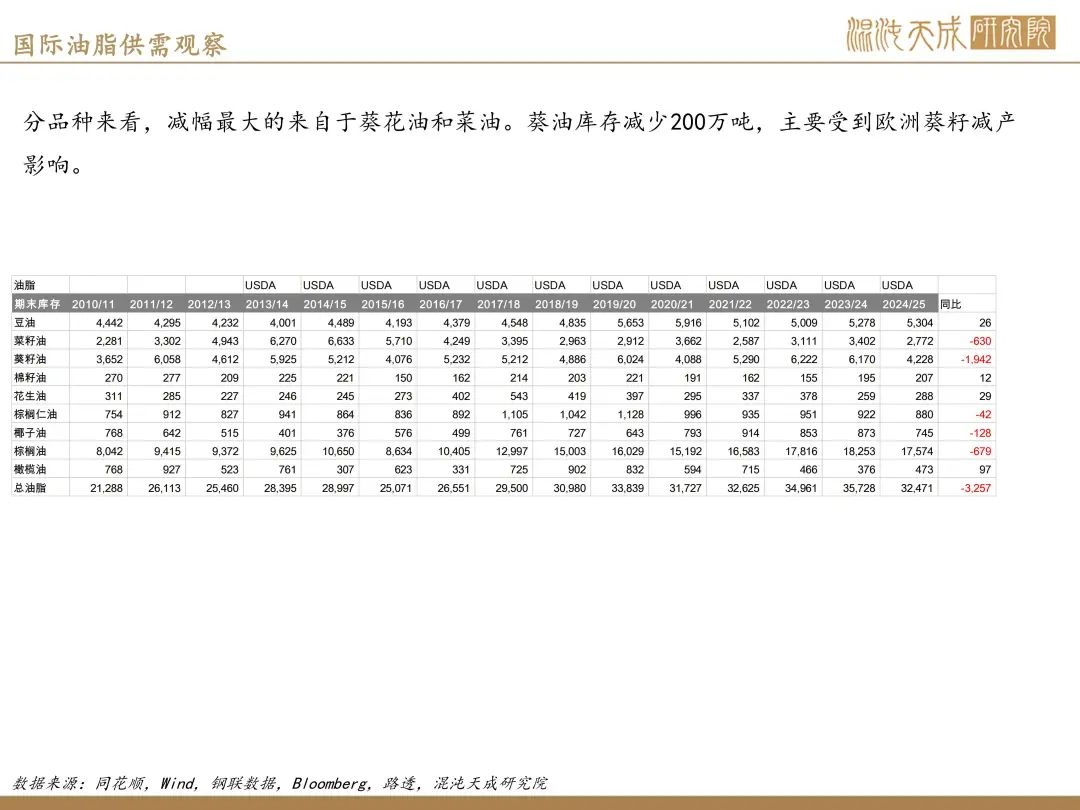

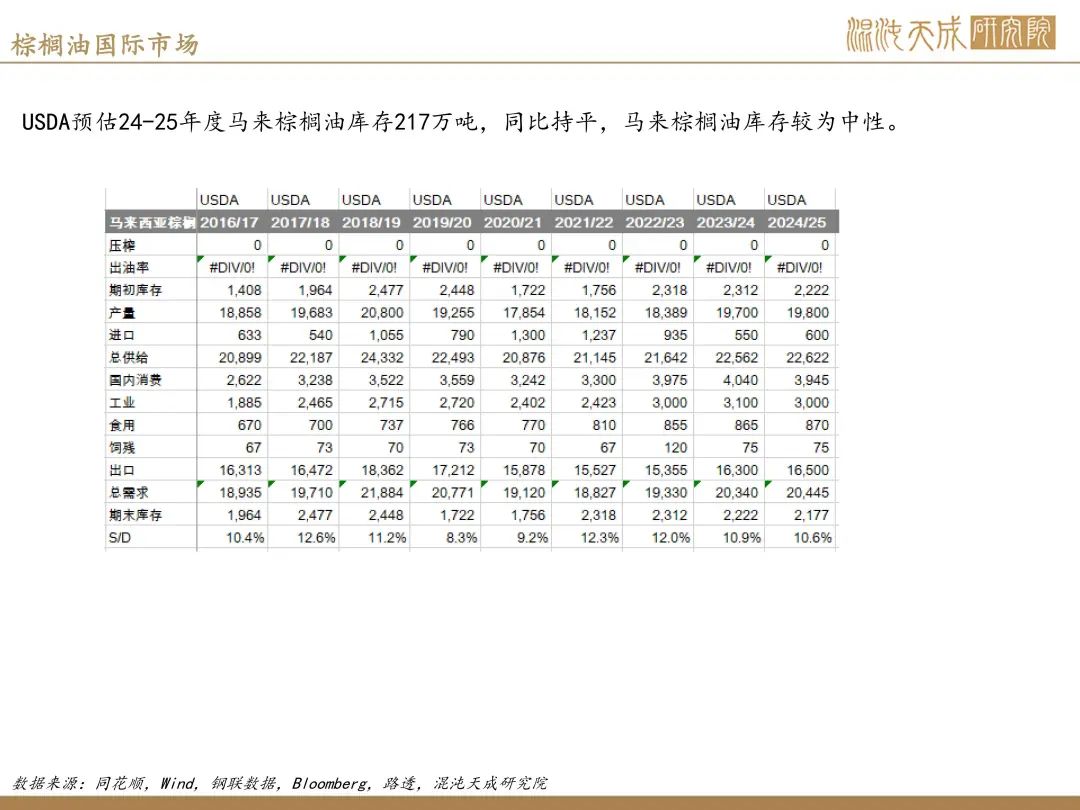

综合来看,全球油脂库存在2025年度和2024年持平。品种间分化较大,豆油库存增加,菜油葵油库存降幅最大,棕榈油小幅下降。四季度,国内棕榈油进口利润亏损,同时国内库存处于50万吨偏低水平。豆油与菜油供应相对充裕,其库存处于历史较高水平。棕榈油最强,豆油最弱。进入2025年一季度,随着菜籽进口采购速度的放缓,预计菜油去库存,菜油计将走强。棕榈油需要观察四季度库存是否增加。豆油市场仍面临供大于求的局面,在三大油脂品种中表现最为疲软。

24小时热点