花生 反转尚需时日

今年4月,油厂下调花生收购价格,花生盘面冲高回落。受天气因素影响,盘面一度出现阶段性反弹。8月以来,随着新作花生上市,且国内放开多个非洲国家的花生进口,花生盘面加速下跌。截至10月14日收盘,花生主力合约报8048元/吨。

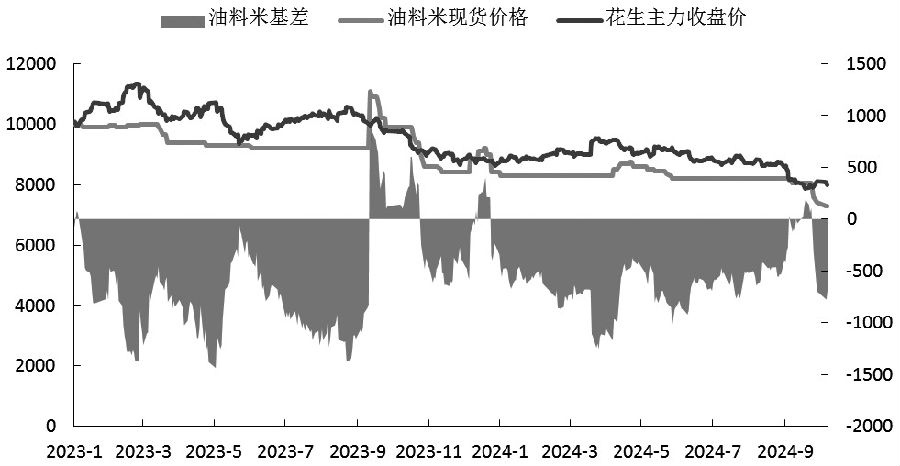

图为山东地区油料米价格、花生主力收盘价及基差(单位:元/吨)

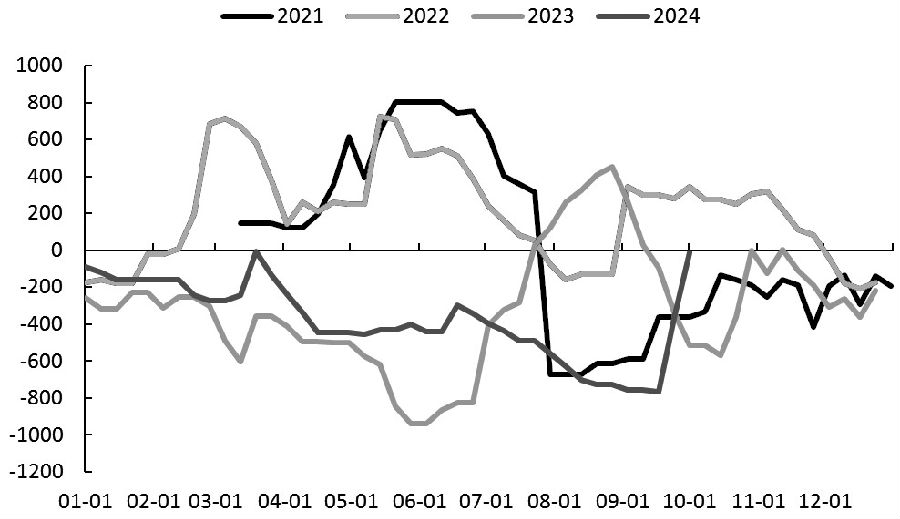

图为山东地区花生压榨利润(单位:元/吨)

截至10月10日,山东地区油料米收购价格下跌至7200元/吨,较9月初下跌12%,油料米现货价格对花生主力合约贴水740元/吨。9月中旬,油料米还升水花生盘面,最高升水186元/吨。进入9月下旬,由于新作花生上货量增多,油厂开始频繁下调收购价格,导致油料米再度转为贴水盘面。

去年旧作花生上市以来,山东地区花生压榨大多处于亏损状态。进入2024年,油厂收购数量少于往年,收购价格也不断下调。截至10月10日,由于油料米收购价格较之前下跌较多,山东地区花生压榨亏损大幅收窄,目前处于盈亏平衡线附近。样本企业油厂开机率也处于低位,截至10月11日,开机率下探至7.1%,略高于2023年同期的4%,但低于2021年和2022年同期水平。

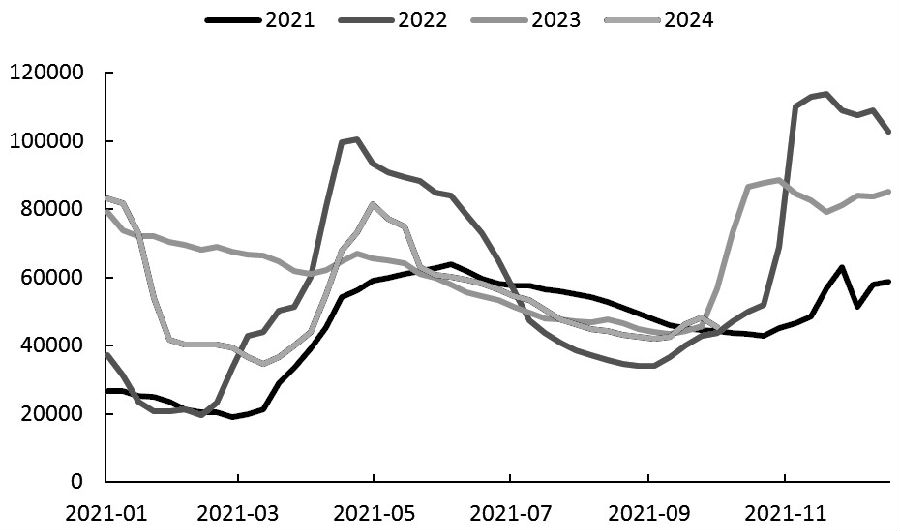

今年以来,样本企业花生库存大多保持低位,截至10月11日,周度库存减少2809吨,至4.5367万吨,低于2023年同期的5.6826万吨。当前花生库存偏低。一方面,此前花生压榨亏损较多,影响油厂收购积极性。另一方面,国内放开尼日利亚、马拉维、乍得花生进口,且国内新作花生上货量未达到高峰,油厂也处于观望态度,并没有大量备货的意愿。不过,压榨亏损收窄后,花生低库存之下,后期油厂终归要采购。

图为样本企业花生库存(单位:吨)

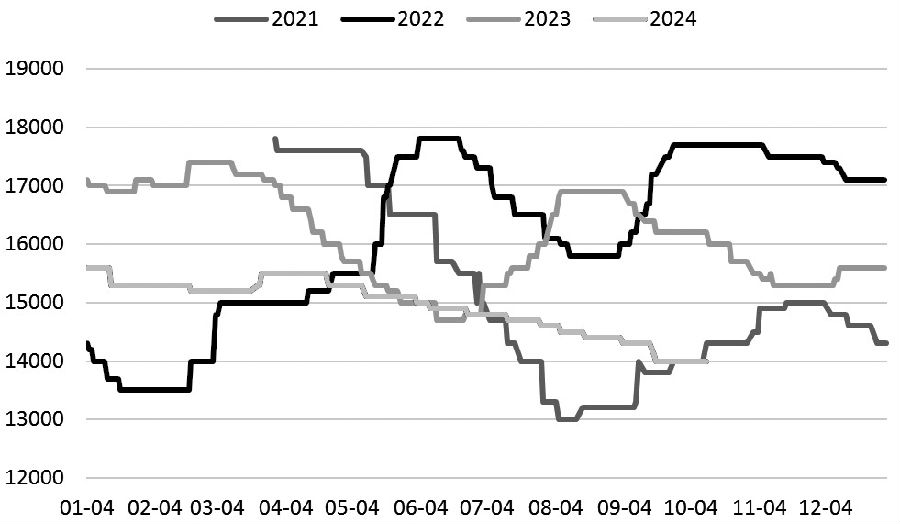

不同于国内三大油脂,花生油属于偏高端油脂,疫情结束后,居民居家做饭减少,外卖和外出就餐增多。另外,花生油面临需求下降问题。山东地区花生油从年初的15600元/吨下降到目前的14000元/吨,跌幅达11.43%。然而,9月初以来,山东地区一级大豆油现货价格从7700元/吨反弹至8270元/吨,涨幅达7.4%。往年花生油现货会跟随豆油涨跌,但是今年两者的联动性弱于往年,两者价差从7月的高点7000元/吨跌至目前的5730元/吨,短期而言花生油价格难以反转。

从2024年5月开始,气温升高,花生不易保存,油厂在旧作下市前集中压榨加工,但是当时的开机率同样处于低位,国内样本企业花生油库存逐渐增加,处于历年同期高位,从侧面说明花生油消费偏弱。由于最近油厂还未大规模收购新作花生,大多消耗旧作花生库存,油厂开机率也处于低位,导致花生油开始去库存。截至10月11日,花生油库存下降0.02万吨,至3.796万吨,去化缓慢。

图为山东地区花生油现货价格(单位:元/吨)

截至10月10日,山东地区花生粕价格3150元/吨。花生粕属于杂粕,可以替代豆粕,从6月开始跟随豆粕不断下跌,当前花生粕价格处于近四年同期偏低水平。豆粕和花生粕价差为-100元/吨,在目前的价差下,花生粕替代性价比不高。此外,南美大豆主产区最近降雨增多,未来丰产的可能性较大,国内豆粕中长期可能继续底部震荡,花生粕价格不具备大涨条件。

花生粕和花生油决定花生的压榨利润。现在通货米和油料米现货价差虽然扩大至600元/吨,仍处于历史偏低位置,说明食用加工需求偏弱。短期花生油和花生粕大涨可能性较小,只能依靠原料花生米下跌使压榨亏损收窄。参考2021年和2022年花生压榨利润持续好转,花生价格反弹较多,现在压榨处于盈亏平衡附近,说明距离底部可能不远。不过,国内花生上货量还未到高峰,国内放开非洲多个国家花生进口,短期油厂收购量可能不大,对价格的支撑作用较小,花生盘面的反转还需时间。(作者单位:紫金天风期货)

来源:期货日报网

24小时热点