重点看海外投复产进度

2022年以前,我国氧化铝维持净进口格局,2018年海德鲁发生赤泥库泄漏被迫减产,导致海外供需失衡,带动国内出口窗口开启,短暂转为净出口格局,随后恢复至正常的进口格局。随着国内氧化铝产能不断增长、海外产能增长放缓,2022年后国内氧化铝进口量逐步下降、出口量抬升,2024年海外氧化铝供应出现多次扰动,无法覆盖增长需求,现货成交价格节节攀升,国内进口量大幅下滑并转为净出口格局,成为助推氧化铝价格的上涨的驱动之一。

回顾今年海外发生的供应事件:2024年1月,由于矿石品位下滑及设备老旧成本高企等问题,美铝宣布二季度开始全面削减其在澳大利亚的氧化铝厂Kwinana,影响达170万~180万吨产能;2024年3月,澳大利亚昆士兰州天然气管道发生火灾,工业用气受到影响,力拓旗下两家氧化铝厂Yarwun、Queensland被迫减产120万吨,计划复产时间从最初6月推迟到年底;2024年4月,Nalco旗下位于印度的Damanjodi氧化铝厂焙烧产能受限,影响50万吨左右产能;2024年7月,牙买加世纪铝业遭受飓风影响,企业生产正常但发运受到限制;2024年9月,印度暴雨导致韋丹塔氧化铝厂的赤泥库泄漏而遭到当地村民抗议,企业表示目前生产正常,但市场对后续表示担忧;2024年10月,EGA在几内亚矿山GAC出口受阻,若短期未能顺利解决,则其中东地区的氧化铝厂Al Taweelah存在减产风险,加重了市场对后续供应紧张的担忧。

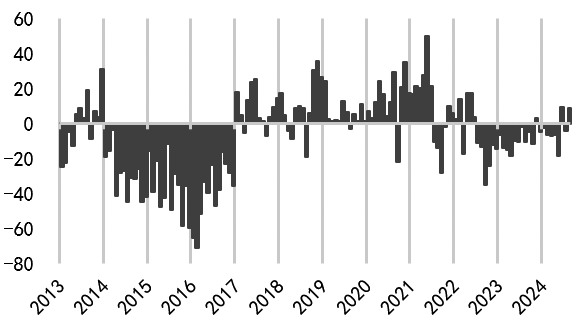

增量方面,今年海外仅有韋丹塔4月份投产150万吨,且实际投产进度远不及市场预期,根据IAI数据,2024年1—8月海外氧化铝累计产量3760万吨,而1—8月海外电解铝累计产量1952万吨,按1.93系数折算对氧化铝需求量3767万吨,处于紧平衡状态,从数据来看尚未出现较大的缺口,但海外及国内氧化铝市场均处于偏紧格局,且市场对后续供应的扰动仍然存有担忧,短期没有可观增量提供安全垫,现货流通较为紧张,市场上的扫货情绪有所加重。

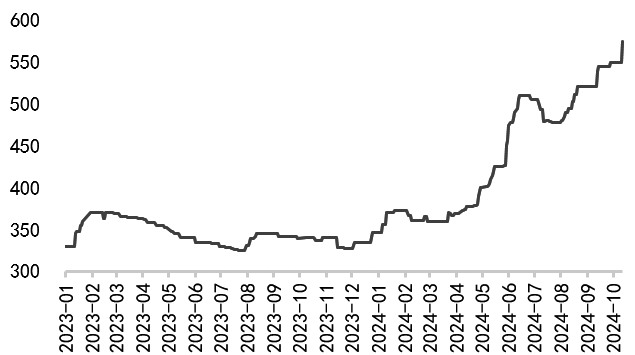

兑现到价格表现来看,海外现货价格相较国内而言弹性更大,自4月力拓澳洲减产以来,海外现货价格涨幅明显放大,涨至6月左右跟随国内氧化铝盘面小幅下调,随后在紧缺压力下,再度开启上涨,至今未出现回调。国庆假期期间测算出口窗口曾短暂开启,国内广西地区出口一船氧化铝至东南亚地区某铝厂,进一步吸收国内的现货流动性,而节后首周又出现几内亚矿商出口受限的消息,当周东澳连续出现三笔成交,成交价逐步攀升,10月11日最新一笔FOB成交价已经涨至652美元/吨。

图为海外氧化铝供需平衡(单位:万吨)

图为SMM 澳洲氧化铝 FOB(单位:美元/吨)

国内现货价格今年以来一直维持上涨趋势,但单日涨幅较为平稳,随着供需短缺的矛盾持续演绎,国内电解铝厂原料库存持续下滑至安全水平,为维持正常生产而被迫高价采购,9月份国内现货也开启了加速上涨阶段。国庆节后多地区现货网价以单日40~60元/吨的涨幅连续上涨。截至10月14日,三网现货均价涨至4319元/吨,但从最新现货成交来看,河南地区已出现4720元/吨的成交价。以此测算,当前进口及出口窗口均未开启,但从目前供需格局来看,内外现货价格均有继续上涨的条件,顶部或还未出现。

产能增量方面,力拓澳大利亚氧化铝厂减产产能预计年底恢复,印尼曼帕瓦SGAR项目一期100万吨今年9月进入试生产阶段,预计明年一季度末正式投产运行,锦江集团印尼BAP项目100万吨预计明年上半年投产,韋丹塔扩产150万吨产能尚未达到预期,且后续还有150万吨扩建项目待投,与国内格局相似,年底供应紧张的压力或得到缓解。电解铝方面,今明两年增量集中在印尼地区,合计有30万吨产能增量,折合58万吨氧化铝需求,供应增量完全可以覆盖需求增量,供需格局将扭转至过剩。

通过梳理海外情况可以看到,与2018年海德鲁赤泥泄漏导致海外短缺不一样的是,2024年是氧化铝内外供应影响均较大的一年,国内需求增长大于供应增长,无法提供富余的现货量弥补海外缺口,而海外价格弹性较大,通过出口窗口的“开与关”对国内平衡量有着边际上的影响,进而也抬升了近期国内现货价格的波动弹性。展望后续基本面格局的演变,顺利情况下,海外供需紧张的局面最快有望在年底缓解,与国内节奏相对同步,但需要警惕产能增量再度不及预期的风险。国内目前来看,大部分投产进度仍按照计划在进行,若海外出现投复产不及预期或超预期的扰动,国内在起到进出口边际调节作用时,压力相较现阶段也更小一些。因此,后续关注焦点还是投复产的进度,建议关注国内库存拐点及海外现货价格的拐点何时到来。(作者单位:创元期货)

来源:期货日报网

24小时热点