PTA 短期承压

消费存转弱预期

虽然目前原料PX整体累库幅度不大,但在调油需求存转弱预期以及PX估值偏高等利空影响下,PX加工费持续压缩。由于成本端塌陷,叠加自身供需格局偏弱,PTA绝对价格弱势震荡。

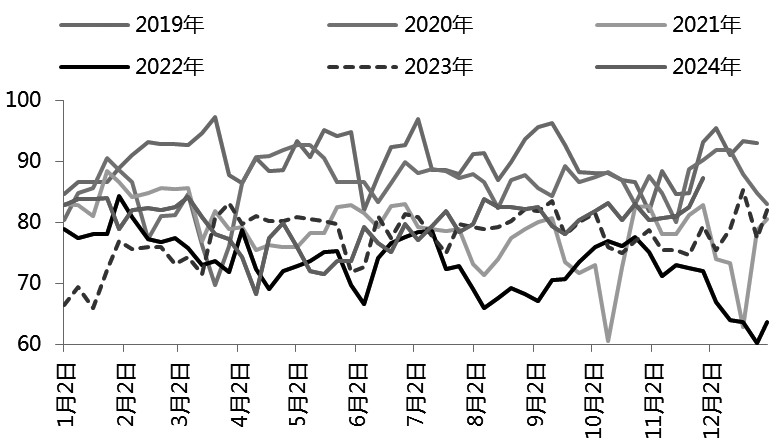

图为PTA开工率走势(单位:%)

9月下旬,受国内宏观政策利好提振,以及国庆假期期间中东地缘冲突升级影响,油价大涨,节后聚酯系整体高开补涨。但节后随着中东地缘冲突放缓,原油地缘溢价回落,聚酯系品种跟随走弱。10—11月,PTA装置检修有所增加,且下游聚酯负荷较预期提升明显,PTA供需预期修复,基差有所反弹,但12月供需预期转弱,基差结构维持弱势,PTA注册仓单持续增加,将对PTA价格有所压制。

成本端原油及原料PX支撑有限

从成本端来看,10月以来,随着中东地缘冲突放缓,原油地缘溢价回落,叠加欧美进入传统需求淡季,以及OPEC+存增产预期,油价重心偏弱。11月上旬,OPEC+正式决定将减产延期至12月底,飓风拉斐尔给美国墨西哥湾地区原油生产带来扰动,以及俄乌冲突升级等支撑油价;但随着美国大选特朗普胜出,市场担忧美国原油供应可能增加,再加上OPEC月报连续4个月下调需求增速预期,以及以色列和黎巴嫩真主党达成停火协议等,国际油价承压。虽然市场预期OPEC+大概率延续减产至明年一季度,但对原油全球需求前景预期仍偏弱。目前原油市场缺乏明显利多或利空因素,油价走势以震荡为主。

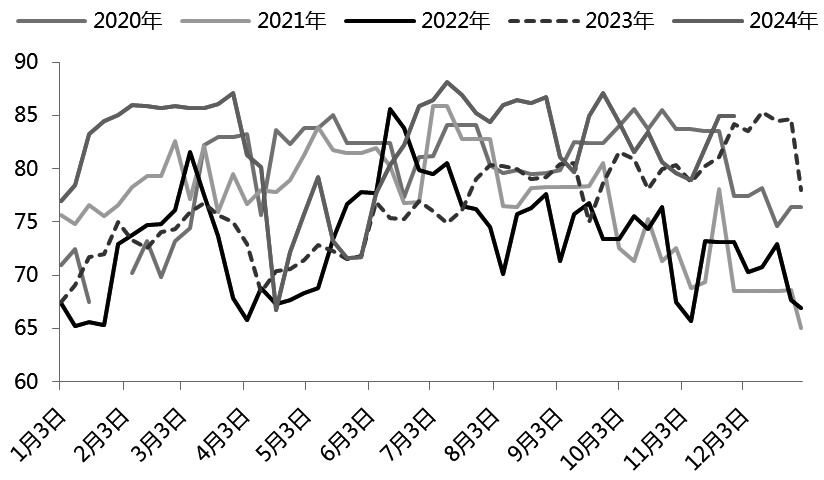

图为国内PX开工率走势(单位:%)

从原料PX来看,四季度因国内部分PX装置检修叠加海外部分重整装置减产,亚洲及国内PX负荷有所下降,且下游PTA装置检修计划不多以及12月中下旬存新装置投产预期,四季度PX供应压力不大。但随着裕龙石化炼厂MX投产,供需宽松格局下MX价格承压,短流程装置效益修复后PX负荷有所提升。随着前期PX检修装置逐步重启,11月下旬亚洲及国内PX开工回升明显。截至11月29日,国内PX负荷至84.9%,亚洲PX负荷至77.5%。目前PX整体供需均在高位,且PX高开工下现货流通量较为宽松,PX自身仍缺乏明显驱动,现货市场商谈气氛偏弱,仍在长约商谈期内,PX现货浮动价格整体偏弱。临近年底,终端及聚酯的需求存下滑预期,PX和PTA整体供应压力将增加。因此,短期来看,来自原料PX的支撑也有限。

高负荷加大PTA阶段性供应压力

2024年PTA有两套新装置投产和一套旧装置复产,合计新增产能670万吨,其中台化150万吨装置于3月底投产,仪征化纤300万吨装置于4月初投产,汉邦220万吨装置于6月复产。但PTA供应仍受到低加工费以及下游聚酯需求增速制约,使其供应增速与下游聚酯产量增速节奏基本一致,1—10月PTA整体供需偏宽松。从四季度来看,10—11月PTA装置计划内检修不多,但装置意外检修或降负较多,如10月三房巷120万吨装置短停、逸盛新材料360万吨装置降负、中泰120万吨装置停车检修;11月仪化300万吨装置计划外降负至五成、新材料720万吨降负至八成、福海创PTA装置提负时间较预期推后等。因此,10—11月PTA产量均较预期有所收缩。不过,11月下旬,随着新材料和仪化负荷恢复、福海创提负、威联250万吨装置重启,至11月29日,国内PTA装置负荷提升至87.2%,为年内新高。目前来看,12月公布的PTA装置检修不多,除了英力士110万吨PTA装置计划检修1个月外,其他装置检修计划尚未明确,叠加独山能源300万吨PTA装置计划于12月中旬投产,预计12月PTA供应增加较为明显。

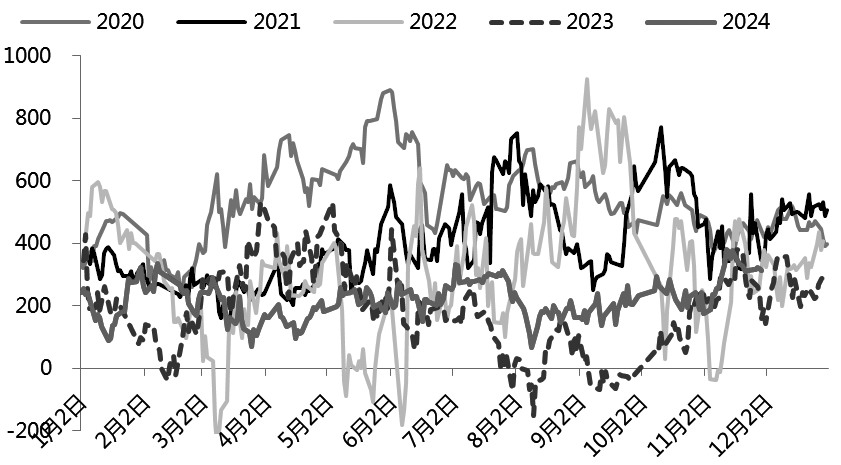

图为PTA加工差走势(单位:元/吨)

值得关注的是,因原料PX持续偏弱,且亚洲PX市场浮动价持续处于大幅贴水状态,PTA实际加工费较好,导致PTA整体开工率维持在八成偏上水平。高供应压力下,PTA基差走弱明显,期现无风险套利下贸易商的入库需求增加,叠加PTA工厂信用仓单增加,使PTA仓单注册量整体增加明显,截至11月29日,PTA注册仓单达113312张,折合PTA吨数约56.656万吨。因此,如果PTA加工费维持目前水平,且PTA工厂可以通过交割来缓解现货出货压力,预计PTA高负荷状态仍可阶段性维持。

图为PTA注册仓单数量走势(单位:张)

下游聚酯及终端需求逐步转弱

今年“金九银十”期间,PTA下游聚酯负荷维持偏高水平,超出此前预期。其中,11月8日当周,聚酯负荷达到93.4%的年内高点。分析原因,一方面,“金九银十”为传统需求旺季,叠加北方气温下降较快,9月底宏观氛围回暖之后局部市场有一定追加订单;另一方面,10月聚酯产品及终端纺织品服装出口数据整体较好,聚酯产品净出口110.6万吨,同比增长32.4%,其中瓶片、长丝、短纤出口全线回升。然而,随着终端需求进入传统淡季,叠加近期瓶片装置减产增加,以及部分长丝、短纤装置检修,聚酯开工率逐步下降至92.2%;江浙终端开机率已连续三周下降,截至目前,下游加弹、织造、印染负荷分别为89%、71%、81%,分别较高点下降4个、12个、8个百分点。

目前坯布销售整体偏弱,和去年同期相比,不管是针织还是梭织,坯布库存水平偏高,部分高库存品种亏损出货。叠加上游原料价格偏弱以及中美贸易存不确定性,下游工厂对原料备货意愿不高,大部分时间以消化原料库存为主。虽然11月底涤丝工厂优惠出货,下游工厂稍有追加原料备货,涤丝产销得到集中释放,库存压力向下游转移,但据机构调研情况来看,需求端偏弱的现实进一步压制市场信心,大部分品种的即时现金流仍缺乏盈利,预期中的抢出口订单也并不明显,后续降负依旧是主基调。

综上所述,从成本端来看,油价走势目前以僵持震荡为主。虽然PX整体供需均在高位,且高开工下现货流通量较为宽松,但PX自身仍缺乏明显驱动,成本端支撑整体有限。从供需来看,随着前期PTA检修装置恢复,国内PTA负荷提升至年内新高水平,且独山能源300万吨PTA装置计划12月中旬投产,PTA供应增加较为明显。临近年底,终端需求季节性转弱预期下,下游聚酯及江浙终端负荷逐步下降,PTA供需预期转弱,且基差结构维持弱势,PTA注册仓单持续增加,将对PTA价格有所压制。(作者单位:广发期货)

来源:期货日报网

24小时热点