SMM:2024年年末国内电解铝市场或呈现小幅过剩 2025年需注意这一刺激!

在由上海有色网信息科技股份有限公司(SMM),西部矿业主办,中国金属材料流通协会、铝业加工技术中心特邀指导的2024 SMM第十三届金属产业年会——2024 SMM铝业年会上,SMM铝高级分析师姚可欣围绕“新能源驱动下的铝加工市场分析与展望”的话题展开分享。她表示,2024年四季度国内早前技改停产产能将陆续恢复满产运行状态,叠加云南地区今年电力供给充沛,云南地区电解铝厂暂无减停产计划,2024年四季度电解铝产量增速有望达3.0%。SMM预计2024年国内电解铝消费量在4.7%左右,年末国内或呈现小幅过剩的状态。

新能源产业链建设驱动铝加工产量增长

消费驱动:新能源用铝量持续加大

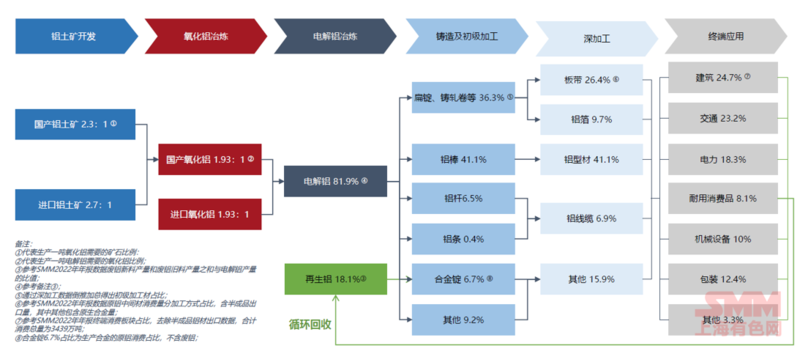

铝的终端消费中,建筑、交通以及电子行业消费总占比接近70%。

2024年是国内铝消费继续向新能源行业倾斜的一年,全球光伏装机增长预期及新能源汽车的渗透率逐年增长,带动电力及交通版块用铝量增长,弥补建筑等其他传统行业用铝量的下降,2024年国内电力及交通版块总用铝量同比增长7.5%,占国内总用铝量的46.3%。2025年这两部分用铝总量有望继续增长4%,为国内铝消费提供新的消费引擎。

综合其他版块的用铝测算,SMM预计2025年国内原铝消费量有望同比增长2.1%,其中电力电子及交通用铝量增速居前。

消费驱动:电源端、输电端和储能端同步提振用铝量

以光伏为例:

在2013年,我国光伏发电装机容量达到了90万千瓦,成为了全球最大的光伏发电市场;同时,光伏发电成本也继续下降,让光伏发电变得更加经济实惠。但随着2019年中国实现光伏平价上网,光伏发电竞争优势加强,受政策补贴等影响逐渐降低,经济周期对光伏的影响越来越小。2020-2023年,光伏市场需求飞速增长,尤其经历2022年能源危机爆发期,带动光伏组件需求猛增,各环节供应缺口打开,致使组件价格一路上扬。2024年起,光伏市场进入发展成熟期,光伏组件需求趋于平缓,供应链竞争态势明确,企业间为抢占市场份额开启价格战。

从用铝量来看,光伏边框占光伏用铝超70%,2024年1-9月国内光伏边框需求量累计同比增速达13%。

以输电为例:

输电端,随着国网建设需求,铝线缆产量稳步提升。

据SMM测算,2023年铝线缆产量达360万吨,耗铝量为288万吨;预计2024年铝线缆产量为382万吨左右,耗铝量为306万吨左右。

消费驱动:新能源汽车轻量化需求拉动汽车用铝量抬升

在全铝汽车用铝材与铝件中,按质量计算,其占比通常是平轧材占50%、挤压材占20%、铸件与压铸件占27%、锻件占3%。

据SMM调研测算,2024年预计汽车用铝量达538万吨左右,同比增长14%左右,后续仍将维持正增长的趋势但增速放缓,预计2025年同比增长10%左右。

此外,新能源汽车促进衍生需求——充电桩的发展,目前市面上部分超级充电桩单体用铝量已达40kg,但处于成本考虑,充电桩用金属材料仍以钢为主导。

痛点:铝加工“量”与“价”两级分化显著

SMM预计,2022年到2026年,中国铝加工产量或呈现稳步提升的态势。但近一年里,6014汽车外板加工费跌幅近10%、光伏边框加工费跌幅超40%,产量与加工费两级分化显著。

新能源终端需求倒逼铝加工原材料结构变化

原材料:低碳铝终端需求市场成熟从下往上倒逼企业改革其原材料结构

据SMM调研了解,以主机厂、3C为代表的企业近年来对“原材料绿色、低碳”的需求越来越高,倒逼铝加工企业使用绿电,采用低碳铝等,“节能降碳”的要求对铝加工的影响不断加大。

铝加工企业“节能降碳”常见方式:1. 使用绿电生产的铝锭;2. 使用废铝;3.使用绿电。

原材料:中国低碳铝产能占比持续提升

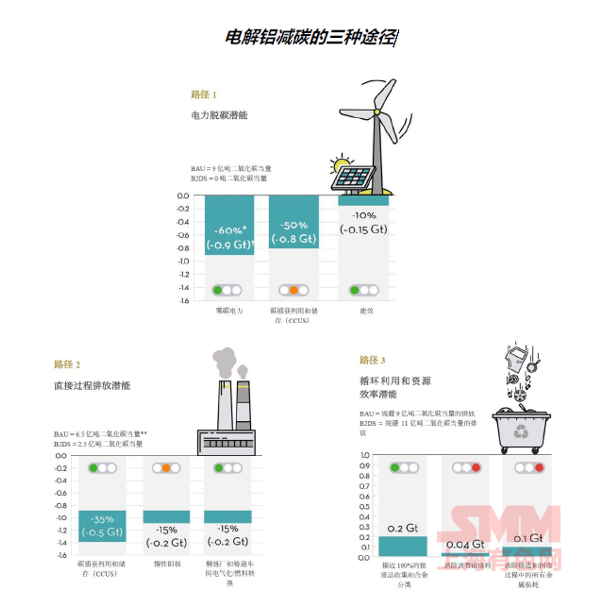

电解铝减碳的三种途径:

而自2021年以来,低碳铝占比也在持续提升,预计2025年低碳铝产能占比提升至24%。

原材料:废铝扩大使用

再生铝消费主要集中在交通领域(汽车、摩托车行业),占比70%左右。

未来随着再生铝合金锭在纯度、机械性能等方面的改善以及铸造工艺的发展,再生铝应用将逐步渗入到建筑、通信、电子以及包装等行业,同时汽车行业的再生铝应用也将不断拓展,服务企业减碳降碳。

终端降碳要求倒逼铝加工环节对废铝需求量抬升,国内旧废占比提升未来废旧紧张的局势或将缓解。

再生变形合金新增产能激增新项目布局在废铝集中地,预计2024年国内各地铸造新增产能在600万吨左右,变形合金新增产能在907万吨左右。

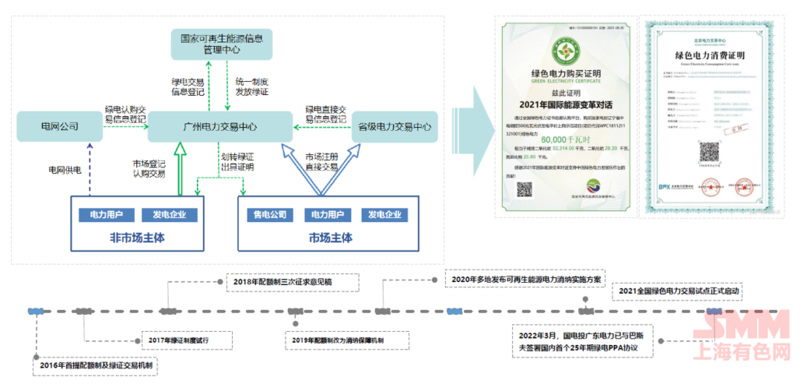

原材料:绿色电力交易为企业低碳转型的重要补充工具

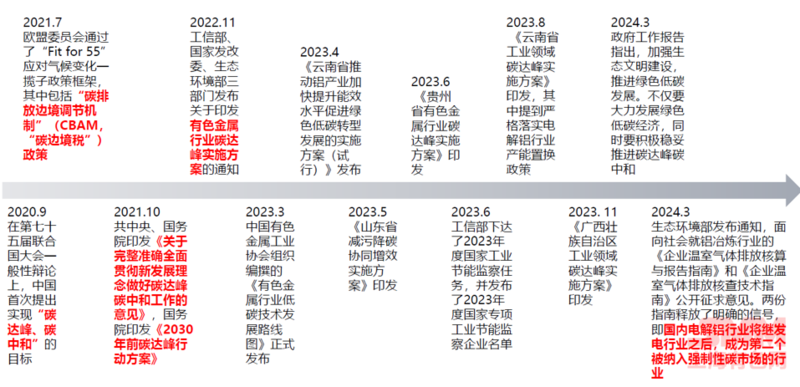

新能源相关政策督促国内铝加工低碳进程

国内双碳政策持续影响铝产业链

国务院此次发布的相关方案一定程度上引起市场对于电解铝目前在产产能生产稳定性的担忧,行业能效低于标杆值占比仍需提高,后续技改或产能升级的发生的可能性仍存,但目前行业技改多采用停部分槽子轮流技改升级的情况,或对产量上影响较小。

从方案的细节解读来看,完成相关的目标都是一个持续化过程,短期不会引起供需端发生较大的变化,但中长期来看,电解铝行业产能天花板临近,产量增速放缓,未来消费预期仍有增量的情况下容易引发市场对于未来铝市场供应紧张上的思考,且行业高耗能的属性,电解铝纳入碳交易等相关政策变动都将引起对这个行业产能稳定性及成本上的波动。

9月9日生态环境部发布的《全国碳排放权交易市场覆盖水泥、钢铁、电解铝行业工作方案(征求意见稿)》。其中在确定重点排放单位时提到,水泥、钢铁、电解铝行业中年度温室气体直接排放达到2.6万吨二氧化碳当量的单位作为重点排放单位,纳入全国碳排放权交易市场管理。

《全国碳排放权交易市场覆盖水泥、钢铁、电解铝行业工作方案(征求意见稿)》是电解铝等行业纳入碳交易市场的信号,考虑到政策落地执行还需一定的时间,短期暂未对产业链供应吨及成本端产生直接影响,因而存在情绪消散后价格回落的风险,但仍需关注后续细化政策的落地对行业发展的影响。

海外CBAM倒逼中国铝加工企业加速“碳溯源”

2023年10月1日起欧盟碳边境调节机制开启,CBAM倒逼中国铝加工企业加速“碳溯源”,中国直接出口到欧盟的铝材占比逐年递减。

《公平竞争审查条例》落地国内再生铝市场机遇挑战并存

此《条例》的出台,意味着地方政府将取消给予税收优惠、财政奖补。为招商引资、鼓励相关产业发展或促进当地经济发展,部分地方政府会采用优惠税收政策吸引企业入驻,因各地执行的政策不同,易导致“税收洼地”现象,不利于全国行业内公平竞争。若政策取消,对于享有税收返还的以安徽、江西等地区为代表的再生铝企业而言,将面临税负增加的压力。

政策执行后或导致未来再生铝产能格局发生变化,企业更趋向于原料丰富或贴近市场地方建厂,减少对税收返还的依赖。

总结

宏观:全球降碳态度坚决企业改革刻不容缓

基本面:国内电解铝产量2024年预计增长3.9% 全球供需呈现小缺口状态

2024年四季度国内早前技改停产产能将陆续恢复满产运行状态,叠加云南地区今年电力供给充沛,云南地区电解铝厂暂无减停产计划,2024年四季度电解铝产量增速有望达3.0%。同时,同时,电解铝进口持续亏损的影响,四季度国内电解铝净进口量同比或将大幅下降31%,表观消费量来看24四季度同比小增1.3%。此外,受矿端扰动影响,四季度氧化铝价格快速拉升,或将带动电解铝成本显著增加,对后续铝价形成较强支撑。反观消费,2024年国内光伏及新能源版块增长符合预期,SMM预计2024年国内电解铝消费量在4.7%左右,年末国内或呈现小幅过剩的状态。

2025年全年来看,2025年国内供应端逐步逼近天花板,产量增幅收窄至2%附近,同时国内新能源等方面的发展还将持续推动原铝消费,但传统建筑版块用铝仍有下降预期,SMM预计2025年全年铝消费将有1.3%左右增幅。此外,原铝净进口的问题SMM预计明年的国内的电解铝供需维持小缺口的状态,但海外来自东南亚新增产能投产的压力仍在,中国外铝或出现小幅过剩的情况。2025年从全球的供需平衡维持小幅过剩格局,需要警惕全球针对电解铝行业碳排放等方面的政策调整带来刺激。

附录1:国内电解铝产业链拆分

》2024SMM第十三届金属产业年会专题报道

来源:SMM

24小时热点