豆菜粕分化,原因几何?

上周六,我国声明对进口加拿大菜粕、菜油加征100%关税,事件始料未及,本周一菜粕迎来涨停,带来丰厚的进口菜籽榨利,但同时加拿大菜籽反倾销事件悬而未决,中加关系恶化,也为油菜籽能否进口打上一个问号,包括今日也有传闻中国对进口加拿大菜籽加征25%关税,3.20生效、南方某油厂菜籽洗船、通关有问题等。但可以预见的是,远月的菜籽、菜粕更成问题,国内3月至5月菜籽进口预估分别为26万吨、19.5万吨和26万吨,累计同比下降58万吨。也有不少投资者朋友疑惑,加征100%关税这么大的事情,怎么走反套了?

笔者认为,本次事件更多地计价在了豆菜粕价差缩小,一个不容忽视的因素是菜粕的需求问题,因为在猪、肉禽等饲料中,完全可以做到不添加菜粕,这也就是菜粕难以主导行情的原因所在,豆菜粕价差若平水甚至倒挂,在饲料替代中可以不使用菜粕。目前来看,预计菜粕盘面还是会比豆粕坚挺,前者的供应预期是缩水的,而后者处于近强远弱的弱化阶段。

一、3月USDA报告大豆调整项

3月USDA报告将2023/2024季美豆的压榨下调200万蒲至22.85亿蒲,留种及损耗上调,期末库存维持3.42亿蒲不变,2024/2025年度未进行调整,维持3.8亿蒲库存不变,库消比8.97%(去年同期8.59%,同比更加宽松)。未对巴西各项进行调整,库消比19%(去年同期17.2%,同比更加宽松)。阿根廷方面,将2024/2025季大豆的国内压榨上调100万吨至4200万吨,因此期末库存下调100万吨至2495万吨,库消比46.12%(去年同期49.14%,同比更为紧张)。

二、巴西收获加快,贴水下跌

3月10日,受到菜粕涨停的带动,豆粕上涨,近两日回吐涨幅,3月USDA报告的调整并未带来利好,豆粕进一步下跌。近期国内进口大豆买得少,主要船期集中在4、5、6、7月,其中4月船期进度72%-79%,5月船期进度49%-53%,6月船期进度38%-42%,7月船期进度15%。当前对3-5月到港大豆数量的预估为450万吨、900万吨、1150万吨。

图1:巴西大豆收获进度

数据来源:Conab,紫金天风期货研究所

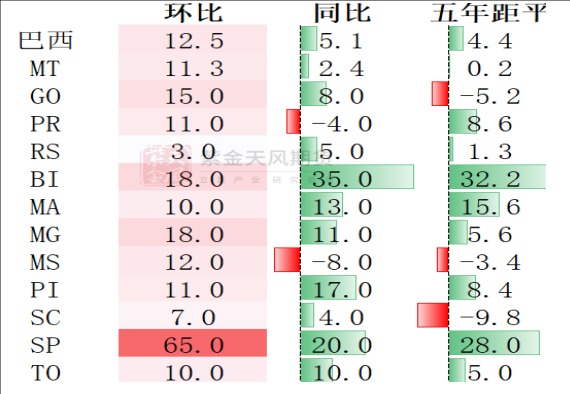

据CHS,2024/2025年度巴西大豆的卖货进度为41.41%-43.92%范围内。内陆运费、海运费还是较为坚挺,特别是内陆运费。截至3.7当周,Sorriso至帕拉纳瓜港口的运费为467雷亚尔/吨,至桑托斯港的运费为468.33雷亚尔/吨。虽然销售良好及运费因素对贴水有所支撑,但巴西收获进度加快,卖压正逐步兑现。截至3月9日数据,全国范围大豆收获进度已达60.9%,环比增5.1%,高出五年历史均值4.4%。据了解,截至3.10,3月船期巴西大豆已装船至中国约365万吨左右,日均装船量39万吨,速度较快。今年年初到现在,巴西国内大豆压榨利润高位下滑,据IMEA数据,截至3.7,MT大豆压榨利润665雷亚尔/吨,过去四周均值为740.8雷亚尔/吨。

本周以来,国内区域豆粕现货基差在不断收敛,并非以盘面上涨的形式,近强远的格局正在弱化。3.12,华东地区报05+560。

三、进口菜粕来源

目前国内菜粕报价多以停报为主,也有部分印度菜粕报价。美国农业部(USDA)数据显示,2024/2025年度我国油菜籽产量预计为1580万吨,国内菜粕消费1450万吨,预计进口300万吨菜籽、270万吨菜粕以及173万吨菜油补充国内消费。根据海关数据,进口印度菜粕占总进口菜粕中很小的比重,一年只有一两万吨左右,进口加拿大菜粕74,进口迪拜菜粕18%。

来源:期货日报网

24小时热点