3月供应偏紧 上游企业挺价

广东、海南饲料市场调研

2025年全球大豆供应宽松预期仍在,但贸易政策可能影响油籽、粕类商品供需格局。笔者走访广东、海南具有代表性的油厂和饲料企业发现,目前养殖企业、饲料企业、油厂均反映1—2月销售量有所增长。受3月供应短缺预期影响,企业库存较为充足。产业企业和贸易商对后市的看法有一定分歧。

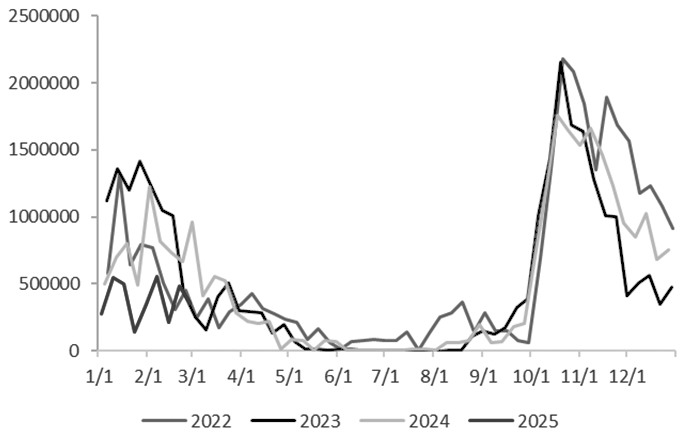

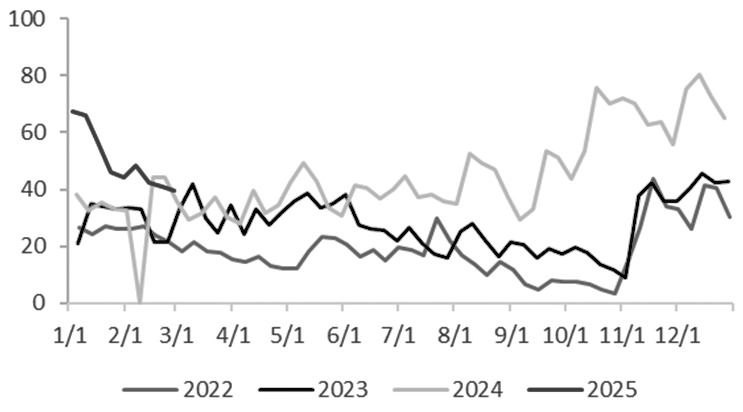

图为美豆出口中国检验数量(单位:公吨)

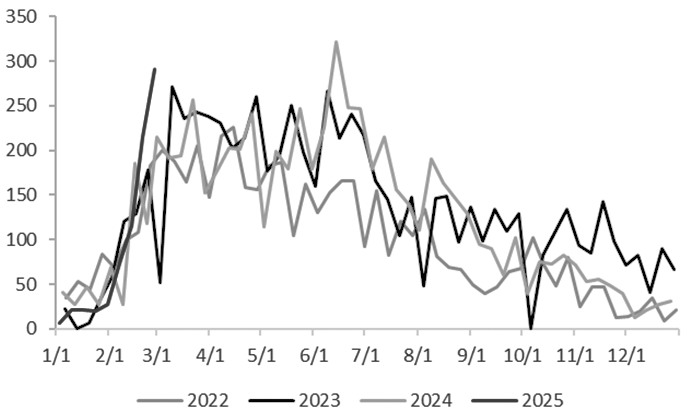

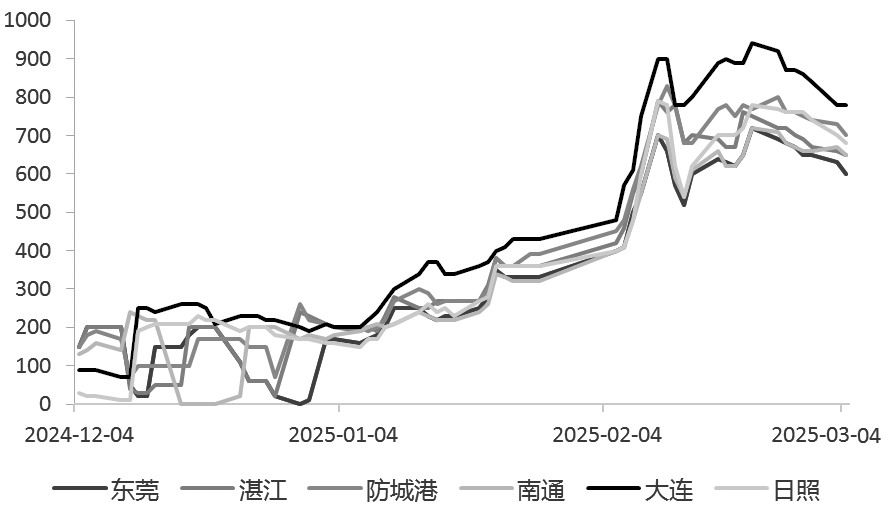

图为巴西发船量(单位:万吨)

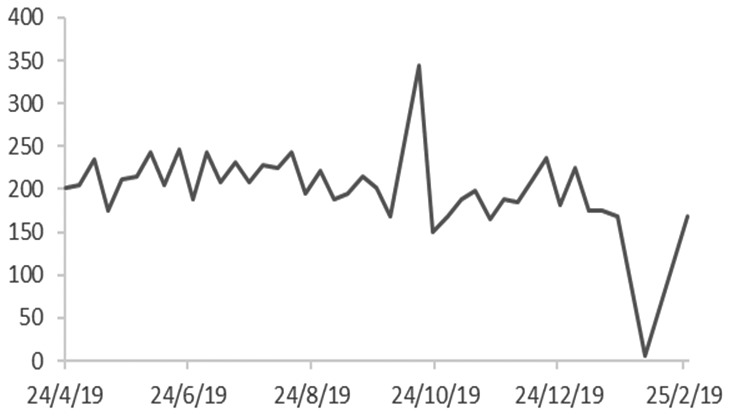

图为压榨厂大豆到港量(单位:万吨)

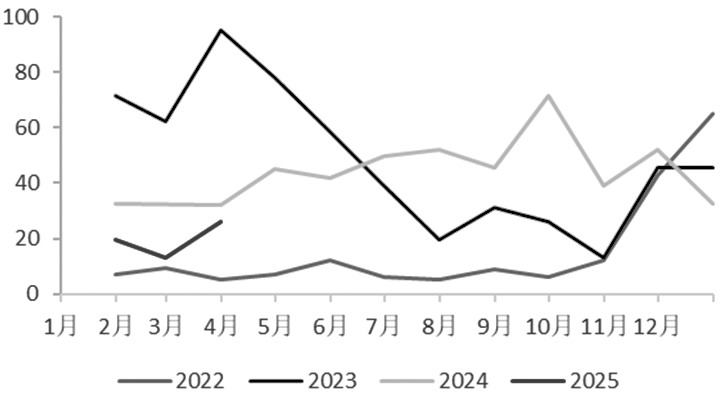

图为压榨厂大豆库存(单位:万吨)

图为压榨厂菜籽到港量(单位:万吨)

图为压榨厂菜籽库存(单位:万吨)

1调研企业基本情况

2024年国内豆粕、菜粕价格呈现寻底态势,2025年全球大豆供应宽松格局延续,但特朗普上台后中美和美加贸易政策可能发生变化,或影响油籽、粕类商品供需格局。今年2月底,笔者走访了广东湛江、茂名和海南海口、儋州等地具有代表性的油厂和饲料企业,从一线视角探寻饲料市场形势和企业心态变化。

目前养殖企业、饲料企业和油厂均反映今年1—2月销售量同比有所增长,且今年多数企业设有增长目标。饲料配方方面,自用料会减少豆粕用量,菜粕、棉粕等杂粕替代量增加,高端料和低端料配方替代情况根据品种价差变化(豆粕、菜粕价差500元/吨时,高端自用料企业会考虑用菜粕替代豆粕,豆粕、菜粕价差400元/吨时,普通料企业会考虑用菜粕替代豆粕,不过,不同厂家替代情况也有一定差别)。采购方面,大型企业以一口价和基差贸易方式进行原料采购,中小型企业以一口价方式采买。库存方面,目前受3月供应短缺预期影响,企业备货均较为充足。

养殖企业A:2025年1—2月饲料销售同比增加20%~30%,今年增长目标为特水料增50%、淡水料增30%、特禽料增10%、普通料增10%。年后豆粕价格大幅上涨,企业快速调整饲料价格及自用料配方。目前普通禽料配方基本不用豆粕,主要使用菜粕或葵粕;猪料添加棉粕、菜粕,自用猪料豆粕占比10%。库存方面,物理库存8~10天,合同库存能量类饲料为2~3个月、蛋白类饲料为1个月、副产品类为20~25天。

养殖企业B:去年水产料、禽料、猪料销量占比为30%、30%、40%,饲料总产量近100万吨,为全国单一饲料产量最大企业,饲料销量逐年增长。该企业反映目前生猪存栏量较大、禽类有压栏现象。配方方面,当前外销猪料配方变化不大,自用猪料豆粕占比下降。禽料蛋白添加比例25%~30%。去年饲料价格下降约700元/吨(降幅达20%),目前养殖利润较好。采购模式为集团集中采购。库存方面,物理库存7~10天,合同库存7~15天。

养殖企业C:只做猪料,月产量约3000吨,去年总产量24万吨,预计今年产能将达到45万~48万吨。由于产能增加,今年1—2月饲料销量有所增加。预计2025年出栏300万头生猪(自养200万头、合作养殖100万头)。饲料配方方面,由于该企业技术不太成熟,自用料中豆粕占比较高(10%~12%),会用菜粕部分替代豆粕。该企业有直接采购权,基差采购占比不低于三成。目前原料库存可用到3月底。

养殖企业D:该企业为自繁自养和饲料加工企业。2024年生产猪料36万吨、禽料18万吨,在建高端料产能30万吨(预计今年投产)。1—2月饲料产量同比增长1000多吨。预计2026年生猪出栏量达到240万头。该企业豆菜粕采购以和油厂合作为主,豆粕主要从广东湛江、阳江地区油厂采购,菜粕为本地采购。目前企业豆粕及菜粕合同库存30天左右,豆粕物理库存7~10 天。

水产饲料企业:专注于水产饲料生产,对期货套保、基差关注较少。去年饲料产量12.6万吨,预计2025年饲料产量达到16万吨。主要生产高档鱼料,配方中豆粕添加比例为25%,菜粕用量较少。目前豆粕和菜粕物理库存均在10~15天。

2养殖产业向西迁移

调研过程中,笔者发现有两家企业提及2024年广西猪饲料销量首次超过广东,叠加目前广东是粕类价格洼地,反映出养殖企业向西部迁移的现象,即从珠三角→粤西→广西。由于珠三角地区环保政策较为严格,一些养殖集团逐渐将工厂建在土地资源丰富、养殖成本更低、政策限制较少的粤西地区(包括湛江、茂名、阳江等地)。据一些企业反映,2024年广东生猪出栏量3600万~3800万头,湛江、茂名出栏量600万头,约占广东地区总出栏量的1/3,再加上阳江地区的出栏量,预计占比能达到1/2。

除了生猪养殖饲料需求,粤西水产养殖企业的饲料需求量也非常可观,部分饲料企业反映水产料产量占饲料产量的30%。普水的罗非鱼,特水的金鲳鱼、加州鲈鱼等都是粤西地区的优势养殖品种。尽管当前水产养殖利润水平偏低,且进口虾价格处于低位,2024年全国水产料消费总体有所减少,但目前粤西地区周边水塘租赁情况仍较为稳定。粕类和饲料贸易方面,当地饲料企业销售范围不大,主要满足粤西地区养殖企业需求,部分饲料运至广西、海南地区,极少量流向贵州、云南等地。

海南养殖产业、饲料企业结构与广东较为相似,但当地饲料需求量远不及粤西地区,部分企业主要考虑国家税收优惠政策而选址海南。同时因为当地内需不足,饲料产能过剩,海南政府限制新饲料厂建设。目前海南地区饲料厂有向头部集中的趋势,中小型饲料企业因竞争力不足逐渐退出市场。

图为部分地区豆粕基差(单位:元/吨)

3市场心态存在分歧

从调研情况看,养殖企业和饲料企业心态较为乐观,但贸易商对后市的预期偏弱。养殖企业和饲料企业对生猪和水产养殖的看法也略有差异。贸易商和产业企业对后市的看法出现分歧,主要源于上游油料较紧缺和下游需求趋于饱和的矛盾;产业对生猪和水产养殖的看法出现分歧,主要是因为生猪养殖利润好转、水产养殖利润呈下降趋势,养殖企业和饲料企业销量预期基本维持增长或与去年持平。

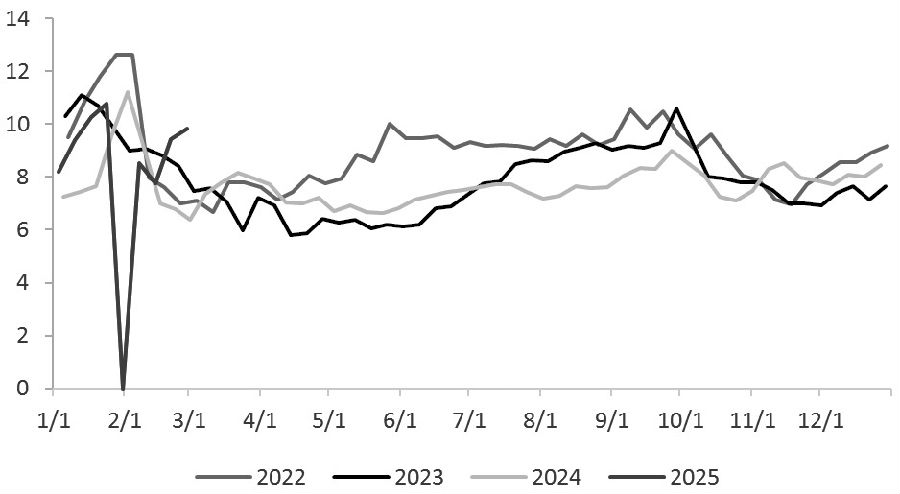

调研中笔者发现,多数养殖企业和饲料企业认为,由于3月国内大豆供应存在短缺预期,油厂有停机计划,预计市场供不应求会推高饲料价格。而另一种看法是,市场上较大型的企业都已经提前备货,目前合同已达到饱和状态,库存量基本可以支撑到4月份大豆供应上量。目前市场共识是3月大豆到港时间较长、上游供应短缺,大豆价格上涨的概率较高,即使国家抛储也难以改变这种局面。由于今年全球大豆丰产预期依然存在,上游企业会把握时机,在一季度供应偏紧时挺价。而下游较大型企业均已经备好物理和合同库存,大豆价格较高时,企业会压缩库存,除非油厂无法履行合同,企业需要从贸易商手中买入现货,否则价格变化对较大型企业影响不大。因此,此轮价格上涨主要影响备货不充足的中小型企业。

图为样本企业豆粕物理库存(单位:天)

4关注关税政策变化

3月4日,美国对中国输美产品再次加征10%关税,即对华加征20%的关税,这对CBOT大豆价格有利空影响,但目前美豆期价已处于较低水平,同时USDA预计今年美国将减少310万英亩大豆种植面积,转为种植玉米(不过3月USDA报告中预估种植面积没有变化),美豆价格下跌空间有限。之前由于巴西大豆存在虫害、农药残留等问题,海关检验趋严,大豆到港需要20天左右。

国内大豆供应方面,根据钢联的统计数据,3月我国有526.5万吨大豆可用于压榨,超出市场预期,其中140万吨为国产大豆,直接由中粮、中储粮压榨,不用走国储拍卖流程,可及时流入市场。4月大豆发船量达900万~1000万吨,预计至少有700万吨用于压榨,大豆供应紧缺情况可能在4月中下旬出现缓解。

整体看,预计今年一季度大豆市场价格走强,二季度末至三季度初走弱,四季度或再度走强,整体运行空间不及去年。(作者单位:广州期货)

来源:期货日报网

24小时热点