碳酸锂 延续弱势格局

多重利空积聚

一方面,碳酸锂周度产量连续6周攀升,绝对水平处于近5年高位;另一方面,上下游库存同步大幅累积,侧面反映出需求可能弱于市场预期。多重利空因素作用下,碳酸锂市场悲观预期进一步强化。

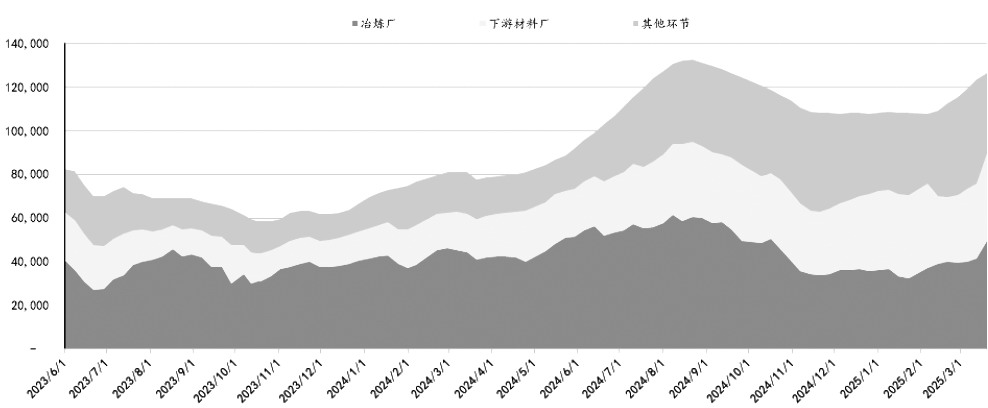

图为碳酸锂总库存情况(单位:吨)

上周,碳酸锂主力合约2505增仓破位下行,周跌幅扩大至3%。上周五,该合约击穿前低支撑,创上市以来新低,最低价格触及72420元/吨。现货电池级碳酸锂报价为74300元/吨,周跌幅为0.54%,基差由贴水转为小幅升水。在旺季库存大幅累积以及锂矿价格下跌共同作用下,市场悲观预期进一步强化。

新能源汽车产销增长

根据中汽协数据,2月新能源汽车产销分别完成88.8万辆和89.2万辆,同比分别增长91.5%和87.1%,渗透率达到41.9%。2025年报废更新和置换更新政策提前下达,叠加车企价格战相对温和,消费者心态趋于平稳。同时,2月多家车企发布新车型,优质供给增加,令市场对二季度需求存乐观预期。

然而,从动力电池库存来看,需求乐观预期传导不畅。2月国内电池产量为100.3GWh,环比继续下降,但同比增速达128%;电池销量为90GWh,环比增加12%,同比增加141%。尽管产量整体维持在较高水平,且表现好于往年季节性水平,但销量相比去年四季度明显回落,今年累计回落约20%,且幅度大于产量降幅。通过产销差可以看出,电池厂成品库存已达到37GWh,远高于2024年同期水平。正极材料厂3月排产虽环比增加,但产能利用率仍处于较低水平。2024年年底,出于对未来关税的担忧,四季度已出现抢订单情况,透支了部分需求,叠加长协订单和客供比例较高,下游无法出现大规模补库行为。

从库存角度来看,据上海有色网统计,截至3月20日,碳酸锂总库存为126399吨,其中上游冶炼厂库存为49697吨,环比增加8456吨;下游材料厂库存为39891吨,环比增加5218吨;其他环节库存为36811吨,环比减少10910吨。上下游库存同步大幅累积,侧面反映出需求可能弱于市场预期。

成本价格持续下跌

上周,锂辉石6%精矿报价环比下跌10美元至845美元/吨。随着新矿到港,年初矿源偏紧的状态有所缓解,高价矿失去基本面支撑。同时,年后碳酸锂持续阴跌,锂盐厂对高价矿源接受意愿较低,澳矿贸易商近期出现大量低价成交,使锂矿与锂盐价格呈现螺旋式下跌,市场氛围偏悲观。下游采买原料压价力度将更加强硬,预计后续锂矿价格仍有一定下跌空间。

供应增长概率较强

年后,锂盐厂检修结束并正常复产,部分锂盐厂技改后进一步降低了生产成本。龙头大厂超预期降本增负,使碳酸锂周度产量连续6周攀升,绝对水平处于近5年高位。随着气候转暖,盐湖生产旺季到来,同时个别大厂新增产能的投放将令供应维持高位。此外,1—2月国内累计进口碳酸锂3.25万吨,同比增加48%;3月锂盐面临较大的到港压力。1—2月累计进口锂矿约9.35万吨LCE,同比增加2%,对应国内库存可用天数将近4个月,海外项目同步释放增量。

整体来看,碳酸锂基本面维持供应过剩格局。尽管终端消费市场近期释放了较多利好,但电池厂和材料厂均出现库存累积情况,侧面反映需求不及预期。此前市场已计价较多对需求的乐观期待,但目前成本下移叠加乐观预期未兑现,4月供给端仍保持充足的情况下,库存累积趋势将延续,碳酸锂主力合约或延续弱势运行,关注7万元/吨关口支撑。(作者单位:中辉期货)

来源:期货日报网

24小时热点