甲醇 短期下方存在支撑

受低库存和进口减少影响,主流区甲醇价格拉涨。太仓港口现货价格上调32元至2725元/吨;西北陕西产地甲醇价格持平于2245元/吨;CFR中国甲醇报价为302.5美元/吨,环比持平。

产量同比仍偏高

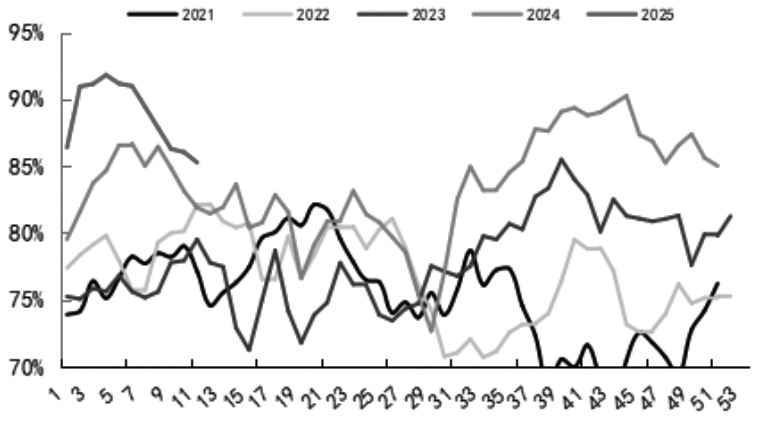

国内甲醇生产工艺以煤和天然气为主。据统计,2024年全国甲醇产能为11256万吨,其中煤制甲醇产能占比80%,天然气制甲醇产能占比8.2%,焦炉气制甲醇产能占比约11%。截至3月21日,国内主流煤制工艺甲醇开工率为94.04%,环比下降1.5个百分点,同比增加3.2个百分点;天然气制甲醇开工率为68.8%,环比增加2.2个百分点,同比下降1.2个百分点。

2025年3月,甲醇价格表现为区间震荡,价格下方支撑较强。今年春检启动较早,开工率自2月中旬高位回落。截至3月21日,国内甲醇开工率回落至85%附近,已连续7周下降,春检利好逐渐兑现,但同比仍偏高。海外甲醇装置方面,上周伊朗两套共计330万吨装置重启,剩余装置预计本周陆续重启。3月全月伊朗发运量预计达45万吨,非伊朗装置3月发船量回升至40万吨,预计4月我国进口量在85万吨左右。

港口和内地大幅去库

我国甲醇市场供应较为充裕,经历了前些年的产能投放周期后,产量逐步趋于稳定,但每年春检和秋检仍会对供应产生影响。同时,我国也是全球最大的甲醇消费国,其中烯烃需求占比较高,装置经济性值得重点关注。每年我国仍需进口部分甲醇,中东是我国最大的甲醇进口来源地。每年12月至次年1月是海外生产装置限气期,会阶段性造成进口缩量,加之中东地缘冲突不断,也会对运输端形成干扰。

截至3月21日当周,甲醇港口库存下降至80万吨,预计4月或进一步下降至65万~70万吨,对近月价格形成支撑。据海关数据,甲醇2月进口量降至同期低位,3月或继续维持在53万吨低位水平。3—4月,在伊朗装置陆续重启预期和进口利润回升影响下,叠加非伊装置回归,预计4月进口量将回升至85万吨左右。

此外,最新数据显示,内地甲醇企业库存水平降至34万吨低位,厂家报价坚挺,主流区域煤制价格利润回升较快,在产业链中估值偏高。

传统下游开工提升有限

3月,甲醇下游行业受利润影响,传统下游开工回升不及预期。截至3月21日,西北甲醇企业签单量为6.68万吨,环比增加0.34万吨;样本甲醇企业订单待发量为24.99万吨,较上期减少0.61万吨。烯烃开工率为89.31%,环比下降1.49个百分点;二甲醚开工率为7.31%,环比下降1.2个百分点;甲烷氯化物开工率为77.66%,环比下降3.91个百分点;醋酸开工率为87.83%,环比上升5.25个百分点;甲醛开工率为48.69%,环比下降0.03个百分点。甲醇企业预收订单相比2月中上旬出现一定程度下滑,同比也有所减少。在“金三银四”传统旺季下,工业需求成色仍需重点观察。

图为甲醇开工率走势

原料煤方面,目前主流区域陕西榆林煤价整体延续涨势,少数煤矿价格下跌。鄂尔多斯化工煤需求稳定,部分地区铁路运费优惠较大,性价比高的煤矿站台发运需求好转,库存偏低,价格较为坚挺。但贸易商谨慎观望,价差持续推涨难度较大。港口市场交投氛围回归冷清,补货暂时告一段落,下游对价格接受程度一般,部分煤种围绕指数下浮成交。目前港口锚地船舶仍处于低位水平,高库存下,港口疏港压力较大,价格缺乏有力支撑。整体来看,甲醇各工艺企业利润仍在修复中。

短期来看,供应方面,甲醇开工率高位回落,但仍高于往年同期水平。库存方面,甲醇港口库存连续7周下降,主要因为前期海外装置检修超预期,内地甲醇工厂库存绝对值也处于历史同期低位。需求方面,下游受利润持续压缩影响,开工回升力度有限,整体工业需求表现不温不火。期货价格受宏观和情绪面影响波动幅度较大,目前主力合约贴水现货140元左右。由于进口预期较强,港口累库时间预计延后至4月中下旬,对近月合约影响相对有限,甲醇下方存在一定支撑,投资者可选择在2650元/吨附近卖出虚值看涨期权。

中长期来看,我国甲醇产量保持稳定增长,明后年国内新增甲醇项目多为一体化装置,实际增产幅度或有限。预计2025年甲醇下游中醋酸、MTBE和BDO计划产能较多,而烯烃大装置多配套甲醇产能。理论上看,明年国内甲醇需求增速大于供给增速(4.7%>4%),预测国内甲醇供需略平衡。后期需重点关注海外进口量的影响和下游投产进度。(作者单位:格林大华期货)

来源:期货日报网

24小时热点