一季度中证商品期货指数震荡向上

市场行情回顾

2025年一季度,大宗商品市场整体震荡上涨,内部板块走势有所分化。从指数表现来看,中证商品期货指数上涨2.87%,中证监控中国农产品期货指数上涨3.39%,中证监控中国工业品期货指数下跌1.07%。

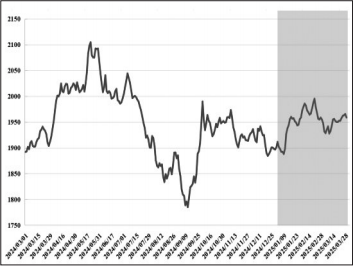

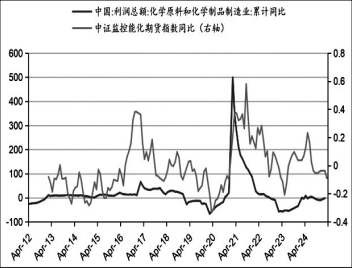

图为中证商品期货指数走势

从宏观驱动的角度理解,2025年一季度的商品市场更多体现“以我为主”的态势。当时美国正处于政府换届过渡期,“特朗普交易”对商品市场的短期冲击已在其胜选后充分计价,其政策主张对商品市场中长期的方向性影响尚不明朗,且政策落地仍需一定的时间。在此背景下,商品市场主要围绕国内的现实和预期展开博弈,一季度走势大致划分为三个阶段。

一是2025年年初至2月中旬,中证商品指数窄幅上行,商品市场以强预期开年。地缘因素推升原油价格,DeepSeek等概念持续增强科技叙事驱动,叠加有色板块长期供应预期偏紧等多重因素支持整个商品市场保持强势。二是2月下旬,中证商品指数震荡偏弱,商品市场短暂回调。黑色和能化产业复工进度低于预期,市场担忧现实需求恢复的程度和进度。三是3月,中证商品指数反弹上行,商品市场景气水平回升。全国两会结束后,政府工作报告和系列重要文件进一步增强了市场对国内财政发力的预期,叠加欧洲重构防务体系带来的财政增量预期,商品市场企稳并在贵金属和有色的带动下有所回升。

指数收益归因

展期收益贡献

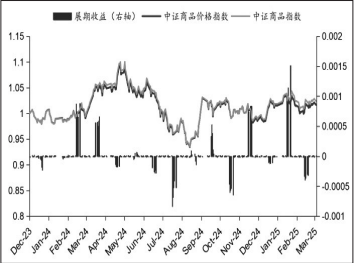

2025年一季度,中证商品指数每个月的展期收益贡献差异较大,主要源于指数在编制时基于表征性原则充分参考了品种的换月逻辑,因此每个月换月时实际发生展期的品种范围有所差异。

具体来看,1月和2月指数换月时,仅有金、银、铜、原油等连续换月的品种发生了合约展期,其他非连续换月品种实际未发生合约展期。3月大多数品种都发生了合约展期,相较而言,3月的展期收益更能反映整个商品的情况。3月的负展期收益表明商品市场整体呈现远月价格高于近月的态势,反映了交易者仍保持着预期强于现实的观点。但相比2024年8月和11月两次商品指数的集体换月,2025年3月负展期收益的幅度趋势性降低,表明现实需求正在稳步改善。

图为中证商品指数2025年一季度展期收益

板块收益贡献

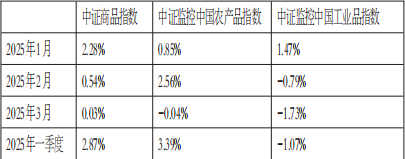

从中证监控中国农产品期货指数和中证监控中国工业品期货指数来看,2025年一季度工业品和农产品走势分化明显。

表为2025年板块维度月度收益

1月,在政策和需求恢复的强预期牵引下,工业品和农产品保持强势,对需求端敏感性更强的工业品涨幅更大。2月工业品和农产品走势分化明显,由于美洲产区天气扰动,油脂油料板块保持强势并带动农产品指数大幅走高;由于年后复工复产不及预期,工业品指数回调。3月,农产品板块虽有关税扰动,但供应端未发生显著边际变化,整体保持震荡偏弱格局;工业品板块,虽然国内政策和欧洲财政发力预期升温,但现实需求较弱的黑色和能化占比更大,工业品指数仍然保持弱势。

品种收益贡献

2025年一季度,贵金属、有色和农产品多为正收益,而能化和黑色多为负收益,商品内部的分化主要源于国内经济转型和产业升级。其中,贵金属保持强势,主要驱动为全球对美元信用的担忧。

从品种维度看,正收益贡献较大的品种有:黄金(1.65%)、白银(0.68%)、铜(0.60%)。负收益贡献较大的品种有:螺纹钢(-0.35%)、甲醇(-0.26%)、橡胶(-0.21%)。

宏观表征性

宏观层面

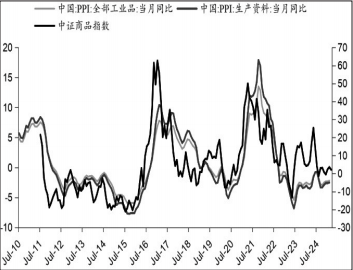

作为综合性指数,中证商品指数在反映宏观经济尤其是通胀方面能够发挥重要参考作用,其同比序列与PPI同比有着高度相关性并且能够领先约2个月。一季度,中证商品指数同比序列震荡上行,表明PPI同比正在稳步修复,但依然面临一定压力。

图为中证商品指数同比与PPI同比的历史走势

微观层面

能化和钢铁两个板块指数与对应行业的利润总额表现有着较高的同步性,能够为企业的生产经营提供更加全面的参考信息。

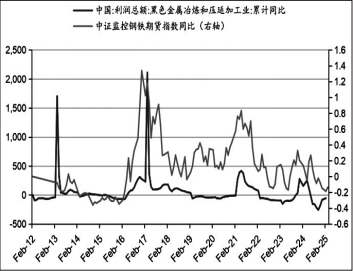

图为中证监控能化期货指数同比与对应行业利润总额

化工产业方面,从利润总额的同比序列和能化指数的同比序列看,化工产业已经从2023年二季度的底部逐步走出,但阶段性压力依然存在,企业需保持稳健经营。

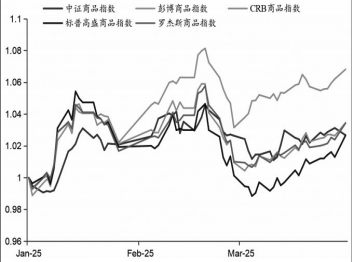

图为中证监控钢铁期货指数同比与对应行业利润总额

钢铁行业方面,从板块指数同比序列的角度来看,行业仍然面临着较大的经营压力。在此背景下,相关企业需保持谨慎,应充分考虑市场供需、成本等因素,避免盲目扩张带来的风险。

大类资产对比

2025年一季度,债券市场显著承压,而商品和股票市场年化收益较好,这体现了大类资产内部相互对冲的特性。从股票和商品的对比来看,商品的收益风险表现介于大盘股和小盘股之间,相对不同规模的宽基指数存在一定的比较优势。

商品和股票在2025年一季度维持着2024年年末以来的高相关性。因为2024年以来,商品供应端未出现大规模扰动,商品和股票市场同步交易需求端逻辑。由于需求改善还没有得到数据验证,商品和股票市场博弈重点都在国内的政策预期。需要注意的是,股票、商品相关性的提高可能导致资产配置投资者低估整个组合的系统性风险,投资者应做好情景模拟和压力测试。

海外指数对比

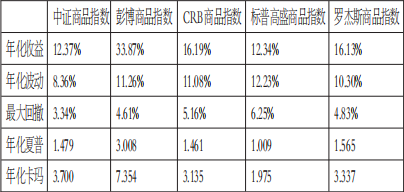

图为中外商品指数2025年一季度走势

表为中外商品指数收益风险指标

从长期表现来看,中证商品指数与海外同类指数长期保持较低的相关性。2025年一季度,中证商品指数的收益与海外同类指数接近,但在风险控制方面显著优于海外同类指数。行情表现的独特性主要来自中证商品指数在样本池选择和权重设置上更符合中国实际,因而既保持稳健走势,又能很好地反映国内宏观变化。(作者单位:招商期货)

来源:期货日报网

24小时热点