期债套保择时框架如何构建

本文揭示的三大规律:先行指标的分化信号、拐点错位的周期特性和窗口期的情境特异性,为投资者提供了过滤市场噪音的决策依据。

国债期货空头套保策略的核心挑战,源于基差风险与利率周期的非线性共振。传统策略中,单纯依赖基差走势作为套保时点判断依据会往往陷入“基差—利率错位陷阱”,导致超额收益的耗散。本文突破常规思路,以“上帝视角”回测历史数据,锚定“净基差与利率双升”的最优套保窗口期,试图提炼出可复制的决策框架,助力投资者找到套保参与的最优解。

我们界定最优套保环境为“净基差与国债利率同步上行”的时段,其本质是套保组合收益率的最大化阶段。通过对2016年以来的市场周期进行扫描,我们发现符合该条件的时段仅有9个,占比不足15%,印证了国债期货套保黄金窗口稀缺性的市场共识,这一特征也凸显了择时策略的战术价值:在有限的时间窗口中精准出击,对冲现券风险并捕获基差修复收益。

最优套保时段展示于下图中,并清楚列示了每一阶段下的基差和利率拐点,以及适合建仓和平仓的时点。同时给出相应的参照指标及债市回调原因解析,帮助读者初步明确每一阶段的基本面特征,根据图表内容可以得出以下三方面结论:

表为2016年以来净基差和国债利率同步上行的时段

第一,R007趋势项(资金面的代表性指标)、工业品指数(经济预期的代表性指标)有时会领先于国债利率,它们出现向上拐点可以作为套保建仓的重要依据,这种领先特性往往出现在债市多头情绪主导的阶段。该阶段下,R007趋势项与工业品指数往往提前国债利率出现拐点,这种“基本面与情绪面分化”现象源于市场对边际利空的非对称定价:交易惯性使得投资者短期忽略资金收紧或经济回暖信号,形成利率下行预期的自我强化。

不过,该情境下投资者参与套保需要克服两大障碍:一是利用R007趋势项或工业品指数的向上突破作为左侧建仓信号,需承受利率惯性下行的短期压力。二是需警惕伪信号风险,并非所有拐点均触发债市调整,需结合其他市场情绪指标交叉验证。从以往的经验规律来看,央行操作或态度的边际转向和重要会议释放的政策基调是优先值得关注的拐点信号。

第二,历史数据显示,净基差低点普遍领先利率底部1~2个月,而国债利率向上拐点多出现在基差上行中后期或顶部区域,这一错位迫使投资者需在“基差成本”与“拐点精度”间做出权衡,从而衍生出两类不同风格的策略:

(1)右侧策略,即在净基差见顶回落阶段介入,牺牲部分基差收益以规避单边亏损风险。例如,2017年债市调整中期,资金面持续收紧驱动基差收敛,套保组合对冲利率反弹效果显著。该策略能否有效执行的关键在于利率反弹的幅度足够大、可持续性较强,货币政策信号往往能成为可靠的验证指标。

(2)左侧策略,即捕捉基差异常低值窗口,需承受利率下行带来的期货头寸浮亏,但可捕获基差修复红利。例如,2024年8月大行抛售7~10年期国债现券致基差阶段性超跌,为逆向布局提供安全边际。该策略能否有效执行的关键在于套保介入时点应尽可能接近利率反弹窗口期。债券供给的季节性规律或重磅会议召开时点具备较强的预测性,往往能成为重要的判断依据。

第三,基于债市周期与基差动态的耦合关系,空头套保的高胜率窗口主要分布于——

(1)债牛调整期:资金边际收紧或经济政策超预期触发利率阶段反弹,同时净基差通常处于中性甚至偏低的水平。

(2)“牛熊切换”前:临近“牛转熊”节点,套保需求急剧升温,引发净基差快速扩张,基差多头收益得以增强;临近“熊转牛”节点,空头情绪惯性蔓延,利率上行趋势未变的同时,基差多头成本优势亦显著。

空头套保的低胜率窗口出现在熊市中期,彼时基差收敛压力显著。同时,考虑熊市已行至中途,投资者基本适应空头节奏,对所持现券因市场流动性紧缩而难以处理的顾虑相比熊市初期大幅削减,直接卖现券优于国债期货空头套保。

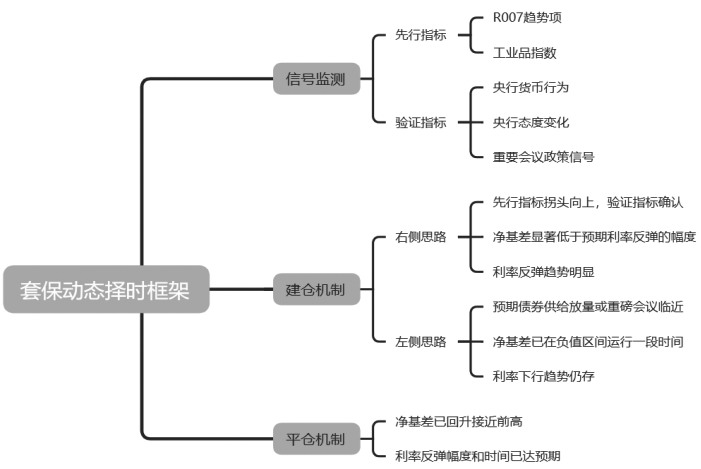

基于历史经验总结和规律研究,我们可以构建一套定性与定量结合的空头套保动态择时框架,主要包括信号监测、建仓机制和平仓机制三大部分,助力投资者优化套保时点,充分发挥国债期货对冲功能的同时改善投资组合收益。

图为套保动态择时框架

国债期货套保的本质,是在“基差成本—利率风险”的二维空间中寻找“帕累托最优解”。本文揭示的三大规律:先行指标的分化信号、拐点错位的周期特性和窗口期的情境特异性,为投资者提供了过滤市场噪音的决策依据。未来,随着利率市场化深化与衍生工具的创新,动态套保策略仍需持续迭代,但“在正确的时间做正确的事”这一核心理念将始终贯穿其中。(作者单位:中信建投期货)

来源:期货日报网

24小时热点