Mysteel:汽车原材料周报(7.25-7.29)

核心观点:上周钢铁市场价格延续反弹态势,板材大幅上涨。基本面来看,铁水进一步下降,产量低位徘徊,钢厂库存加速去化,社会库存保持较好降幅,整体消费明显回升。主要品种矛盾在铁水持续下降之下已然得以明显缓解,钢厂厂内供需出现错配,市场长材和板材品种库存出现明显的下降;有色方面继续维持回升趋势,铜铝市场情绪逐渐有所转换,偏向乐观。

就本周市场而言,短期内,由于点对点利润较小,利润扩张预期不强,高炉复产动能有限,整体库存仍将进一步去化,价格支撑力度转强。预计本周国内主要品种价格震荡偏强态势运行;有色方面,铜现货市场成交回暖,短期还存在继续上升的可能;而铝基本面仍处于供需错配的矛盾状态,当前铝价反弹主要由市场情绪所导致,在需求端未有大幅改善下,铝价反弹高度有限。

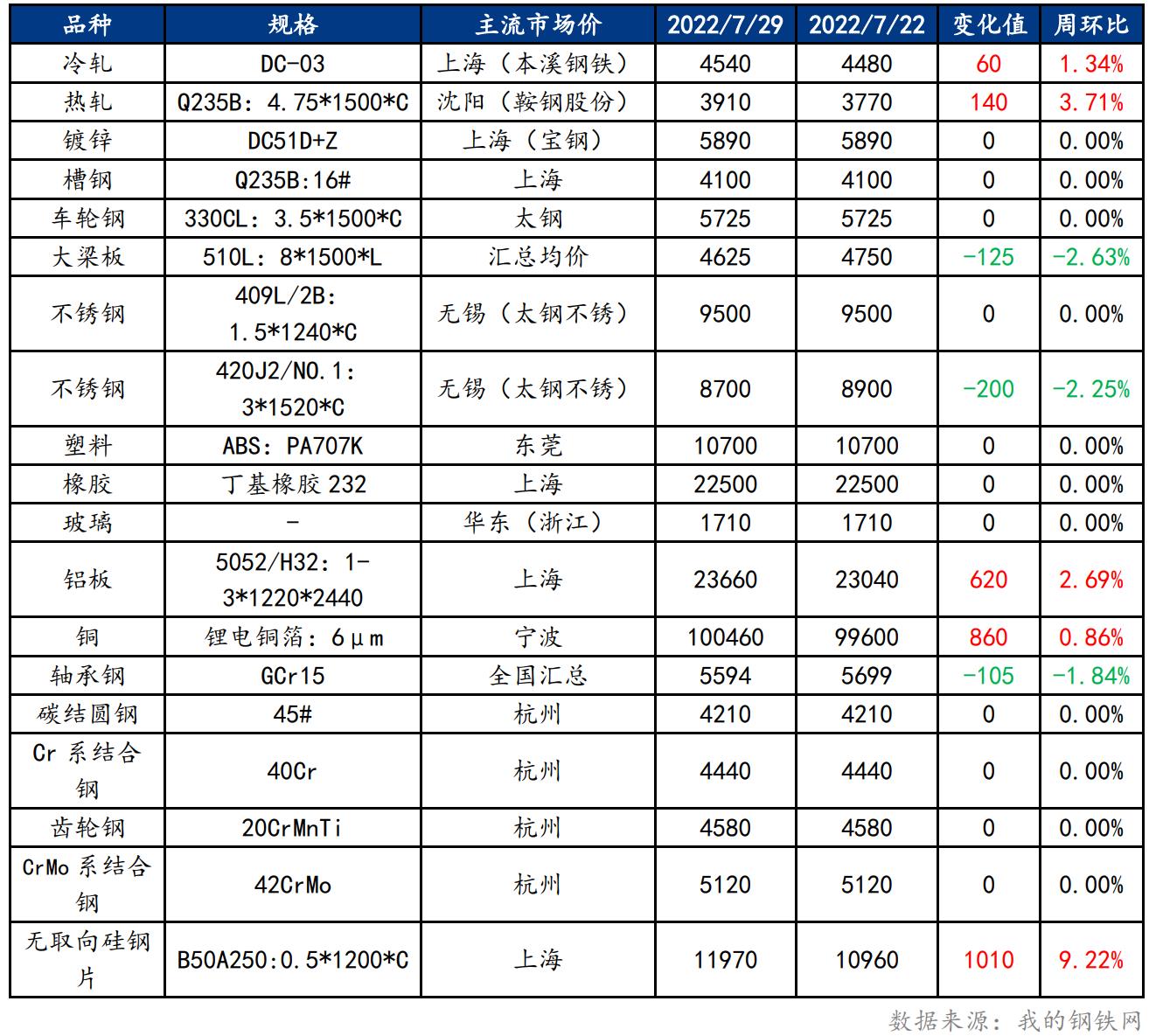

一、原材料品种价格监测

截止2022年7月29日,各原材料当日即时价格以及价格周环比情况如下:

二、汽车行业原材料基本面分析——钢材篇

主要内容摘要①——冷轧:产量或将有所下降,预计本周冷轧价格窄幅震荡向上运行

上周冷轧板卷产量83.98万吨,较上周增加0.06万吨。库存方面,当前冷轧钢厂库存39.79万吨,周环比减少1.29万吨,社会库存139.79万吨,周环比增加1万吨。本周钢厂产量小幅增加,产量和产能利用率都处于高位。由于钢厂严重亏损,钢厂8月排单或将有所调整,下周预计产量或将有所下降。厂库微降,社库微增,整体库微降,库存压力仍然突出。市场方面,本周黑色期货盘面止跌反弹,市场信心有所提振,活跃了市场交投氛围。激发部分投机需求,本周成交以投机为主。就本周市场而言,当前冷轧整体库存压力仍然较大,市场资源充足。需求方面,下游制造处于缓慢复苏回升状态,8月接单环比有所增加。综合来看,预计本周全国冷轧板卷价格或将震荡偏上运行。

主要内容摘要②——热轧:热轧供应减量 供需矛盾逐步缓和价格或将震荡运行

近期看,市场投机情绪明显,拿货意愿偏多。保守的商家,则是看短期消费增量难以体现,观望保守预期为主,所以就上周到本周看,市场预期修复后,再度回归观望情绪。目前钢厂主要以清库存和保现金流为主,虽然边际呈现改善,但增量的预期并不存在,以此来减轻自身的压力。目前看核心矛盾依然在供需层面,所以就后几周情况而言,仍需要关注订单压力的缓解情况,以及成本的动态,有改善空间,价格才会有回升条件。市场心态一般,有利润出货的想法较多。而下游端看,除刚需外其他补库意愿不强,主要还是下端订单并没有出现明显好转。近期抄底商家主要以正套单开仓为主,因此市场心态并没有出现明显改善,对本周价格预计为3800-3950元/吨。

主要内容摘要③——特钢:需求未完全释放,预计优特钢价格窄幅震荡运行

上周优特钢主流品种价格小幅下跌,其中45#收4288元/吨较上上周下跌4元/吨,40Cr收4521元/吨较上上周下跌12元/吨,20CrMnTi收4688元/吨较上上周下跌10元/吨,CrMo收5182元/吨较上上周下跌16元/吨。钢厂方面,目前钢厂生产依旧维持在一定水平,钢厂库存依然高位,库存去化速度较慢,市场库存仍处高位,贸易商仍有库存压力积极寻求出货;钢厂调价方面,钢厂价格涨跌互现;市场方面,随着钢坯上涨,期货反弹,主流市场价格开始反弹,但下游需求始终偏弱,终端采买意愿虽有加强,但仍按需采买为主,需求并未完全释放。综合来看,预计本周优特钢市场价格窄幅震荡运行为主

主要内容摘要④——不锈钢:不锈钢社库持续下降 现货价格止跌反弹

上周现货价格弱势下行,周初青山盘价有所下调,现货市场亦有跟随降价,成交平平,暗跌出货仍是主路线。但随着美联储加息的落地,不锈钢期货盘面的偏强运行,部分下游客户开始少量采购,逐渐备货的现象渐现,价格随之企稳。截止7月29日,民营304冷轧2.0mm毛边16500-16600元/吨,跌300-400元/吨,民营304五尺热轧毛边15950-16200元/吨,跌150-300元/吨,201J1冷轧1.0mm 9300元/吨,跌50元/吨,430冷轧切边7350-7500元/吨,涨100-300元/吨。库存方面,据Mysteel调研,7月28日,全国主流市场不锈钢社会库存总量88.82万吨,周环比下降1.34%,年同比上升33.07%。其中300系不锈钢库存总量43.65万吨,周环比下降3.34%,年同比上升11.00%。上周库存下降主要还是体现在300系的冷热轧资源上,冷轧资源消化较多。周内钢厂并无明显到货资源,加上月底的临近,部分代理商开始陆续提货,亦有低库存的贸易商有少量补货的操作,整体呈现资源的去库,但目前来说,幅度并不大。而热轧资源的增加主要还是地区性市场资源集中到货所致。目前是有看到部分市场出现备货的操作,成交在下半周稍微有回暖迹象,但是现在社会库存量仍在中上位置,成交并没有太强的支撑,现货还是难以上涨,预计本周304冷轧现货价格持稳运行概率较大。

三、汽车行业原材料基本面分析——有色金属材料篇

主要内容摘要⑤——铝:铝价反弹高度有限,或将维持震荡运行

临近月末,叠加高价下游接货意愿不强,上周市场成交主要集中于贸易商之间。宏观面,美联储公布7月决议为加息75BP,未超市场预期,工业品乐观情绪较浓,有色金属全线迎来反弹,叠加海外成本支撑较强,国内铝价表现强劲。国内方面,供应端投复产速度大于减产,消费端持续疲软,需求弱势局面短期难有改善。不过从目前的库存数据来看,伦敦铝库存持续去库,而国内电解铝显性库存尚未出现大幅累库,对铝价形成一定支撑。综合来看,铝基本面仍处于供需错配的矛盾状态,当前铝价反弹主要由市场情绪所导致,在需求端未有大幅改善下,铝价反弹高度有限,或将维持震荡运行。

四、汽车行业动态信息一览

1.6月乘用车新四化指数为74.3

中国汽车流通协会汽车市场研究分会(乘用车市场信息联席会,简称乘联会)联合上海安路勤企业管理咨询有限公司(简称安路勤)联合发布的乘用车新四化指数,旨在定期监控国产乘用车市场的新四化发展进程,并通过历史数据比对,判断未来发展趋势。2022年6月乘用车新四化指数为74.3。其中电动化指数为27.3;智能化指数为40.9;网联化指数为54.3。

2.东风汽车上半年出口销量翻番

2022年1-6月,东风汽车累计实现汽车出口9.1万辆,同比增长102%,跑赢行业大市。

2022年上半年,东风汽车积极响应国家“一带一路”倡议,大力推进海外事业,自主品牌出口实现重大突破。其中,东风风神出口2042辆,跑出突破的“加速度”,为后续的高质量增长打下坚实的基础;东风商用车出口2507辆,超去年全年销量,在“一带一路”沿线国家和地区销售1855台;按照“十四五”规划,东风成立专题项目组分类推进战略市场开发,智利、秘鲁等战略市场上半年销量均突破6000辆,同比翻番;东风汽车高端电动品牌“岚图”进军欧洲市场,首家岚图海外品牌体验店于6月11日在挪威开业,相关预售工作也同步启动,全年出口销量有望破千台;上半年公司出口法国整车约1.5万辆,主销的易捷特、神龙公司及东风小康新能源车型得到欧洲客户一致好评。

如需汽车行业原材料周报详细版,欢迎各位行业伙伴随时联系我,或添加企业微信交流。感谢阅读!

24小时热点