市场周评:美债危机“毒瘤”难除 美信用评级遭降重要吗?苹果跌落“3万亿神坛” 非农报告压轴登场!

FX168财经报社(香港)讯 八月伊始,市场夏季的平静被“三大”信用机构之一的惠誉(Fitch Ratings)将美国债务评级从 AAA 下调至 AA+ 的消息打破。这是继 2011 年 8 月标准普尔做出类似决定后,美国历史上第二次信用评级下调。如此来看,美国的政治边缘政策和债务担忧对投资者来说并不新鲜,但惠誉的降级却把人们聚焦到到美国日益恶化的财政前景。

本周的事态发展是否足以改变市场前景?2011 年的经历以及与今天有何不同?

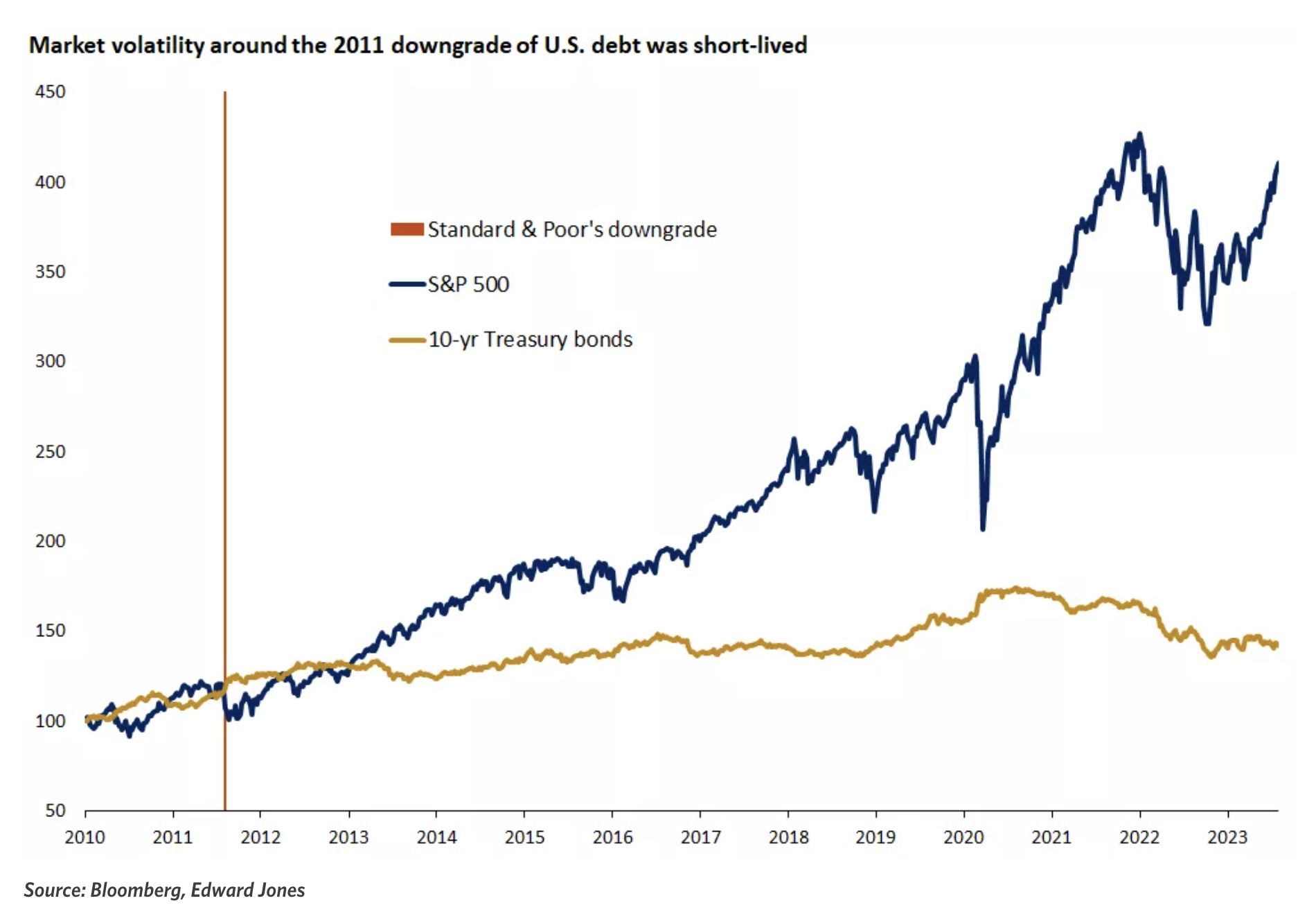

当美国十多年前失去标准普尔的 AAA 评级时(这一决定至今尚未逆转),导致标准普尔 500 指数在 8 月 4 日宣布当天下跌 4.8%,8 月 8 日又下跌 6.5%。

接下来的两个月里,股市仍然波动。 但与直觉相反,在不确定的背景下,投资者倾向于政府债券和美元作为避风港。

相较之下,上周股市对惠誉下调评级的反应较为平静,我们认为这是合理的。除了投资者现在经历了 2011 年没有先例的类似事件之外,经济形势也存在一些明显的差异。

2011年,债务上限和标准普尔评级下调再次陷入僵局,投资者情绪脆弱,全球金融危机(GFC)记忆犹新,经济增长乏力,失业率高达 9%,信贷利差扩大。然而目前的经济在过去四个季度一直以高于趋势的速度增长,3.5% 的失业率接近历史低点,信贷利差收窄。

(来源:彭博社、爱德华·琼斯)

这并不是如何看待美国债务的转变,但可能是市场喘口气的借口。

惠誉下调评级的原因包括财政恶化、政府债务负担高且不断增长,以及债务上限僵局反复削弱财政信心。

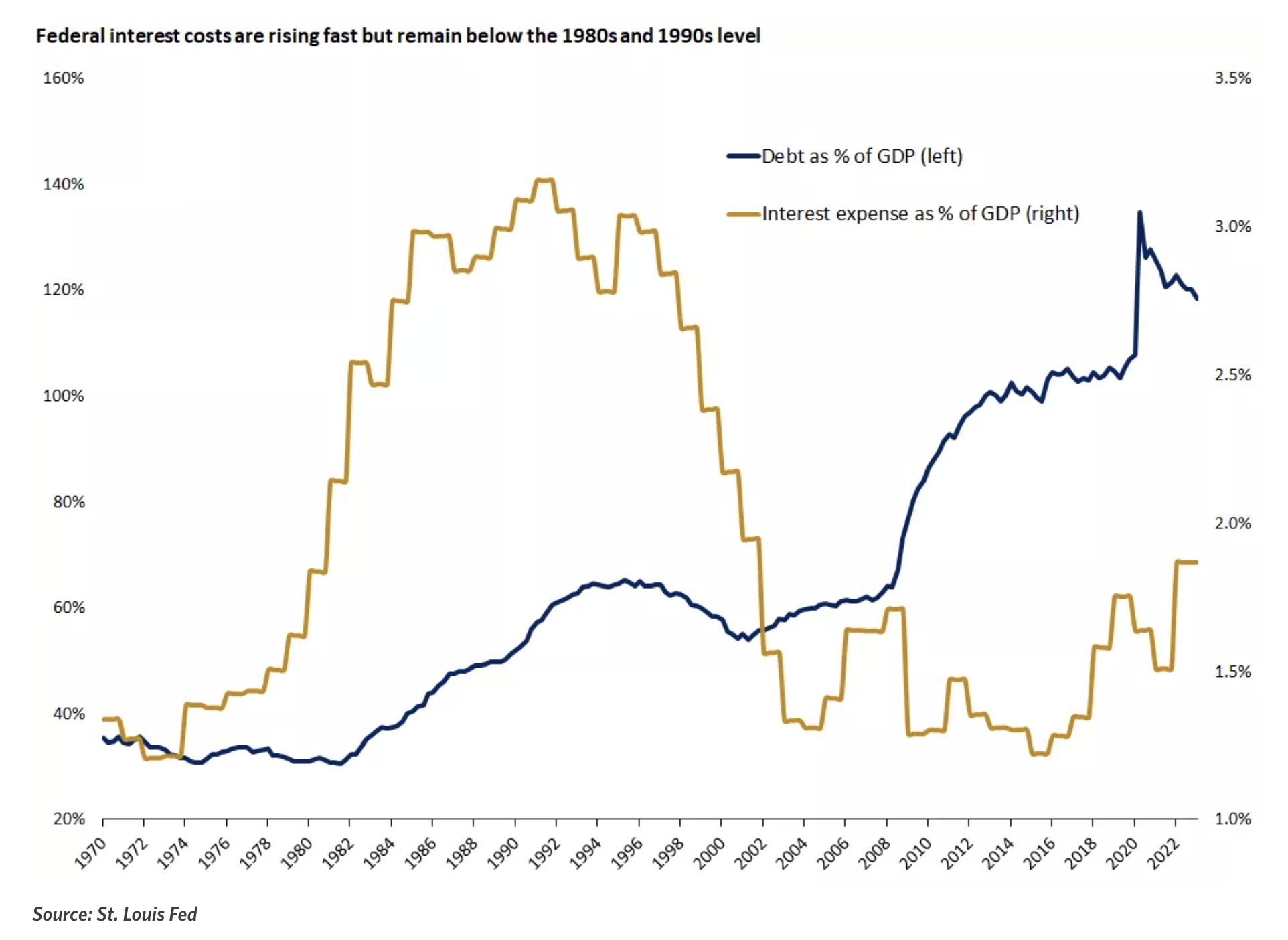

很少有人会认为这些并不是真正的担忧。总体而言,自 2008 年以来,美国债务与 GDP 的比率在疫情刺激后从 60% 跃升至 2020 年的 130%,然后在今年小幅回落至 118%。

今年美联储大幅加息以抑制通胀后,利息成本迅速上升,成为预算的更大负担。管目前联邦债务利息支出占美国 GDP 的比例约为 2%,但远低于 20 世纪 80 年代和 90 年代。

毫无疑问,不断增加的联邦债务,尤其是在经济扩张时期,令人担忧,并且可能必须在未来某个时候,通过增税和削减支出相结合的方式来解决。

值得注意的是,美国国债仍是全球首要的安全资产。

这并非因为美国债务的信用评级,而是出于美国国债市场巨大的流动性和市场深度的考量,允许国际投资者储存资金并投资于最大经济体的政府债务,而该经济体的货币是世界储备。

目前,没有其他资产类别可以作为现实的替代方案。

尽管如此,由于股市在过去两个月表现强劲,推动标普 500 指数全年上升 20%,我们认为这一消息是短期投资者获利了结以及市场急需采取行动的借口。

(来源:圣路易斯联储)

美国股市方面,随着苹果公司跌破 3 万亿美元大关,特斯拉和 Meta 等其他一些大型企业股价也出现下跌,亚马逊公布业绩后股价上升。

周五(8月4日)的数据中,多头和空头都有各自的特点:就业人数增长 187,000 人,低于预期,工资高于预期,失业率下降。

如今距离美联储下一次决策还有 47 天,中间还有许多其他经济报告,但真正没有改变的一件事是,美联储即将结束其加息周期。

掉期交易商预计,到今年年底,利率再次加息 25 个基点的可能性为 40%,而合约定价则收紧约 10 个基点,到 2024 年底,降息幅度或超过 125 个基点。

标准普尔 500 指数回吐当天早些时候接近 1% 的涨幅。苹果公司的前景引发了对需求不温不火的担忧,股价下跌近 5%。

苹果周四(8月3日)公布2023财年第三季业绩报告,连续三个季度营收下滑,并预测当前季度业绩情况将类似。苹果在 6 月成为首家市值达到3万亿美元的公司。

由于乐观的收入预测,亚马逊股价上升超过 8%。

美国国债上升,扭转了本周就业报告喜忧参半后的部分跌幅。10 年期国债收益率从去年11月以来的最高水平回落。

eToro 投资分析师 Callie Cox 表示:“我们认为,在尊重市场势头的同时,值得保持谨慎。” “牛市很难对抗,但要注意质量风险,并在一年中通常坎坷的时期做好迎接夏季风暴的准备。”

对就业数据的反应

信安资产管理公司首席全球策略师 Seema Shah 表示:“今天的就业报告不会解决美联储的困境。这份就业报告绝对不会改变游戏规则。 美联储在下次会议之前仍有另一份报告要发布,但如果没有明确的方向出现,美联储可能会保持不变。”

道明证券首席美国宏观策略师Oscar Munoz 表示:“虽然今天的报告并没有明确主张跳过 9 月 FOMC 会议的决定,但我们认为大多数细节应被大多数美联储官员视为积极消息。我们仍然预计 FOMC 将在 9 月份暂停,7 月份的加息可能是美联储紧缩周期的最后一次。”

摩根资产管理公司首席全球市场策略师 David Kelly 表示:“今天上午的报告不太可能改变美联储进一步收紧的可能性。7 月和 8 月的 CPI 报告在决定美联储是否认为有必要进一步加息方面可能更为重要。然而,2024 年看起来仍然可能是降息的一年。如果经济能够避免衰退,则适度降息;如果今天的适度放缓演变成彻底衰退,则更快速的降息。”

日本央行(BoJ)政策调整

日本央行让日本收益率升至九年来的高点,给全球收益率带来上行压力。

日本央行此前将 10 年期债券收益率上限限制在 0.5%,但现在将允许一定程度的偏差,最高可达 1%,这可能标志着结束其超宽松货币政策的第一步。

汇市方面,美元周五(8月4日)走软,因美国7月新增就业人数略低于预期,但薪资增幅高于预期,且失业率下降,暗示美国就业市场依然强劲,可能令利率在更长时间内维持在高位。

衡量美元兑六种主要货币的美元指数下跌近 0.7% 至 101.81,较日高回落逾 80点;欧元/美元小幅上涨 0.31%,至 1.0978;美元/日元下跌0.16%,至142.31。

(来源:FX168)

FXStreet 分析师 Yohay Elam 在评论市场对美国就业数据的反应时指出,“美元因该数据而下跌,该数据低于预期,而且是在向下修正的基础上。如果美联储得到了它想要的东西,它就不需要采取行动,不再加息。”

“另一方面,工资增长高于2020年3月之前的水平,同比增长4.4%,工资继续推动潜在的价格压力走高。这意味着不能完全排除9月份加息的可能性。”

亚特兰大联储主席博斯蒂克表示,预计经济将以一种相当有序的方式放缓,美联储正处于回到 2% 通胀目标的轨道上,无需进一步加息,只要长期维持目前的利率水平就能实现这一目标。

他表示:“我们今天的立场是限制性的,随着通胀率继续下降,限制性程度会增加,因为通胀率和我们的利率之间的差距会扩大,这将对经济产生足够的制约,使其继续放缓,但预计不会是两、三个月的时间。我的展望是,直到2024年,我们仍将处于限制性区域。”

对于今日公布的非农报告,博斯蒂克表示,工资增长依然强劲并不让他感到惊讶,因为“在整个高通胀时期,工人工资在相当长的一段时间内都落后于通胀,现在仍处于追赶期。”

技术上,日线图上的相对强弱指数(RSI)跌至50,反映出买家兴趣不足。

美元指数DXY面临关键支点水平 102.00。如果周线收盘价低于该水平,可能会吸引更多的卖家,并为进一步向20日移动均线 101.30 下滑打开大门,而 101.00(心理水平,静态水平)可能被视为支撑位。

如果美元指数稳定在 102.00上方,102.50(100 日移动均线和 50 日移动均线)将成为 103.00(心理水平,静态水平)和 103.70(200日移动均线)之前的硬阻力位。

另一方面,随着金价在不断上升的债券收益率和持续的经济不确定性之间摇摆不定,黄金市场又回到了无人区。

一些分析师表示,下周的通胀数据可能是金价“成败在此一举”的关键时刻,目前金价正努力寻找方向。

黄金前景中性,因金价本周收盘守住关键短期支撑位,但无法产生足够动能重新测试重要阻力位。12 月黄金期货的最新交易价为 1977 美元/盎司,较上周下跌 1%。

尽管金价有望在本周结束时脱离低点,但分析师指出,金价仍面临一些不利因素,因经济数据并未提供明确证据,表明美联储可以放松其鹰派倾向。

一些分析师曾表示,要想金价重拾光彩并守住1980美元上方的涨幅,下周公布的 6 月消费者物价指数(CPI)数据必须低于预期。

RJO Futures 资深大宗商品经纪商 Dan Pavilonis 表示:“我谨慎看好下周的金价,但如果 CPI 疲弱且金价无法反弹,那么我认为市场目前就完蛋了,” “如果黄金不能在这种环境下上涨,那么我认为市场需要在较低的价格上重新调整和盘整。”

然而,一些分析师并不相信通胀已准备好进一步下降。Tastylive.com 期货和外汇主管 Christopher Vecchio 表示,他不相信通胀率会达到美联储 2% 的目标,并补充称,支撑 CPI 自去年高点回落的基数效应目前正在逐渐消失。

他还指出,美国经济正面临食品和能源价格再次上涨的局面。

大宗商品价格上升

过去一个月,在油价上升的推动下,WTI 原油价格回升至每桶 80 美元,汽油价格上升 8%。虽然能源价格下跌有助于降低上半年的总体通胀率,但下半年可能会出现温和的阻力。

底线是什么?

美国信用评级的下调提醒人们,未来需要采取行动,以保持美国债务的可持续发展。然而,惠誉的决定并不会影响经济和市场的根本驱动力。

实际上,经济增长和通胀的变化将为股市保持可持续上升趋势提供了坚实的基础。但下行风险依然存在,可能导致下半年波动性加大。

总的来说,除了美国 CPI 外,下周不会有其他什么事件会扰乱市场平静。

24小时热点