油价陷入博弈漩涡-申万期货_商品专题_能源化工

2023-02-15 17:02:32

正文

原油从来不是一个简单的商品,由于其背后涉及国计民生,围绕着石油发生了大大小小无数次战争和政变,无数的掠夺和强盗都是为了更好的获取石油资源。石油定价权的博弈源远流长,从石油七姐妹的垄断定价到中东战争时的油价飞涨,再到原油期货的上市交易,产油国与用油国之间的博弈从来没有停止。近几年这种博弈又延续到了期货市场,最新下场的两位选手正是国际政坛的老对手,美国与俄罗斯。

01

俄罗斯财政收入暴跌

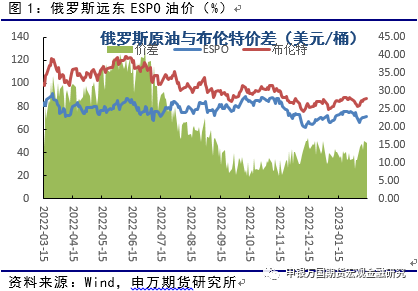

由于西方针对俄罗斯石油出口的制裁导致该国旗舰原油价格暴跌,俄罗斯1月份石油和天然气行业的预算收入较去年同期下降了46%,至2020年8月以来的最低水平。俄罗斯此前一直被西方制裁,欧美限制俄罗斯出口原油的价格不能超过60美元/桶,柴油不能超过100美元/桶,燃料油不能超过45美元/桶。俄罗斯石油产品由于无法进入欧洲地区,只能远距离运输至印度、中国等地,为了与中东油品竞争,其只好让利于船东以及其他运油服务商。这导致1月份乌拉尔原油的平均价格为每桶49.5美元,比同期的布伦特月均价低了35美元/桶,比2022年1月的平均每桶85.6美元低了30%以上,其生产利润被大幅挤压。

俄罗斯财政部在计算1月出口税时继续采用乌拉尔石油现有报价,其预算收入随之锐减。根据CREA的一项研究报告称,欧盟石油禁令和价格上限制裁给俄罗斯造成的损失约为1.74亿美元,随着自2月5日起新制裁生效,俄罗斯的收入损失预计将增至每天3.04亿美元。不过俄罗斯正在考虑根据布伦特原油而非乌拉尔原油的价格对向石油公司征税,以抑制两者价差扩大对俄罗斯预算收入造成的影响。

02

俄罗斯的反击

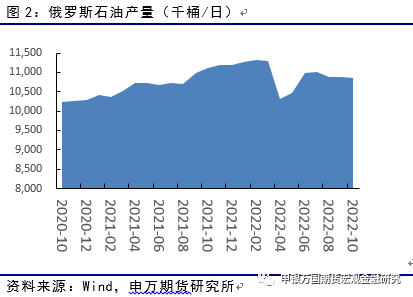

上周末,俄罗斯副总理诺瓦克表示,俄罗斯计划将3月原油产量减少50万桶/日。俄罗斯认为针对原油和成品油的限价机制是对市场秩序的干预,是西方破坏性能源政策的延续。得益于对亚洲的出口,去年俄罗斯原油产量并未像大多数人预想的那样下降,反而增加了2%,达到5.35亿吨,相当于每日1070万桶。这在一定程度上契合了欧美既希望俄罗斯不减产又希望俄罗斯赚取的利润变少的初衷。因此俄罗斯此次通过减产反击欧美的封锁计划也是希望能够提高原油价格,打破欧美的算盘。50万桶每天的数量大约相当于俄罗斯日产量的5%,此前OPEC的减产数字一般在50-200万桶左右。

另有消息说,俄罗斯在欧佩克的合作伙伴表示,他们不会通过增加产量来填补俄罗斯宣布的减产。该减产同盟将稳定产量。欧佩克认为,他们的目标是在2023年剩余时间里坚持去年年底确定的产量目标。

03

美国的应对

美国的应对也十分迅速,其改变了原本今年停止放储转而收储的计划,而是表态会从战略石油储备中再销售2600万桶原油,预计将在4月至6月之间交付,大约每日增加供应20-30万桶/日。此次出售是美国国会多年前批准的本财年出售计划的一部分。当时在通过财政赤字案时美国国会要求在2023-2027年出售1.7亿桶原油以填补财政赤字,不过在去年创纪录的释放了2.21亿桶原油以后美国能源部已寻求停止这部分石油出售,以便重新补充储备,此前石油战略库存储备量峰值是7.26亿桶,目前储备量是3.71亿桶。本次释储后,储量将降至约3.45亿桶。美国冒着自身原油储备下降至一半的危险也要稳定油价一方面是稳固国内的降通胀成果,另一方面也是想继续打击俄罗斯的经济。

04

总结

以前期货市场更多的是多空的博弈,但现在的原油市场又多了一层博弈。俄罗斯减产与美国抛储其实是问题的一体两面,正是有了俄罗斯的减产才有了美国抛储的应对。一方是面对财政收入大幅萎缩的无奈之举,一方是为了巩固降通胀和制裁的效果。最后的结果就是谁没有达成目标,谁就会继续在天平上加码,而油价就会在这不断的加码中波动。现阶段占优的是俄罗斯的减产政策,一方面这一政策马上就要执行,而且从2月份的俄罗斯出口情况看大概率会得到超额执行。而美国方面政策尚未落地,美国能源部还在寻求停止放储的可能,因此效力稍弱,但如果后期油价仍然维持在85美元/桶上方,美国大概率将落地政策甚至加码。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据