夏季检修,聚烯烃盘整修复——6月份聚烯烃期货投资策略报告

摘要

展望6月,我们认为国内聚烯烃处于夏季修复的过程当中。供给端,夏季检修的装置比例仍然较高。上游石化以及煤化工库存目前压力不大,因此,有充裕时间在供给端做平衡。需求端而言,目前农膜、拉丝等传统下游的开机率处于低估,反映了目前的季节性淡季。利润角度而言,目前聚烯烃受到成本的压力依然较大,多数工艺维度下均表现出生产利润不佳。估值端存在修复的需求,但修复方式更多取决于成本变化。整体而言,季节性消费淡季下,聚烯烃或盘整构筑下半年的底部。

PP-3MA 9月价差方面目前900附近。虽然今年聚丙烯供给增速较大且目前终端需求转弱,预计价差进一步扩大的可能性不大,策略角度,可选择空PP多甲醇的方向。

正文

01

6月份操作策略

1、波段操作

操作上,建议PE2309合约7600附近逢低做多,8000附近止盈。

2、对冲操作

3、套期保值

保值的角度建议6月下旬,主力合约的价格低位区域或者基差扩大时,以原料保值的买入操作为主。

02

行情分析

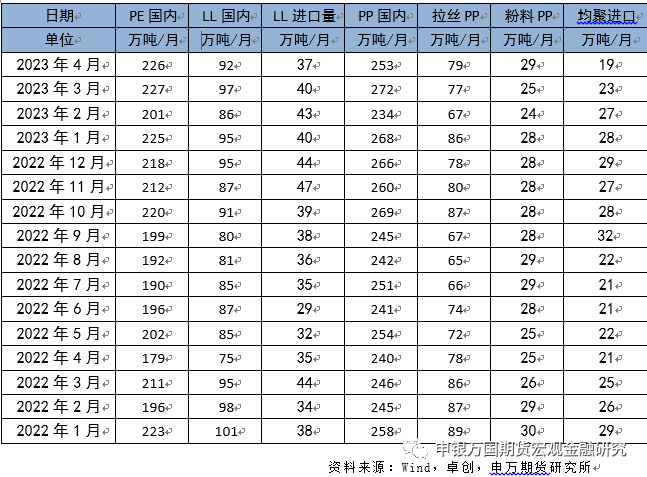

1、关键数据表

2、行情图解

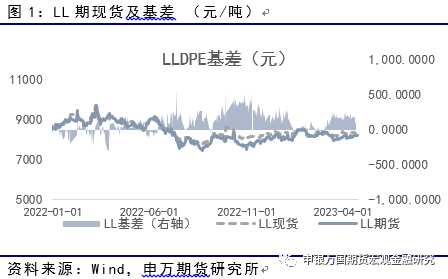

5月至今,国内聚乙烯期货整体重心下移。基本面角度,下游需求进入淡季,上游排产略有下降。现货价格波动更多跟随成本端。同时市场情绪受到宏观因素的影响,月内基本以避险为主,随着月底美债上限谈判结果逐步清晰,以及6月初OPEC+等会议的结果预期明朗,聚乙烯在月底逐步止跌。

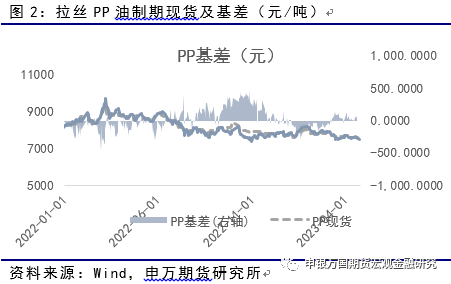

5月国内聚丙烯期货价格下跌,同时与聚乙烯期货价差扩大。自身因素方面,终端的开工转淡;以及成本端的煤炭、甲醇价格相对原油的下跌是主要运行特点。

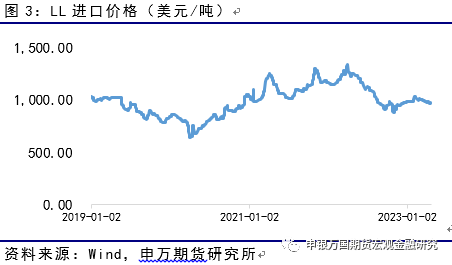

LL,CFR进口5月下跌趋缓,目前报价941美金,进口重回倒挂。

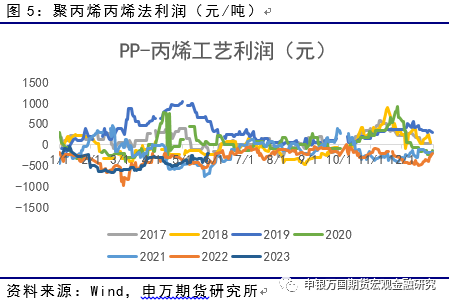

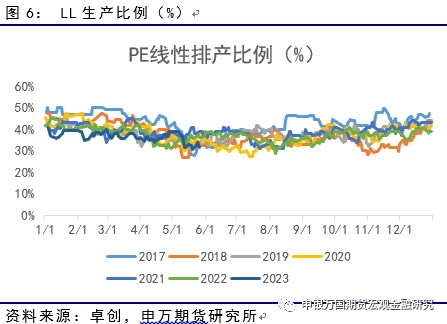

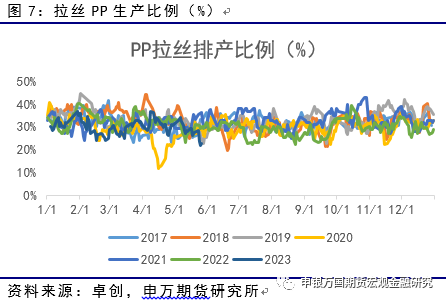

丙烯价格较5月整体以下跌为主,目前报836美元/吨。5月丙烯法利润有一定回升,虽然粉料现货价格下跌,不过,丙烯价格跌幅更大。线性生产比例在5月整体维持在30%-35%区间运行。由于终端农膜消费转淡,上游排产有下降。

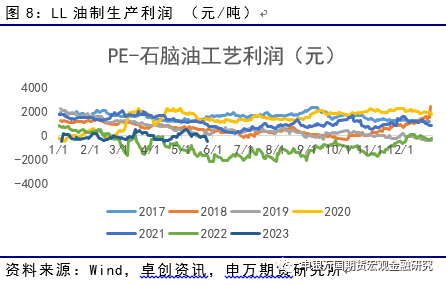

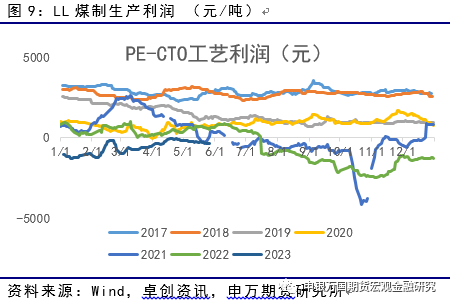

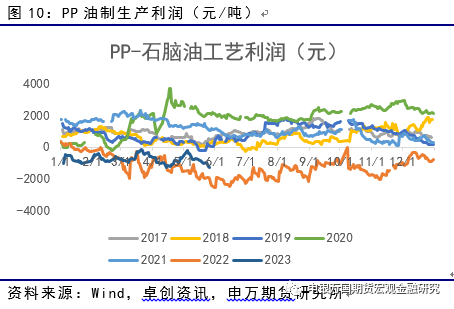

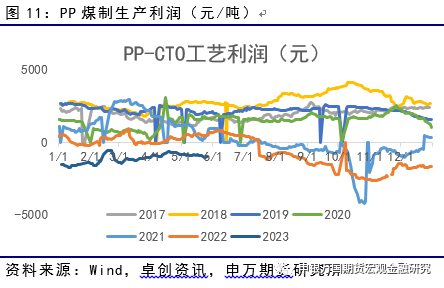

5月拉丝PP的排产短期虽有回升,但整体下行。主要和下游塑编的季节性消费的备货节奏有关。油制线性的生产利润5月区间波动,波动区间-0元 ~ -350元。煤制线性的生产利润表现小幅回升修复,目前修复至0轴附近。

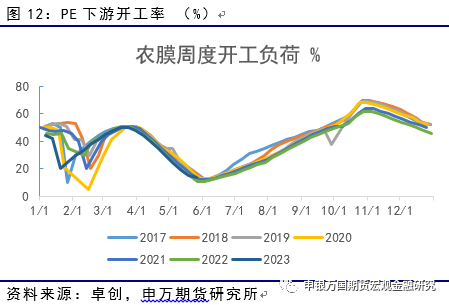

油制拉丝PP,在现货下跌的趋势下,同时油价跌幅有限的背景下。目前油制加工利润改观有限,加工利润回落至-700元水平。煤制拉丝PP,近期利润改观有限,5月维持在-750元附近波动。LL农膜开机率在5月见底,截止上周农膜开机率为14%。

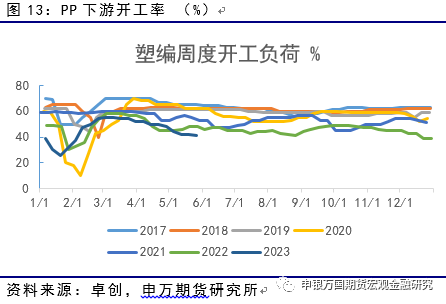

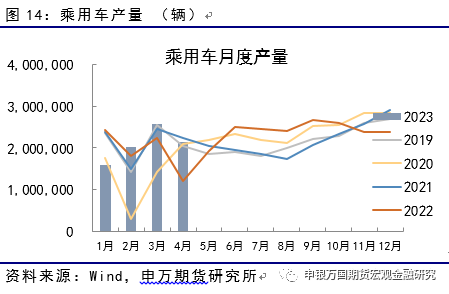

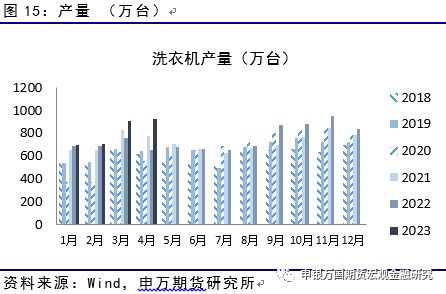

拉丝PP下游的编织袋塑编开工比例41%,目前已经进入消费淡季。4月的乘用车产量达到213万辆,环比下降,同比产量尚可。洗衣机产量4月上升至920万台,环比增加13万台。

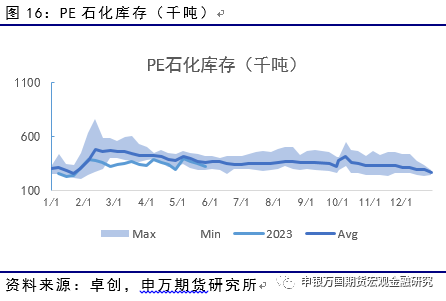

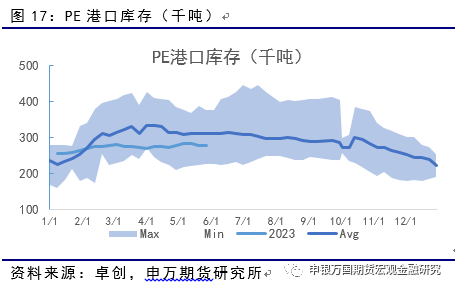

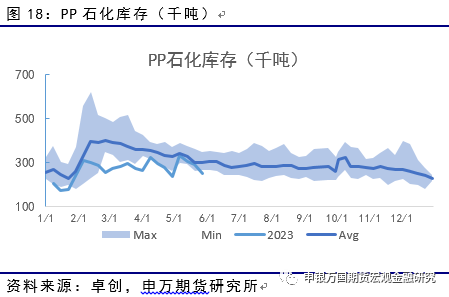

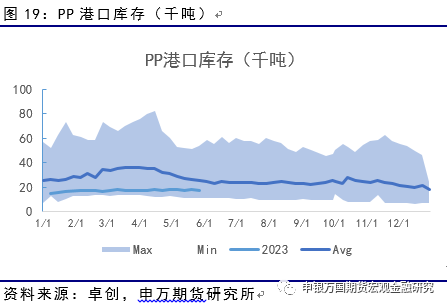

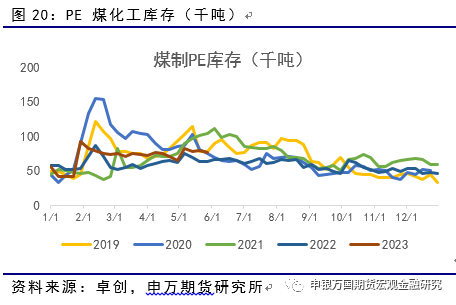

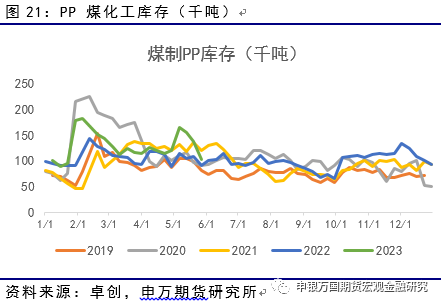

PE石化库存在处于5月同期低位,目前报31.78万吨。PE港口库存目前为27.8万吨,同比处于均值水平以下。PP石化库存目前为24.98万吨,同环比处于低位。PP港口库存保持平稳,本周为17.2万吨。PE煤化工库存回升,本周为7.74吨。PP煤化工库存回升,目前为10.245万吨。

3、热点问题

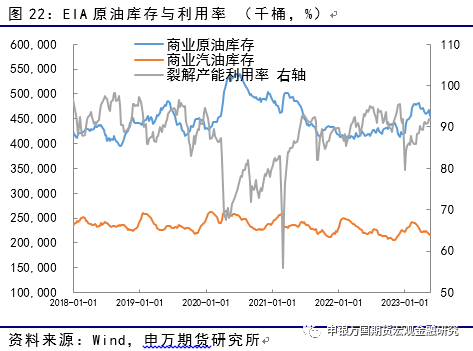

美债上限近达成,原油止跌反映需求

5月国际原油价格宽幅震荡,前期对于化工品成本端的观影响偏负面。下旬,伴随着油价的止跌反弹,化工品也暂时止跌。油价基本面角度,5月关注美债上限的谈判。月底伴随着谈判逐渐接近达成,油价也开始逐步反映供需价格。6月角度而言,关注月初的OPEC会议,虽然可能没有超预期的结果。不过,也因此表明,下阶段油价的主要驱动聚焦供需的实际情况。考虑夏季传统的成品油消费的支撑,油价稳定区间运行概率较大。这点,恰恰为6月化工品送来的心理之锚。

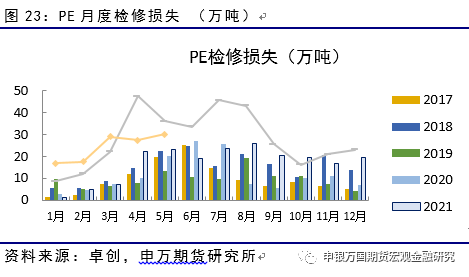

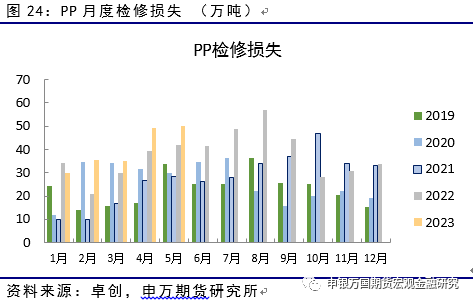

装置检修

2022年4月,国内聚烯烃(PP、PE)检修装置导致的产量损失量回升。其中PE达到27.28万吨,PP达到49.3万吨。5月检修方面,预计PE检修损失约30万吨,PP为50万吨。目前两个品种月度级别的检修仍然较多,预计6月检修损失产量环比仍处于高水平。

03

交易逻辑

1、单边交易

展望6月,我们认为国内聚烯烃处于夏季修复的过程当中。供给端,夏季检修的装置比例仍然较高。上游石化以及煤化工库存目前压力不大,因此,有充裕时间在供给端做平衡。需求端而言,目前农膜、拉丝等传统下游的开机率处于低估,反映了目前的季节性淡季。利润角度而言,目前聚烯烃受到成本的压力依然较大,多数工艺维度下均表现出生产利润不佳。估值端存在修复的需求,但修复方式更多取决于成本变化。整体而言,季节性消费淡季下,聚烯烃或盘整构筑下半年的底部。

2、套利交易

PP-3MA 9月价差方面目前900附近。虽然今年聚丙烯供给增速较大且目前终端需求转弱,预计价差进一步扩大的可能性不大,策略角度,可选择空PP多甲醇的方向。

04

风险提示

1、国际油价大幅下跌

2、重点装置意外停产

24小时热点