9月下方空间有限,烧碱估值或温和回升_申万期货_商品专题_能源化工

摘要

展望后市,目前液碱的生产企业仍处于夏季检修的过程当中,且按照目前的检修进度而言,8月中旬仍有一定的检修损失。需求端,主要下游处于消费开工的启动阶段。因此,液碱供需逐步向好。考虑目前的生产利润不佳,也意味着后市供需推动下液碱的价格或已寻到底部,等待估值的进一步回暖。

正文

01

烧碱行情回顾

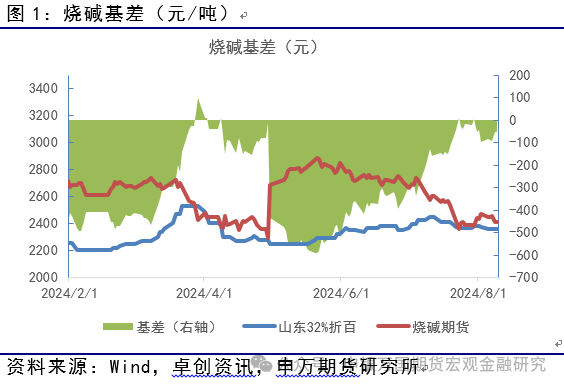

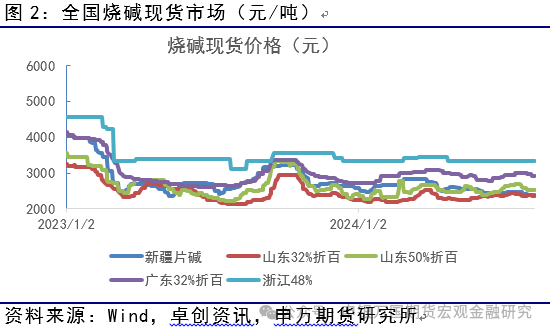

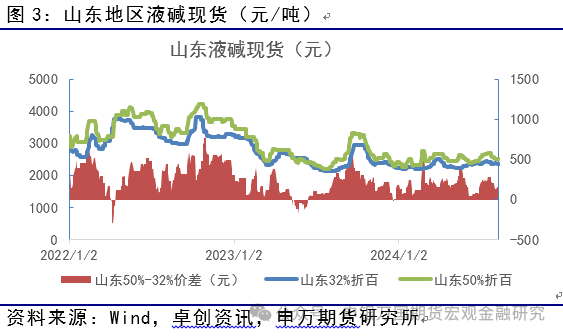

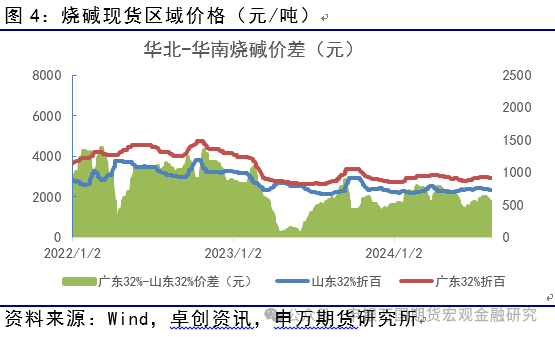

7月至今,国内烧碱期货价格重心下移主力合约最低下探至2335元。基本面角度,7-8月液碱现货价格表现弱势平稳略降,本周山东的山东地区32度液碱的主流报价在750-825元区间。供给端角度而言,上游装置检修是液碱企业夏季的供给调节的主要方式,今年7-8月的实际检修数量明显。在供给收缩的背景下,液碱现货价格呈现了弱势平衡的态势。需求端,目前则处于从淡季逐步恢复的周期当中。其中,液碱主力消费领域氧化铝则继续表现良好,产量上升,毛利增加。粘胶行业7月产量环比也有明显回升。纸浆方面,开工率也在8月初回到常态水平。因此供需调节当中上游液碱企业的库存没有出现明显的累库。虽然,同比近年水平,库存略高于平均值。不过,盘面和现货价格最终也已下跌来反应目前的供需结果。然而,目前液碱企业的ECU毛利表现不佳。导致利润情况不佳的主要因素,在于消费处于相对淡季,因此氯和碱两条线的现货销售价格不及预期,并导致利润承压。综合而言,目前烧碱的供需平稳,需求端稳步回升。供需边际逐步消化的过程中,由于利润的压力,液碱现货或已经寻到支撑。在此背景下,液碱盘面在2400元为中轴支撑趋势,逐步体现。当然,目前远期的1月处于供需预期定价的升水状态。

02

烧碱基本面行情解析

1、烧碱供给

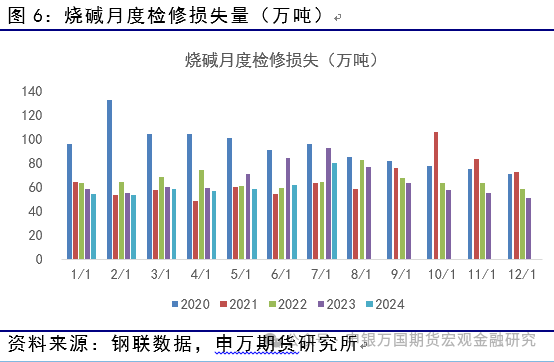

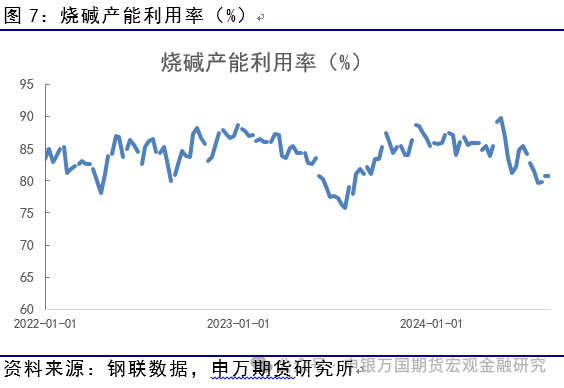

统计局公布数据6月烧碱产量359万吨,较2023年同期增加33万吨。周度产量方面,本周液碱产量74.19万吨,环比7月维持下降。烧碱行业产能利用率80.7%,较7月开工率82.8%下降了8.3%。目前烧碱装置检修数量增加,从公开的检修计划来看,8月已经检修的装置中有4套恢复生产,8月仍有10套装置存在检修计划。供给角度8月中旬期间,供给环比收缩。

2、烧碱需求

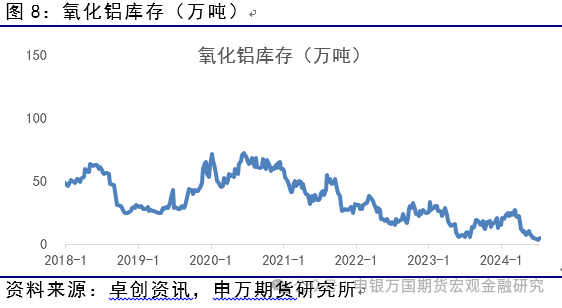

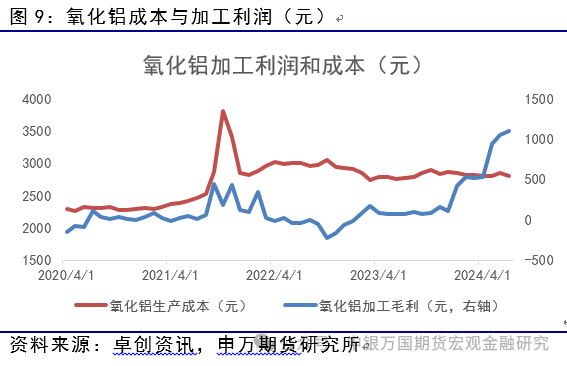

8月至今烧碱下游表现回暖。目前,氧化铝产能利用率在80.28%,环比7月份提升了1%。与此同时,氧化铝的生产成本则下降了50元,目前生产利润则延续增长的态势,目前维持在1000元以上的水平。整体供需依然偏强,氧化铝的库存持续处于低位。因此,综上而言,作为液碱下游最重要的消费领域氧化铝的需求较好,对于液碱的整体需求构成了支撑。

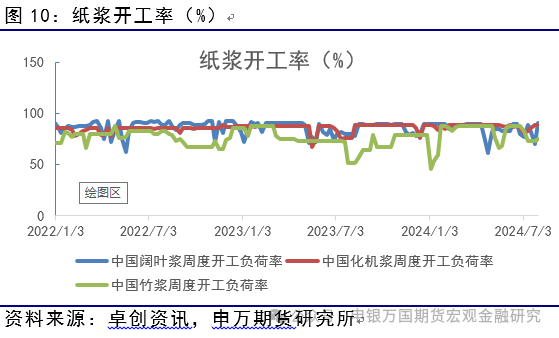

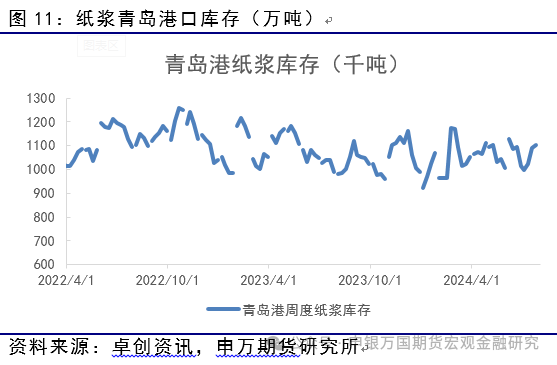

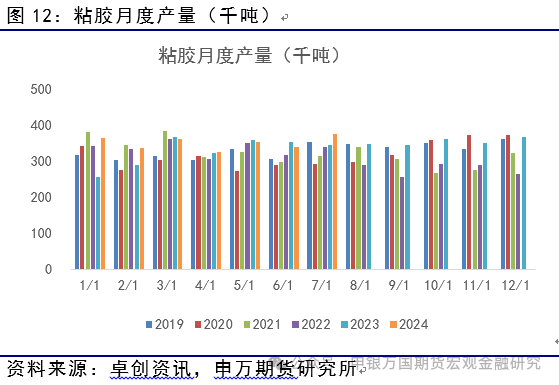

其他下游需求则总体平稳。其中,纸浆生产企业开工率7月先抑后扬,8月目前已经逐步恢复。目前,化机浆企业开机率89%,阔叶浆企业开机率91%。经过近3个月的供需修复,目前下游纸品行业有好转。纸浆对于上游烧碱的需求也会逐步释放。粘胶行业则在7月出现了反弹,月度产量37.45万吨,环比上升了3.4万吨。社会库存天数环比6月的5天持平。

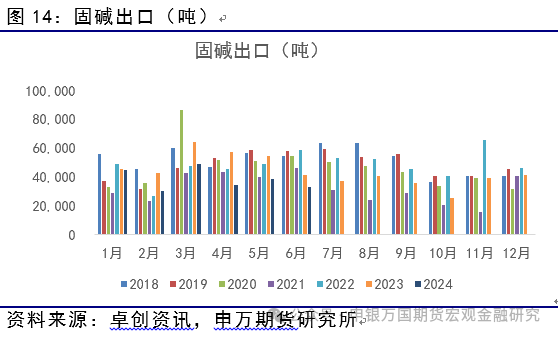

3、烧碱出口

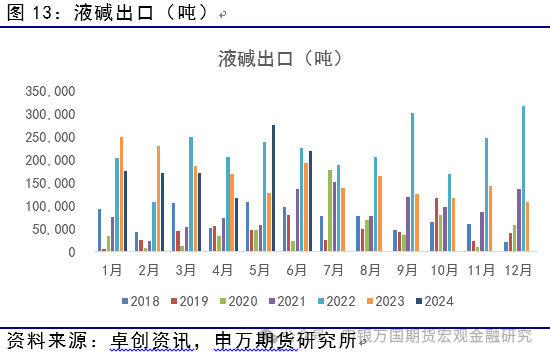

2024年6月中国出口液碱21.99万吨,同比增加了2.69万吨。6月出口片碱3.309万吨,环比下降了0.48万吨,同比下降0.86万吨。总体而言,6月液碱出口数据环比有所下降,同比口径液碱表现尚可。年度累计角度而言,继续着出口恢复的态势。

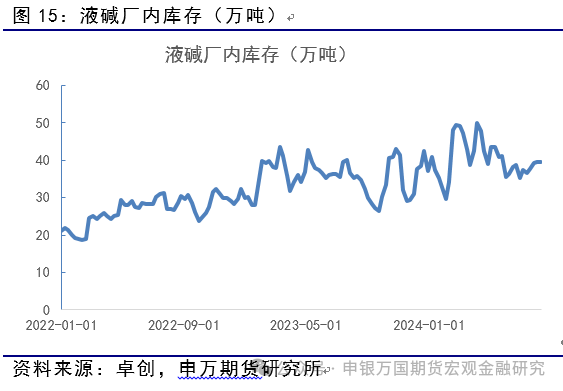

4、国内烧碱库存

8月至今国内液碱生产企业库存环比3周持平,较7月初略有增加。本周碱厂库存为39.4万吨。总体而言,国内液碱库存在7月的表现总体以去库为主。同比库存数据来看,今年7-8月小幅累库,但增量有限。伴随着8月消费季的来临,我们预计8月中旬上游库存或开始逐步下降。需求端的启动对于讲师下一个阶段的重要看点,当然后市也要继续关注生产企业的检修以及出口数据。

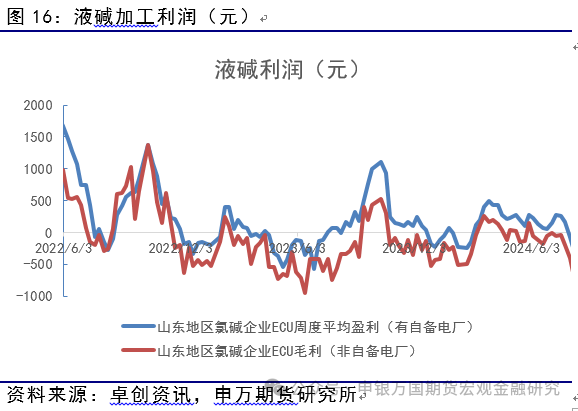

5、国内氯碱企业加工利润

2024年7-8月国内氯碱企业的ECU毛利下降较为明显,目前均处于亏损状态,后市角度关注消费季节性终端售价能否回暖并带动ECU生产利润的修复。考虑目前,液碱的供需压力并不大,以及液氯的消费特性,我们对于ECU毛利的修复保持乐观。

03

投资逻辑与交易策略

展望后市,目前液碱的生产企业仍处于夏季检修的过程当中,且按照目前的检修进度而言,8月中旬仍有一定的检修损失。需求端,主要下游处于消费开工的启动阶段。因此,液碱供需逐步向好。考虑目前的生产利润不佳,也意味着后市供需推动下液碱的价格或已寻到底部,等待估值的进一步回暖。

风险提示

终端消费不及预期、上游装置检修产能不及预期

24小时热点