申万期货_宏观大类策略双周报_20230106

摘要

多部委召开年度工作会议。2022年12月中央经济工作会议召开以来,已经有国资委、央行、证监会、银保监会、发改委、财政部等部委召开会议,落实中央经济工作会议精神,部署2023年工作。中央农村工作会议也于12月23日召开,推动乡村振兴以及新一年三农工作。

央行确立2023年七大任务。1.综合运用多种货币政策工具,保持流动性合理充裕;2. 加大金融对国内需求和供给体系的支持力度;3. 持续推动金融风险防范化解;4. 持续完善宏观审慎管理体系,加强金融控股公司监管;5. 持续深化国际金融合作和对外开放;6. 加强平台企业金融业务常态化监管;7. 全面提升金融服务和管理水平。持续推进金融立法。

美联储继续强调抗击通胀决心。近期美联储官员的发言延续了鹰派表态,包括年内将目标利率提升至5%之上,2023年不会降息,并且2月可能加息25或是50个基点。

美国就业数据仍然维持韧性,截至上周的美国首次申请失业救济人数环比减少1.9万至20.4万,为三个月以来的新低。小非农ADP就业数据显示,上个月私营部门就业人数增加了23.5万人,大幅高于市场预期的15万人以及前值12.7万人。

权益市场方面,年前资金偏谨慎,政策面利好推动下A股和港股都出现明显反弹,短期预计仍以偏多为主,操作上建议轻仓做多。大宗商品方面,年初国际货币基金组织预计今年世界经济的三分之一将陷入衰退。2023年全球经济增长率为2.7%,低于2022年的3.2%。债市方面,短期资金面宽松对期债价格有所支撑,不过随着各地生产消费持续恢复,预计国债期货价格继续面临调整压力。外汇方面,2023年上半年美元主要矛盾在于欧美央行宽松政策时间差。国内方面随着中国调整防疫政策、稳经济政策持续落地,市场计入终端复苏预期对人民币形成一定支撑。

正文

01

市场热点概览

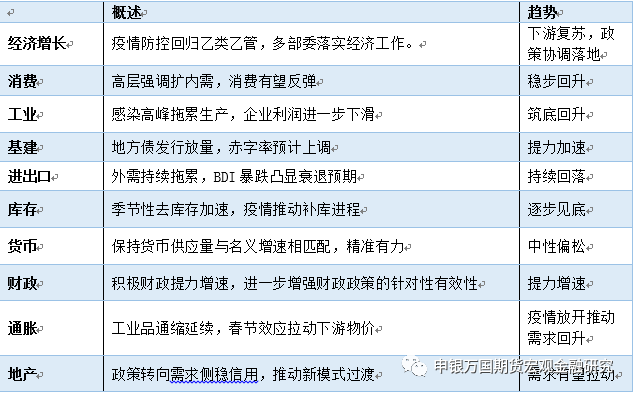

1、国内宏观环境概览

资料来源;申万期货研究所

国内热点:

多部委召开年度工作会议。2022年12月中央经济工作会议召开以来,已经有国资委、央行、证监会、银保监会、发改委、财政部等部委召开会议,落实中央经济工作会议精神,部署2023年工作。中央农村工作会议也于12月23日召开,推动乡村振兴以及新一年三农工作。

央行明确2023年七大任务。2023年中国人民银行工作会议1月4日上午以视频形式召开,会议总结2022年和五年来主要工作,分析当前形势,部署2023年工作。会议提出:1.综合运用多种货币政策工具,保持流动性合理充裕;2. 加大金融对国内需求和供给体系的支持力度;3. 持续推动金融风险防范化解;4. 持续完善宏观审慎管理体系,加强金融控股公司监管;5. 持续深化国际金融合作和对外开放;6. 加强平台企业金融业务常态化监管;7. 全面提升金融服务和管理水平。持续推进金融立法。

财政工作会议确定明年具体政策。12月29日,全国财政工作视频会议日前在北京召开,刘昆指出明年财政工作要注重以下几点:一是完善税费支持政策,着力纾解企业困难;二是加强财政资源统筹,适度扩大财政支出规模;三是大力优化支出结构,不断提高支出效率;四是均衡区域间财力水平,促进基本公共服务均等化;五是严肃财经纪律,切实防范财政风险。

央行&银保监会设立首套房利率动态调节机制。在去年9月29日新政的基础上,今日央行联合银保监会宣布设立新建商品住宅销售价格环比和同比连续3个月均下降的城市,可阶段性维持、下调或取消当地首套住房贷款利率政策下限。同时如果后续评估期内新建商品住宅销售价格环比和同比连续3个月均上涨,应自下一个季度起,恢复执行全国统一的首套住房商业性个人住房贷款利率下限。

海外热点:

美联储继续强调抗击通胀决心。近期美联储官员的发言延续了鹰派表态,包括年内将目标利率提升至5%之上,2023年不会降息,并且2月可能加息25或是50个基点。本周公布的12月FOMC利率会议显示,没有官员认为今年适合降息,通胀的趋势性回落仍有待确认,并认为市场可能过度解读放慢加息步调的行动。当下,市场预期与美联储表态间有一定程度的背离,利率市场所体现的终端利率预期始终低于5%,并且预期在今年下半年就会出现降息。

美国就业数据仍然维持韧性。在12月非农数据公布前,美国首申救济金人数以及ADP数据显示就业市场仍然维持火热。其中,截至上周的美国首次申请失业救济人数环比减少1.9万至20.4万,降至2022年9月底以来最低水平,为三个月以来的新低。小非农ADP就业数据显示,上个月私营部门就业人数增加了23.5万人,大幅高于市场预期的15万人以及前值12.7万人。报告显示,当前劳动力与工作岗位比为1:1.7,休闲和酒店、教育和医疗服务、专业和商业服务以及建筑业带动了整体就业增长,所有行业的年薪同比增长7.3%。

美国众议院议长选举难产。自去年中期选举后,新一轮国会即将重组并宣誓就职。但由于共和党内极端保守派议员反对,共和党领袖麦肯锡未能获得多数支持。截至5日,美国国会众议院议长选举连续3天举行11轮表决仍无人胜出,这是164年来首次出现这种历史性政治僵局。受此影响众议院决定休会,在此期间国会所有职能面临停摆危机。

02

资产概览及观点

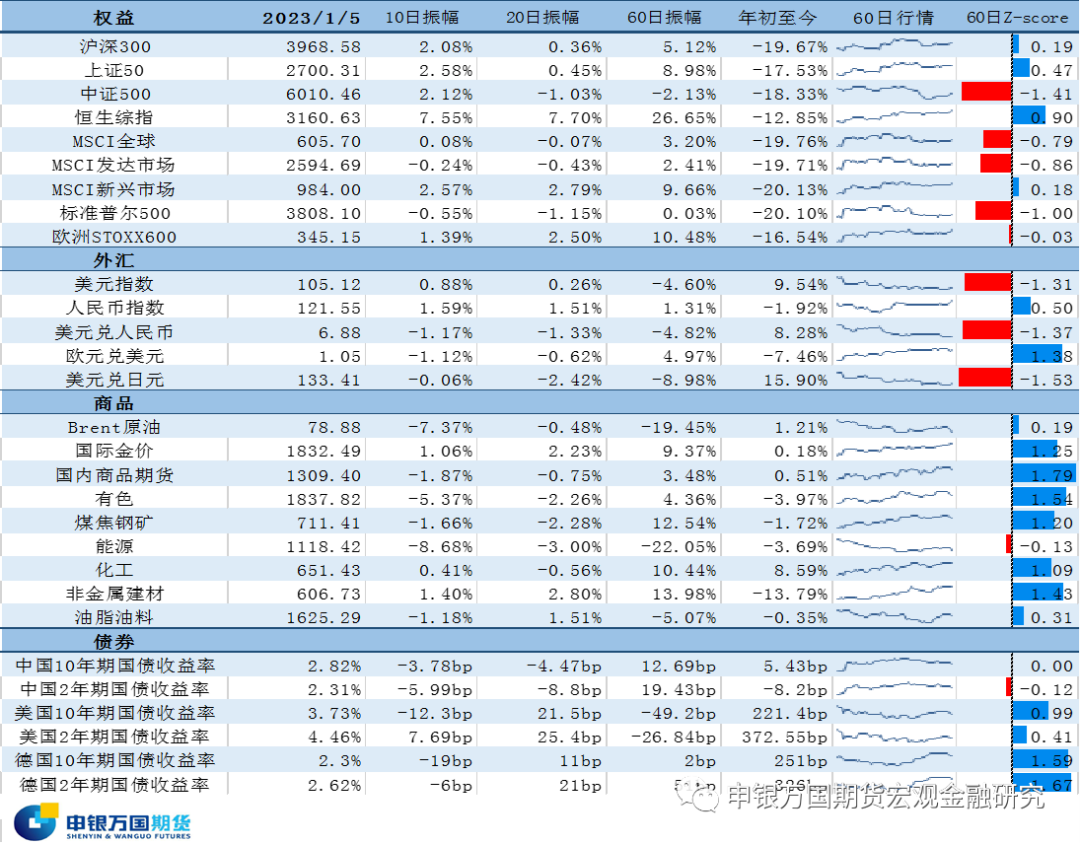

1、资产表现概览及展望

资料来源;Wind,申万期货研究所

2、资产回顾及展望

当下资产的波动面临几方面的影响,一是市场对加息路径预期同美联储表态间的背离,去年四季度以来,市场对于终端利率的预期一直在5%之下,市场情绪整体偏向乐观。不过,在12月FOMC利率会议纪要出炉后,在美联储持续性的鹰派表态,市场终于开始消化更高的终端利率预期,美债短端利率有所抬升,长端利率短暂走高后再度回落,黄金承压下行。二是随之而来的衰退预期令市场情绪转向低迷,大宗商品整体承压,原油以及有色出现大幅回落。三是中国继续释放房地产政策利好,包括降低首付比、首套利率,终端预期向好预期下对铁元素有一定支撑。四是国内疫情防控政策进一步精准化,市场对消费和工业的复苏保持持续的期待。

权益市场:本周股指延续反弹,建筑材料和计算机领跌,资金方面北向资金流入139.52亿元,杠杆资金流入60.23亿元。年前资金偏谨慎,政策面利好推动下A股和港股都出现明显反弹,短期预计仍以偏多为主,操作上建议轻仓做多。

大宗商品:年初国际货币基金组织预计今年世界经济的三分之一将陷入衰退。2023年全球经济增长率为2.7%,低于2022年的3.2%。随着需求复苏,欧佩克及其减产同盟国在2022年的大部分时间里一直在增加产量。同时俄乌冲突明显回落导致能源通胀趋势下行。黑色方面,短期在春节前例行检修逐步增多,且补库强度有所下降的驱动下,铁、碳元素的成本支撑在边际上有走弱的迹象,成本端的松动也将拖累成材的估值。有色方面,预计今年国内地产可能好转,汽车可能略有下降,电力投资增速可能低于去年,目前产业链供求和低库存仍有利于铜价,尤其是国内新能源对铜需求拉动明显。

债券市场:临近年末,年初央行减少公开市场操作规模,资金面转向宽松。部分地区疫情高峰后,居民消费和工业生产逐步恢复。短期资金面宽松对期债价格有所支撑,不过随着各地生产消费持续恢复,预计国债期货价格继续面临调整压力。

外汇市场:近期美国衰退预期升级,同时随着市场博弈联储会提前实施宽松,美元指数基本维持在105以下波动。2023年上半年美元主要矛盾在于欧美央行宽松政策时间差。国内方面随着中国调整防疫政策、稳经济政策持续落地,市场计入终端复苏预期对人民币形成一定支撑,但美元可能依旧有短期上行压力,预计一季度在6.8-6.9之间震荡。

24小时热点