恒力期货能化日报20241008

一眼通

油品

LPG

方向:偏强

行情回顾:成本端油价走强,沙特阿美公司2024年10月CP出台,丙烷625美元/吨,较上月上调20美元/吨,上涨3%;丁烷620美元/吨,较上月上调25美元/吨。

逻辑:

1.国内液化气商品量为55.7万吨左右,较上周增加2.02万吨。本周炼厂库容率27.63%,环比增加0.37%。港口库存301万吨,环比增加13万吨。

2.燃烧需求有好转预期,化工需求相对稳定,PDH开工率69.3%,环比下调0.83%。MTBE开工率58.4%,环比上涨1.6%,烷基化开工率43.6%,环比持平

3.山东民用气4900元/吨,华东民用气5000元/吨,华南民用气5100元/吨。涨幅较节前在50-100元/吨。

风险提示:宏观因素影响

沥青

方向:反弹空

行情回顾:现货小幅上涨,国内库存去库缓慢,总库存同比高位。

逻辑:

1.假期油价大幅上涨,炼厂利润亏损,国内开工率低位,河北与山东部分炼厂复产,周产量为48.6万吨,环比增加8%。部分炼厂有复产预期,10月计划排产增加30万吨。

2.炼厂库存预计在92万吨,较节前增加1.5%。社会库存预计在176万吨,较节前减少1.6%。总库存268万吨。

风险提示:宏观因素影响

芳烃

苯乙烯

方向:多单分段减仓

基本面:

1、节内原油大涨叠加国内宏观乐观情绪的蔓延,苯乙烯开盘补涨将成既定事实。

2、短期苯乙烯华东主港低库存格局仍将持续,10月目前已有一船0.8万吨日本苯乙烯抵港宁波,市场此前传闻的5万吨苯乙烯进口量仍有待跟踪,此外中东货大概率需绕行,因此预计10月华东主港进口货源对苯乙烯的显性库存影响不大。3、三大家电10月排产相比预期大幅上修,PS、ABS大部分牌号利润扭亏为盈,下游形势大好。

4、后续苯乙烯供应端仍将交易华东大厂的检修,三线全停的情形将使苯乙烯10月和11月仍将在高位盘整,不过就算三线检修,也有可能在11月提前去抢苯乙烯淡季下行的预期,另外从气温来看今年北方转冷较往年更早,北方地产停工以前,所以长期思路是逢高空苯乙烯2412合约。

策略:多单可逐步减仓

风险提示:装置意外停车

煤化工

尿素

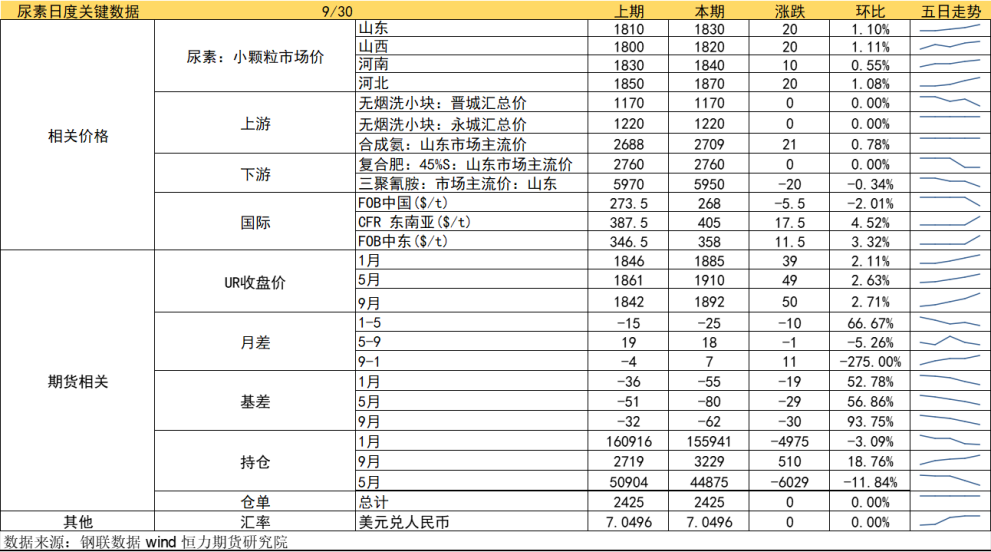

方向:注意反弹风险,关注上方1900是否突破

逻辑:1.厂家订单压力较小,节间报价稳中有升,价格是否跟涨仍需跟踪后续复合肥产销。

2.供应方面,节后短时新增装置检修,日产高位小降。需求方面,高温和环保等因素下工业依旧按需采购,进入十月,农需区域性刚需如期有所好转,复合肥走货稍有改善,库存预计高位小降。出口方面,市场传闻不断但未有证实,仍维持前期12月前不能大量出口的限制。整体而言,当前供应和政策压力仍存,十月比九月供需关系稍缓。市场预计继续受宏观影响和情绪波动,价格短时或维持前期反弹趋势,节后01盘面预计小幅高开,受高供应高库存限制,关注上方1950-2000阻力位,需要继续跟踪节后市场实际产销状况。出口若持续受限,中长期上方压力较大。

向上驱动:下游刚需

向下驱动:淡储,保供稳价,库存高位

风险提示:出口政策、保供稳价、需求放量情况、新增投产、淡储、上游煤炭端变动以及国际市场变化

甲醇

方向:高开即突破前高2550点,挑战2600点整数位。

理由:节内油价+宏观双重提振,或刺激能化高开。

逻辑:港口方面,节前去库至102.1万吨,关注节后累库高度和去化情况,结合基差波动,判断是否有效去库。进口方面,减量偏慢仍会干扰去库进程。内地方面,节后将会在高供应情况下排库。若期价高开,将为现货创造高卖的短时机会,但高价是双刃剑。观点上,节后若发现港口无法有效去库,则中线偏空对待;MA1-5月差择机反套。

策略:节前多单宜止盈;后期若去库不畅,则高位难持续,中线偏空。

风险提示:10.8国务院新闻发布会造成的情绪波动/宏观情绪持续时长待定、注意油价波动、警惕高开低走。

建材化工

纯碱

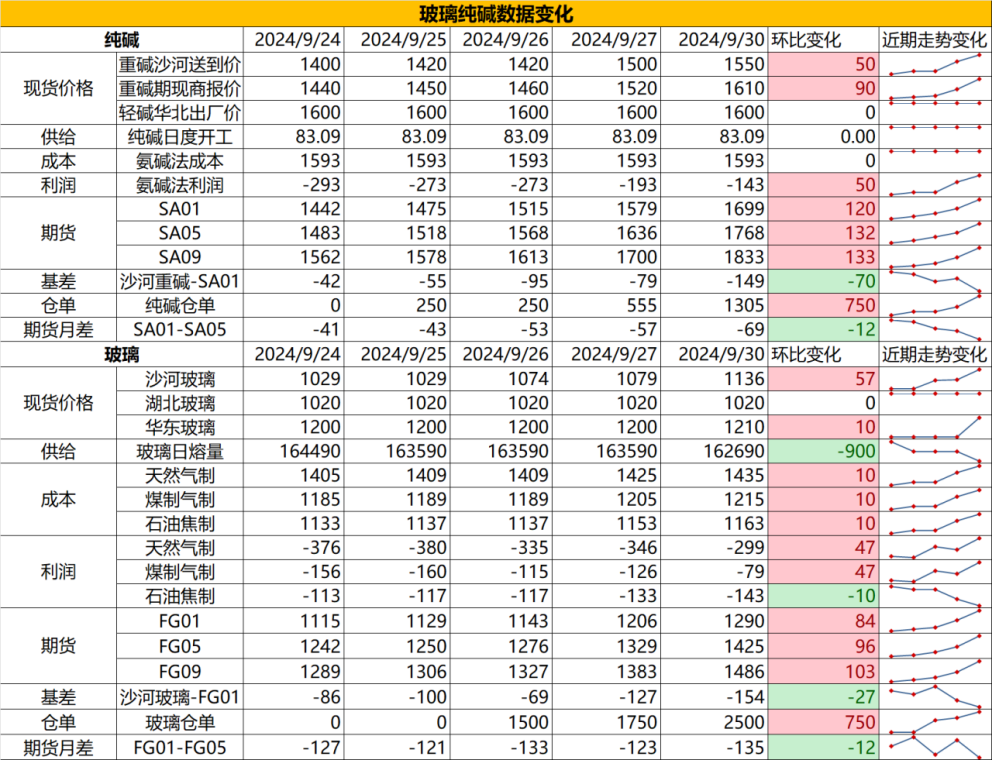

方向:震荡偏强

行情跟踪:

1.政策刺激下,由于盘面升水引发正反馈期现端拿货较多,碱厂提涨封单,碱厂送到价在1600元/吨附近,过节期间市场较为平静,暂无额外消息。由于盘面上涨触发的投机情绪延续,碱厂本周库存或存在一定高位去化,但高库存环境下中游蓄水池带来的需求端正反馈预计难延续,库存自上游往中游传导而无法持续延续至下游,基于高库存环境下宏观驱动对于现货端的影响有限。

2.四季度供需端来看,纯碱高产量高库存的趋势仍难缓解,目前虽有企业减产,但盘面上涨后,企业减产驱动会有所下降,供给端预计有所回升,需求端虽有阶段补库支撑短期需求,但由于下游浮法玻璃和光伏玻璃的持续减产仍在推进,纯碱刚需减量持续,供需端均无法持续支撑其持续性上涨。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:当前估值偏高,建议多单止盈观望,若低开在1700以下可考虑轻仓追多

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏强

行情跟踪:

1.过节期间,全国玻璃价格上涨为主,产销均较好,沙河玻璃价格上涨60-80元,涨至1200元/吨以上,玻璃厂的高库存趋势也有所拐头,但目前偏向于库存结构的转移。供需端看,节中供给端前期计划冷修产线延续冷修,日熔量持续下降,而需求端偏向于贸易以及期现商投机补库,叠加下游情绪性备货,目前看期现库容已基本填满,下游把已接订单所需原片补充到位,节后中下游的补库难延续。

2.但由于当前玻璃所处的高库存环境以及基本面大方向的需求趋弱难以扭转,目前政策刺激的作用主要来自降低存量房贷利率和首付,仍然是侧重于刺激地产销售端,对于玻璃的竣工端影响链条较长且作用周期较长,也就是说当前的政策无法在年内真正作用到玻璃需求端,对于短周期更多只是情绪面影响,无法真正带动需求侧长周期好转。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:短期1300以下可逢低轻仓买入,长期不建议多配

风险提示:地产政策变化,宏观情绪变化

24小时热点